“微信扫一扫”进入考试题库练习及模拟考试

中级经济师《金融专业知识与实务》题库(1021题)

第621题

当投资者担心利率上升给自己造成损失时,可以通过( )远期利率协议进行套期保值。

A.不确定

B.卖出

C.购买

D.以上均不对

参考答案:C

解析:

本题考查远期合约的套期保值。

当投资者担心利率上升给自己造成损失时,可以通过购买远期利率协议进行套期保值,其结果是将未来借款利率固定在某一水平上。

当投资者担心利率下降给自己造成损失时,可以通过卖出远期利率协议进行套期保值 ,其结果是将未来投资的收益固定在某一水平上。它适用于打算在未来进行投资的公司或 者未来要发行短期债券的金融机构。

故本题的正确答案为C。

第622题

当两种货币之间(如日元和加元之间)没有合适的远期合约时,套期保值者可利用第三种货币(如美元)来进行( )。

A.买入远期合约的套期保值

B.多头套期保值

C.空头套期保值

D.交叉套期保值

参考答案:D

解析:

本题考查远期合约的套期保值。

基于远期利率协议的套期保值。

(1)多头套期保值。当投资者担心利率上升给自己造成损失时,可以通过购买远期利率协议进行套期保值,其结果是将未来的借款利率固定在某一水平上。它适用于打算在未来融资的公司,以及打算在未来某一时间出售已持有债券的投资者。

(2)空头套期保值。当投资者担心利率下降给自己造成损失时,可以通过卖出远期利率协议进行套期保值,其结果是将未来投资的收益固定在某一水平上。它适用于打算在未来进行投资的公司或者未来要发行短期贷款的金融机构。

基于远期外汇合约的套期保值。

(1)多头套期保值。多头套期保值就是通过买入远期外汇合约来避免汇率上升的风险,它适用于在未来某日期将支出外汇的机构和个人,如进口商品、出国旅游、到期偿还外债、计划进行外汇投资等。

(2)空头套期保值。空头套期保值就是通过卖出远期外汇合约来避免汇率下降的风险,它适用于在未来某日期将收到外汇的机构和个人,如出口商品、提供劳务、现有的对外投资、到期收回贷款等

交叉套期保值。

当两种货币之间(如日元和加元之间)没有合适的远期合约时,套期保值者可利用第三种货币(如美元)来进行交叉套期保值。如一家加拿大公司要对一笔3个月后收到的日元款项进行保值,它可买进日元远期(即用美元买日元),同时卖出加元远期(即用加元买美元),来进行交叉套期保值。

选项ABC与题意不符,因此不选。选项D正确。

故本题的正确答案为D。

第623题

德国某公司进口一批机器设备,六个月后以美元付款,该公司所承受的汇率风险类型及其管理方法是( )。

A.交易风险,做远期外汇交易买入远期美元

B.交易风险,在期货市场上作美元多头套期保值

C.折算风险,买进一笔美元看跌期权

D.折算风险,做远期外汇交易卖出远期美元

E.折算风险,买进一笔美元看涨期权

参考答案:AB

解析:

本题考查远期合约的套期保值。

由于远期合约是由银行提供的场外交易产品,合约不规范,流动性较差,因此,远期合约用于套期保值主要是静态套期保值。在期初签订远期合约,后通过到期交割的方式完成套期保值,目的是完全消除套期保值期间价格波动的风险。

根据买卖方向不同分为多头套期保值和空头套期保值。多头套期保值是买入远期合约的套期保值,空头套期保值指卖出远期合约的套期保值。

故本题的正确答案为AB。

第624题

机构或个人在使用外汇时,可以采取多头套期保值的情形有( )。

A.进口商品

B.去欧洲旅游

C.到非洲务工

D.计划进行外汇投资

E.到期偿还外债

参考答案:ABDE

解析:

本题考查远期合约的套期保值。

多头套期保值就是通过买入远期外汇合约来避免汇率上升的风险,它适用于在未来某日期将支出外汇的机构和个人,如进口商品、出国旅游、到期偿还外债、计划进行外汇投资等。

故本题的正确答案为ABDE。

【思路点拨】基于远期外汇合约的套期保值:

1.多头套期保值:买入远期外汇合约

(1)适用情况:为了规避汇率上升的风险,买入外汇锁定未来的汇率;

(2)适用对象:未来进行外汇支付的主体:进口商品、出国旅游、到期偿还外债、计划用外汇投资。

2.空头套期保值:卖出远期外汇合约

(1)适用情况:为了规避汇率下降的风险,卖出外汇锁定未来的汇率;

(2)适用对象:未来收到外汇的主体:提供劳务(劳务收入)、出口商品、到期收回贷款(未来获得贷款本息和)、现有的对外投资(未来获得投资收益)。

3.交叉套期保值

当两种货币之间没有可选择的远期合约时,可引入第三种货币进行交叉套保。

第625题

下列期货产品中,不属于金融期货的是( )。

A.货币期货

B.股指期货

C.利率期货

D.黄金期货

参考答案:D

解析:

本题考查金融期货的价格。

金融期货合约就是协议双方同意在未来某一约定日期,按约定的条件买入或卖出一定标准数量的金融工具的标准化协议。

A选项,金融期货包括货币期货、利率期货、股指期货等。

BC选项,属于典型的金融期货。

故本题的正确答案为D。

【思路点拨】利率期货:

①短期利率期货:以协议存款为标的资产,在美国比较活跃的是欧洲美元期货,标的资产为3个月期欧洲美元存款。报价为100-协议利率。

②中长期利率期货:以政府债券作为标的资产,为了防止期货交割对单个债券的价格影响,中长期利率期货通常选定一个虚拟债券作为标的进行报价,最终交割是可以从满足一定条件的实际债券中选择一个进行交割,称之为可交割债券。

A.30

B.40

C.45

D.50

参考答案:C

解析:

本题考查金融期货的套期保值。

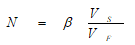

N=β(VS/VF)=1.8*(500/20)=45份。公式中,VS为股票组合的价值;VF为单位股指期货合约的价值,β为该股票组合的β值。

故本题的正确答案为C。

A.20

B.106

C.130

D.160

参考答案:D

解析:

本题考查金融期货的套期保值。

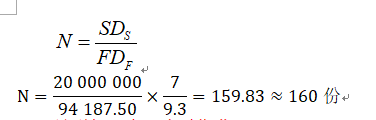

令S和DS分别表示需进行套期保值资产的价格和久期,F表示利率期货的价格,DF表示期货合约标的债券的久期。则为了对冲收益率变动对保值债券价值的影响,所需要的期货合约数(N)为:

S和DS分别表示需进行套期保值资产的价格和久期,F表示利率期货的价格,DF表示期货合约标的债券的久期。

故本题的正确答案为D。

【思路点拨】此类题目注意单位的统一,如题目中2000万美金,计算时要带入20000000。

A.25

B.20

C.35

D.30

参考答案:D

解析:

本题考查金融期货的套期保值。

金融期货合约(金融期货)就是协议双方同意在未来某一约定日期,按约定的条件买入或卖出一定数量的金融工具的具有约束力的标准化协议。金融期货合约的买者按既定价格买入金融工具,而金融期货合约的卖者则按既定价格卖出金融工具。

由于一份该期货合约的价值为500*500 =25万美元,因此该公司应卖出的期货合约的数量为:

![EBDN%]OCIIC`M[~MYS6EB)L.png](http://img.8fe.cn/upload/2023/11/46BA85C6009BFA6DF14AE1C644F34918.png)

故本题的正确答案为D。

第629题

以下属于套期保值效果的影响因素的是( )。

A.要避险的资产与期货标的资产不完全一致

B.套期保值者不能确切地知道未来拟出售或购买资产的时间

C.需要避险的期限与避险工具的期限不一致

D.要避险的资产与期货标的资产完全一致

E.套期保值者确切地知道未来拟出售或购买资产的时间

参考答案:ABC

解析:

本题考查金融期货的套期保值。

套期保值的效果会受到以下三个因素的影响:

①需要避险的资产与期货标的资产不完全一致;D选项错误。

②套期保值者不能确切地知道未来拟出售或购买资产的时间,因此不容易找到时间完全匹配的期货;E选项错误。

③需要避险的期限与避险工具的期限不一致。

故本题的正确答案为ABC。

A.卖空81份期货合约

B.买入81份期货合约

C.卖空56份期货合约

D.买入56份期货合约

参考答案:A

解析:

本题考查金融期货的套期保值。

利率上升,债券价格下跌,利率期货价格下跌,利率期货空头可以获益。

相反,当投资者担心利率下降带来的损失时,要买入利率期货。

该基金经理担心利率波动即利率上升造成债券组合价值下跌,应卖空利率期货。

故本题的正确答案为A。

第631题

某公司打算运用6个月期的沪深300股价指数期货,为其价值600万元的股票组合套期保值,该组合的β值为1.2,当时的期货价格为400元,则该公司应卖出的期货合约数量为( )份。

A.15

B.27

C.30

D.60

参考答案:D

解析:

股指期货最佳套期保值数量:

其中,VS为股票组合的价值;VF为单位股指期货合约的价值(等于期货价格乘以合约大小);β为该股票组合收益与期货标的股指收益之间的关系。因为股票组合没有单位价格,因此很少使用套期保值比率,直接计算套期保值需要的最佳期货数量比较合适。

由于一份该期货合约的价值为400×300=12万元,因此该公司应卖出的期货合约的数量为:1.2×600/12=60(份)

第632题

建立一个期货头寸,待这个期货合约到期前将其平仓,再建立另一个到期日较晚的期货头寸直至套期保值期限届满,称之为( )。

A.滚动套期保值

B.完全套期保值

C.期权的动态套期保值

D.现货资产套期保值

参考答案:A

解析:

本题考查金融期货的套期保值。

滚动套期保值是指建立一个期货头寸,待这个期货合约到期前将其平仓,再建立另一个到期日较晚的期货头寸直至套期保值期限届满。A正确。

完全套期保值如果投资者通过股指期货使得自身所面临的全部金融风险都得到了对冲,这种套期保值就是“完全的套期保值”。B错误。

期货的动态套期保值是机构投资者利用股指期货或股票与无风险资产创造合成的看跌期权并通过使用合成看跌期权策略寻求保护投资组合价值的策略。C错误。

D不是期货,直接排除。

故本题的正确答案为A。

第633题

期货合约的有效期通常不超过1年,而套期保值的期限有时又长于1年,在这种情况下应采取的套期保值策略是( )。

A.滚动套期保值

B.利率期货与久期套期保值

C.股指期货套期保值

D.货币期货套期保值

参考答案:A

解析:

本题考查金融期货的套期保值。

由于期货合约的有效期通常不超过1年,而套期保值的期限有时又长于1年,这种情况下,就必须采取滚动的套期保值策略,即建立一个期货头寸,待这个期货合约到期前将其平仓,再建立另一个到期日较晚的期货头寸直至套期保值期限届满。

如果交易者通过几次平仓才实现最终的套期保值目的,则交易者将面临几个基差风险。

B选项,利用利率期货进行套期保值方向与远期利率协议是完全相反的,因为利率期货以债券或者短期存款为标的资产,当利率上升时,债券价格或者短期存款的价格是下跌的。

C选项,股指期货套期保值是指以沪深300股票指数为标的的期货合约的套期保值行为,按照操作方法不同,股指期货套保可分为多头套期保值和空头套期保值。

D选项,货币期货的套期保值方向选择与外汇远期是相同的,当面临外币汇率上升带来的损失时,可以买入该外币的期货;相反则卖出该外币的期货。

故本题的正确答案为A。

第634题

3个月期货合约的最小方差套期保值比率是( )。

A.0.58

B.0.64

C.0.43

D.0.62

参考答案:B

解析:

本题考查金融期货的套期保值。

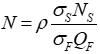

货币期货在方差最小的意义下,最优套期保值比率为:

式中,σs代表△S的标准差;σF代表△F的标准差;△S和△F代表套期保值期内即期汇率S的变化和外汇期货价格F的变化,ρ表示△S和△F之间的相关系数。

根据题意可得,3个月期货合约的最小方差套期保值比率=0.8×0.65/0.81=0.64。

故本题的正确答案为B。

第635题

投资者A应持有的期货合约份数为( )份。

A.1

B.2

C.3

D.6

参考答案:D

解析:

本题考查金融期货的套期保值。

在方差意义下风险最小,此时期货的最佳数量为:

式中,ρ表示△S和△F之间的相关系数;σs代表△S的标准差;σF代表△F的标准差;QF表示一份期货合约的价格,N表示期货的份数,NS表示待保值资产的价值。

根据题意可得,投资者A应持有的期货合约份数=0.64×1000000/100000=6.4。

故本题的正确答案为D。

A.跨市场套利

B.期现套利

C.跨期套利

D.水平价差套利

参考答案:B

解析:

本题考查金融期货的套利。

B选项,期现套利是利用期货价格与标的资产现货价格的差异进行套利的交易。,即在现货市场买入(卖出)现货的同时,按同一标的资产,以同样的规模在期货市场上卖出(买入)该资产的某种期货合约,并在未来一段时间后同时平仓的交易。

C选项,跨期套利是指在同一期货市场(如股指期货)的不同到期期限的期货合约之间进行的套利交易,具体来说,就是买入(卖出)某一较短期限的金融期货的同时,卖出(买入)另一相同标的资产的较长期限的金融期货,在较短期限的金融期货合约到期时或到期前同时将两个期货对冲平仓的交易。

A选项,跨市场套利是指利用同一种期货合约在不同交易所之间的价差而进行的套利交易。具体来说,就是在买入(卖出)某一交易所的某一金融期货合约的同时,按同一数量、同一到期期限卖出(买入)另一交易所的同一金融期货合约,并在未来某一时间同时将两种期货合约对冲平仓的交易。

D选项,水平价差套利是利用相同标的资产、相同协议价格、不同期限的看涨期权或看跌期权价格之间的差异来赚取无风险利润。

故本题的正确答案为B。

第637题

金融期货可以利用基差的变动规律进行的套利不包括( )。

A.期现套利

B.跨资产套利

C.跨期套利

D.跨市场套利

参考答案:B

解析:

本题考查金融期货的套利。

金融期货可以利用基差的变动规律进行期现套利、跨期套利和跨市场套利,其中跨市场套利主要在外汇期货市场进行,跨期套利通常在同一期货品种不同期限的期货间进行,而期现套利指的是现货与期货反向操作进行套利的方式,这种方式在利率期货和股指期货市场应用较多。

故本题的正确答案为B。

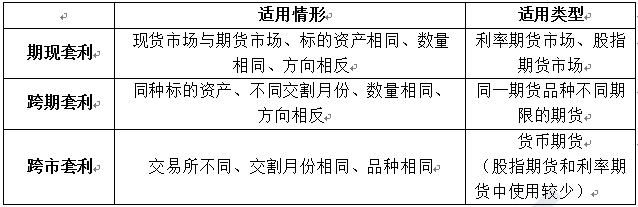

【思路点拨】三种金融期货套利的总结:

第638题

现货与期货反向操作进行套利的方式是( )。

A.跨期套利

B.期现套利

C.跨市场套利

D.跨现套利

参考答案:B

解析:

本题考查金融期货的套利。

期现套利是利用期货价格与标的资产现货价格的差异进行套利的交易。,即在现货市场买入(卖出)现货的同时,按同一标的资产,以同样的规模在期货市场上卖出(买入)该资产的某种期货合约,并在未来一段时间后同时平仓的交易。

跨期套利是指在同一期货市场(如股指期货)的不同到期期限的期货合约之间进行的套利交易,具体来说,就是买入(卖出)某一较短期限的金融期货的同时,卖出(买入)另一相同标的资产的较长期限的金融期货,在较短期限的金融期货合约到期时或到期前同时将两个期货对冲平仓的交易。

跨市场套利是指利用同一种期货合约在不同交易所之间的价差而进行的套利交易。具体来说,就是在买入(卖出)某一交易所的某一金融期货合约的同时,按同一数量、同一到期期限卖出(买入)另一交易所的同一金融期货合约,并在未来某一时间同时将两种期货合约对冲平仓的交易。

故本题的正确答案为B。

第639题

普通利率互换可以由( )组合复制。

A.国债和金融机构债

B.金融机构债和企业债

C.固定利率债券和浮动利率债券

D.商业银行债和央行票据

参考答案:C

解析:

本题考查利率互换的定价。

普通利率互换可以由一组远期利率协议复制,也可以由固定利率债券和浮动利率债券的组合复制,因此利率互换的价值等于债券组合的价值,可以运用债券组合对互换进行定价。

故本题的正确答案为C。

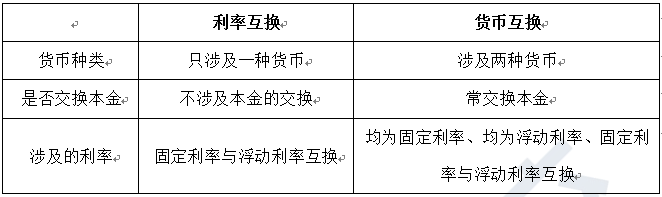

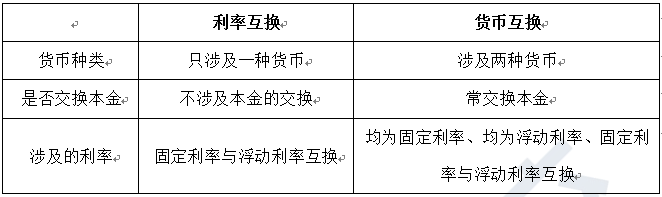

【思路点拨】利率互换与货币互换的区别:

第640题

下列关于货币互换说法错误的是( )。

A.指买卖双方将一种货币的本金和固定利息与另一货币的等价本金和固定利息进行交换的协议

B.货币互换的买方在期初获得外币

C.货币互换的买方在期初将与获得的外币等值的本币借给卖方

D.合约到期时卖方向买方偿还外币本金

参考答案:D

解析:

本题考查货币互换的定价。

货币互换是买卖双方将一种货币的本金和固定利息与另一货币的等价本金和固定利息进行交换的协议。货币互换的买方在期初获得外币,并将等值的本币借给卖方;在合约期限内买方支付外币利息,获取本币利息;合约到期时买方向卖方偿还外币本金,同时获得本币的本金。

故本题的正确答案为D。

【思路点拨】利率互换与货币互换的区别: