“微信扫一扫”进入考试题库练习及模拟考试

中级经济师《财政税收经济专业与实务》题库(1047题)

第201题

下列销售行为中,涉及缴纳增值税的有( )。

A.企业生产销售铝合金门窗并负责安装

B.个人销售自己使用过的电脑

C.农业生产者销售自产的农产品

D.批发企业销售货物并实行送货上门

E.一般纳税人兼营并可以分开进行核算销售额的古旧图书

参考答案:AD

解析:

本题考查增值税的征收范围。

企业生产销售铝合金门窗并负责安装缴纳增值税,故A项正确。

农业生产者销售自产的农产品以及个人销售自己使用过的物品免征增值税,故BC项错误。

批发企业销售货物并实行送货上门缴纳增值税,故D项正确。

纳税人兼营免税、减税项目的,应当分别核算免税、减税项目的销售额;未分别核算销售额的,不得免税、减税。E选项中,一般纳税人兼营可以分开核算销售额的古旧图书可以免税。故E项错误。

故此题正确答案为AD。

第202题

根据增值税法律制度,下列行为中属于应税劳务的是()

A.提供缝纫劳务

B.利用橱窗为客户进行广告发布、宣传、展示

C.对建筑物进行修饰装修服务

D.通过铁路运送旅客的运输业务活动

参考答案:A

解析:

本题考查增值税的征税范围。

我国增值税的应税劳务是指有偿提供加工、修理修配劳务。

B是广告服务,C是装饰服务,D是铁路运输服务。

A选项缝纫应当征收增值税。缝纫是指代客零星裁剪,加工(包括机缝和手缝以及手工编 织 )服装、鞋 、帽及其他物品的加工业务。

故此题正确答案为A。

第203题

纳税人无偿转让股票时,转出方以该股票的买入价为卖出价,按照( )计算缴纳增值税。

A.保险服务

B.直接收费金融服务

C.贷款服务

D.金融商品转让

参考答案:D

解析:

本题考查增值税的征税范围。

2020年 9 月 2 9 日起,纳税人无偿转让股票时,转出方以该股票的买入价为卖出价,按照“金融商品转让”计算缴纳增值税;在转入方将上述股票再转让时,以原转出方的卖出价为买入价,按照“金融商品转让”计算缴纳增值税。

故此题正确答案为D。

第204题

根据增值税法律制度,下列行为中属于其他生活服务的是()

A.纳税人提供植物养护服务

B.提供餐饮服务的纳税人销售的外卖食品

C.宾馆提供会议场所及配套服务

D.纳税人对安装运行后的电梯提供的维护保养服务

参考答案:A

解析:

本题考查增值税的征税范围。

其他生活服务,是指除文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务和居民日常服务之外的生活服务。

A是其他生活服务,B是餐饮住宿服务,C是会议展览服务,D属于其他现代服务。

故此题正确答案为A。

第205题

根据营改增改革的相关规定,下列各项中说法错误的有( )。

A.技术咨询服务属于现代服务—鉴证咨询服务税目

B.广告的发布属于现代服务—文化创意服务税目

C.代理记账服务属于现代服务—商务辅助服务税目

D.邮政代理属于现代服务—商务辅助服务税目

参考答案:D

解析:

本题考查销售服务的相关内容。

技术咨询服务属于现代服务—鉴证咨询服务税目,A项正确;

广告的发布属于现代服务—文化创意服务税目,B项正确;

代理记账服务属于现代服务—商务辅助服务税目,C项正确;

邮政代理属于邮政服务税目,故D项错误。

故此题正确答案为D。

第206题

根据增值税法律制度,下列不属于交通运输服务的是( )

A.装卸搬运服务

B.陆路运输服务

C.水路运输服务

D.管道运输服务

参考答案:A

解析:

本题考查增值税的征税范围。

交通运输服务包括:陆路运输服务、水路运输服务、航空运输服务、管道运输服务。

A选项,装卸搬运服务属于物流辅助服务。

故此题正确答案为A.

第207题

专业化处理后产生货物,且货物归属受托方的,受托方属于提供“专业技术服务”,其收取的处理费用适用( )的增值税税率。

A.6%

B.9%

C.3%

D.13%

参考答案:A

解析:

本题考查增值税的征税范围。

纳税人受托对垃圾、污泥、污水、废气等废弃物进行专业化处理,即运用填埋、焚烧、净化、制肥等方式,对废弃物进行减量化、资源化和无害化处理处置,按照以下规定适用增值税税率。

1 )采取填埋、焚烧等方式进行专业化处理后未产生货物的,受托方属于提供《销售服务、无形资产、不动产注释》(财税〔2016〕36号 文 件 )“现代服务”中的“专业技术服务”,其收取的处理费用适用6 % 的增值税税率。

2 )专业化处理后产生货物,且货物归属委托方的,受托方属于提供“加工劳务”,其收取的处理费用适用 13 % 的增值税税率。

3 )专业化处理后产生货物,且货物归属受托方的,受托方属于提供“专业技术服务”,其收取的处理费用适用6 % 的增值税税率。受托方将产生的货物用于销售时,适用货物的增值税税率。

题目问的是受托方,因此是6%的税率,故此题正确答案为A。

第208题

按照增值税法律制度的规定,纳税人发生的下列转让行为中,按照金融服务征收增值税的有( )。

A.转让专利技术使用权

B.转让商标专用权

C.转让土地使用权

D.转让有价证券

参考答案:D

解析:

本题考查销售服务。

选项D:属于金融商品转让,按照金融服务征收增值税,正确。

选项ABC:销售无形资产征收增值税,错误。

故此题正确答案为D。

【点拨】关于金融服务,有几个易错点需要注意:

①金融服务(适用税率6%)包括贷款服务、直接收费金融服务、保险服务和金融商品转让。

②纳税人购入基金、信托、理财产品等各类资产管理产品持有至到期,不属于金融商品转让。(归于利息收入处理)

③非上市公司的股权转让不属于金融商品转让,不缴纳增值税,不属于增值税征税范围。

第209题

对垃圾进行专业化处理后产生货物,且货物归属委托方,其收取的处理费用适用( )的增值税税率。

A.6%

B.9%

C.3%

D.13%

参考答案:D

解析:

本题考查增值税的征税范围。

纳税人受托对垃圾、污泥、污水、废气等废弃物进行专业化处理,即运用填埋、焚烧、净化、制肥等方式,对废弃物进行减量化、资源化和无害化处理处置,按照以下规定适用增值税税率。

1 )采取填埋、焚烧等方式进行专业化处理后未产生货物的,受托方属于提供《销售服务、无形资产、不动产注释》(财税〔2016〕36号 文 件 )“现代服务”中的“专业技术服务”,其收取的处理费用适用6 % 的增值税税率。

2 )专业化处理后产生货物,且货物归属委托方的,受托方属于提供“加工劳务”,其收取的处理费用适用 13 % 的增值税税率。

3 )专业化处理后产生货物,且货物归属受托方的,受托方属于提供“专业技术服务”,其收取的处理费用适用6 % 的增值税税率。受托方将产生的货物用于销售时,适用货物的增值税税率。

故此题正确答案为D。

【思路点拨】此题一定看清楚问的是归委托方还是归受托方。

第210题

某建材商店销售并提供安装实木地板,其正确的税务处理是( )。

A.无论是否分开核算,都不用缴纳增值税

B.无论是否分开核算,一并征收增值税

C.如果能分开核算,销售实木地板缴纳增值税,安装不用缴纳增值税

D.如果能分开核算,销售和提供安装实木地板分别缴纳消费税和城市维护建设税

参考答案:B

解析:

本题考查混合销售行为。

某建材商店销售并提供安装实木地板属于混合销售行为。

对于混合销售行为,无论是否分开核算,一并征收增值税,故B项正确。

A选项说法与之相反,说法错误。

C选项说法错误,因为分开核算两种行为也都要征收增值税;

D选项说法错误,应该是一并征收。

故此题正确答案为B。

【思路点拨】混合销售和兼营的区分非常重要,下面用举例的方法来进行区分:

混合销售就是可以简单理解为一项行为,比如你去美容院做美容,花1299买了一套产品,每次你去都给你用这个套装做脸,他们即销售产品又销售货物,这就是混合销售。

兼营就是即可以单独卖服务又可以单独卖产品,某饭店同时开设餐厅、客房又开设商场,到餐厅消费的,不一定到商场买东西;到商场买东西的,不一定要住宿。所以餐厅、客房、商场取得的收入没有从属关系,属于兼营行为。

A.16.5

B.19.5

C.14.86

D.21.79

参考答案:B

解析:

本题考查兼营行为的税务处理。

纳税人兼营货物销售和应税服务的,应当分别核算适用不同税率的销售额,未分别核算销售额的,从高适用税率。

则建材商店当月的销项税额 =150× 13%=19.5(万元)。

故此题正确答案为B。

【点拨】注意此题题干中并未提到分别核算,也没有分别列出销售额,因此应该从高。

第212题

增值税纳税人兼营销售不同税率的货物的,关于其适用税率的说法正确的是()。

A.销售额未分别核算的,适用平均税率

B.销售额未分别核算的,适用最高税率

C.销售额未分别核算的,由税务机关确定适用税率

D.不论销售额是否分别核算,均适用最高税率

参考答案:B

解析:

本题考查增值税的税率。

纳税人兼营免税、减税项目的,应当分别核算免税、减税项目的销售额;未分别核算的,不得免税、减税。

纳税人兼营销售货物、加工修理修配劳务、服务、无形资产或者不动产,适用不同税率或者征收率的,应当分别核算适用不同税率或者征收率的销售额;未分别核算的,按照以下方法适用税率或者征收率:

(1)兼营不同税率的销售货物、劳务、服务、无形资产或者不动产,从高适用税率。

(2)兼有不同征收率的销售货物、劳务、服务、无形资产或者不动产,从高适用征收率。

(3)兼有不同税率和征收率的销售货物、劳务、服务、无形资产或者不动产,从高适用税率。

故此题正确答案为B。

【点拨】一句话总结兼营:分别核算的适用各自的税率或征收率;不分别核算的,不管税率还是征收率不管货物还是劳务都是从高。

第213题

下列行为适用9%增值税税率的有( )。

A.邮政服务

B.铁路运输服务

C.货物运输代理服务

D.既出租船舶,又配备操作人员

E.基础电信服务

参考答案:ABDE

解析:

本题考查增值税的税率。

提供交通运输业服务、邮政业服务、基础电信服务,税率为9%,故ABDE项正确。

货物运输代理服务属于现代服务,按6%的税率计算缴纳增值税,故C项错误。

故此题正确答案为ABDE。

第214题

提供交通运输业服务的,增值税税率为( )。

A.3%

B.6%

C.9%

D.17%

参考答案:C

解析:

本题考查增值税的税率。

提供交通运输业服务,增值税税率为9%。

故此题正确答案为C。

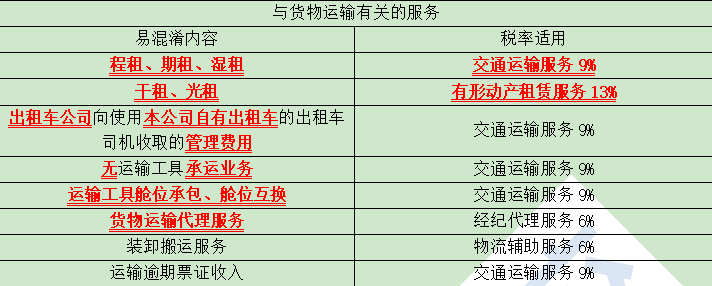

【点拨】总结与货物运输有关的服务易混淆的税率:

第215题

下列销售货物中,适用13%的增值税税率的是( )。

A.杂志

B.天然气

C.农机零配件

D.二甲醚

参考答案:C

解析:

本题考查增值税的税率。

农机零部件不属于农机的范围,不适用9%的低税率,应按13%的税率征收增值税,故C项正确。

选项ABD适用9%的低税率,故ABD项错误。

故此题正确答案为C。

【思路点拨】增值税9%税率的货物中,需要注意严格按照所列项目选择,大意相同并不代表可以选择,如本题农机零配件就不可以代表农机。

第216题

某企业(小规模纳税人)2013年2月将已使用5年前机器以20万元价格售出。其应纳增值税( )元。

A.3883.5

B.3589.56

C.3689.67

D.3265.59

参考答案:A

解析:

本题考查简易征收率。

小规模纳税人销售自己使用过的固定资产,依照3%征收率减按2%

故应纳增值税=200000÷(1+3%)×2%=3883.50(元)

故此题正确答案为A。

第217题

一般纳税人销售自产的( ),可选择按照简易办法依照3%征收率计算缴纳增值税。

A.县级中小型水力发电单位生产的电力

B.自来水

C.旧货

D.以水泥为原料生产的水泥混凝土

E.用微生物制成的生物制品

参考答案:BDE

解析:

本题考查简易征收率。

一般纳税人销售自产的下列货物,可选择按照简易办法依照3%征收率计算缴纳增值税:

(1)县级及县级以下小型水力发电单位生产的电力。小型水力发电单位,是指各类投资主体建设的装机容量为5万千瓦以下(含5万千瓦)的小型水力发电单位。故A项说法错误。

(2)建筑用和生产建筑材料所用的砂、土、石料。

(3)以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰(不含黏土实心砖、瓦)。

(4)用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。故E项正确。

(5)自来水。故B项正确。

(6)商品混凝土(仅限于以水泥为原料生产的水泥混凝土)。故D项正确。

C项一般纳税人销售旧货适用3%减按2%征收增值税。

故此题正确答案为BDE。

【思路点拨】注意A选项说是“中小型”是错误的,应该是“小型”,此类题目必须严格按照教材条目来选择。

第218题

下列情形中,纳税人所支付的增值税不得抵扣进项税额的是( )。

A.购进燃料所支付的增值税

B.生产过程中的废品所耗材料支付的增值税

C.保管不善造成毁损材料支付的增值税

D.购进生产用水所支付的增值税

参考答案:C

解析:

本题考查不得抵扣进项税额的情形。

购进燃料所支付的增值税可以抵扣进项税额,故A项不符题意。

生产过程中的废品所耗材料支付的增值税可以抵扣进项税额,故B项不符题意。

保管不善造成毁损材料支付的增值税不可以抵扣进项税额,故C项正确。

购进生产用水所支付的增值税可以抵扣进项税额,故D项不符题意。

故此题正确答案为C。

第219题

甲企业餐饮营业收入应确认的增值税销项税额为( )万元。

A.23. 10

B.36.67

C.43.58

D.46.20

参考答案:C

解析:

本题考查增值税销项税额的计算。

营改增后,餐饮业适用税率为6 % 。

故甲企业餐饮营业收人应确认的增值税销项税额为:770 ÷(1 + 6 % ) x 6 % ≈4 3 . 5 8 (万元),

故此题正确答案为C。

第220题

甲企业转让房产应确认的増值税税额为( )万元。

A.7. 14

B.7.50

C.4.37

D.40.00

参考答案:A

解析:

本题考查增值税应纳税额的计算。

非房地产开发企业和房地产企业销售其他形式取得房产(不含房地产开发企业销售自行开发的房地产项目),其中一般纳税人以非自建方式取得的房产,应适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。纳税人应以取得的全部价款和价外费用减去该项不动产购置原价或者取得不动产时的作价后的余额,按照 5 % 的预征率预征税款。

即:应预缴税款 = ( 全部价款和价外费用-不动产购置原价或者取得不动产时的作价)÷(1 + 5 % ) x 5 % 。

所以甲企业转让房产应确认的增值税税额为:(800 -650) ÷(1 + 5 % ) x 5 % ≈7. 14(万元)。

故此题正确答案为A。