“微信扫一扫”进入考试题库练习及模拟考试

中级经济师《财政税收经济专业与实务》题库(1047题)

第161题

下列选项中,会影响一国实际征收入库的税收收入数额,及实际税收负担率的是( )。

A.税务部门征管效率

B.税收附加和加成

C.产业政策

D.经济发展水平

E.征管水平

参考答案:AE

解析:

本题考查税收负担的影响因素。

税务部门征管效率与征管水平会影响一国实际征收入库的税收收入数额,即实际税收负担率。在既定的名义宏观税收负担水平下,税收征收率的高低直接决定了实际宏观税收负担水平。

故此题正确答案为AE。

第162题

造成纳税人与负税人不一致的经济现象的原因是( )。

A.税负转嫁

B.税负归宿

C.税收负担

D.税源

参考答案:A

解析:

本题考查税负转嫁。

造成纳税人与负税人不一致的经济现象的原因是税负转嫁,故A项正确。

税负归宿是指税收负担的最终归着点,税收经过转嫁的过程最终会把负担落在负税人身上,这时税收的转嫁过程结束,税收负担也找到其最终的归宿,与题目描述无关,故B项错误。

税收负担是指一定时期内纳税人因国家征税而承受的经济负担,与题目描述无关,故C项错误。

税源是指税收收入的经济来源,它主要是指国民经济各个部门当年创造的国民收入或往年累积的国民收入,与题目描述无关,为干扰项。

故此题正确答案为A。

第163题

税负转嫁形式中最典型最普通的形式是( )。

A.前转

B.后转

C.消转

D.税收资本化

参考答案:A

解析:

本题考查税负转嫁的形式。

前转是税负转嫁最典型和最普通的形式,故A项正确。

后转、消转、税收资本化属于税负转嫁的形式,但不是最典型和最普通的形式,故BCD项错误。

故此题正确答案为A。

第164题

生产要素购买者将购买的生产要素未来应纳税款,通过从购入价格中扣除的方法,向后转移给生产要素出售者的方式被称为( )。

A.前转

B.后转

C.消转

D.税收资本化

参考答案:D

解析:

本题考查税负转嫁的形式。

前转:指纳税人在进行商品或劳务的交易时通过提高价格的方法将其应负担的税款向前转移给商品或劳务的购买者或最终消费者负担的形式。A错误。

后转:指纳税人通过压低生产要素的进价从而将应缴纳的税款转嫁给生产要素的销售者或生产者负担的形式。B错误。

消转:即纳税人对其所纳的税款既不向前转嫁也不向后转嫁,而是通过改善经营管理或改进生产技术等方法,自行消化税收负担。C错误。

生产要素购买者将购买的生产要素未来应纳税款,通过从购入价格中扣除的方法,向后转移给生产要素出售者的方式被称为税收资本化。D项正确。

故此题正确答案为D。

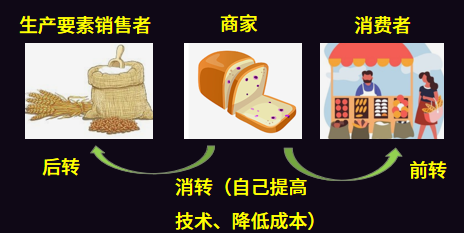

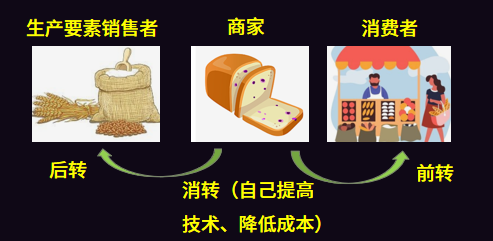

【点拨】此题先提示大家关于税收资本化和后转的区分,都是向后转嫁,但是税收资本化是未来应纳税额从价格中扣除,后转是压低进价。关于税负转嫁的形式,考频较高,且有很多学员分辨不清楚,下面用一个图来展示前转、后转、消转的关系:

第165题

税收负担转嫁的形式有( )。

A.前转

B.后转

C.消转

D.税收资本化

E.旁转

参考答案:ABCD

解析:

本题考查税负转嫁的形式。

税收负担转嫁的形式有前转、后转、消转和税收资本化,故ABCD项正确。

旁转不属于税负转嫁的形式,故E项错误。

故此题正确答案为ABCD。

第166题

并未将税收负担转移给他人的税负转嫁形式是( )。

A.前转

B.后转

C.消转

D.税收资本化

参考答案:C

解析:

本题考查税负转嫁的形式。

A选项,前转指纳税人在进行商品或劳务的交易时通过提高价格的方法将其应负担的税款向前转移给商品或劳务的购买者或最终消费者负担的形式,故A项错误。

B选项,后转指纳税人通过压低生产要素的进价从而将应缴纳的税款转嫁给生产要素的销售者或生产者负担的形式,故B项错误。

C选项,消转指纳税人对其所纳的税款既不向前转嫁也不向后转嫁,而是通过改善经营管理或改进生产技术等方法,自行消化税收负担,所以消转并未将税收负担转移给他人,故C项正确。

D选项,税收资本化指生产要素购买者将购买的生产要素未来应纳税款,通过从购入价格中扣除的方法,向后转移给生产要素的出售者的一种形式,故D项错误。

故此题正确答案为C。

【思路点拨】关于税负转嫁的形式,较难区分的是后转和税收资本化,因为这两种转嫁形式都是“向后”,其关键在于税收资本化是“未来应纳税款”,只需要区分这一个关键点即可非常容易选择出来。

第167题

纳税人在进行货物或劳务的交易时,通过提高价格的方法将其应负担的税收转移给货物或劳务的购买者的税负转嫁形式称为( )。

A.前转

B.后转

C.混转

D.消转

参考答案:A

解析:

本题考查税负转嫁的形式。

纳税人在进行货物或劳务的交易时,通过提高价格的方法将其应负担的税收转移给货物或劳务的购买者的税负嫁接形式称为前转,故A项正确;

后转是指纳税人通过压低生产要素的进价从而将应缴纳的税款转嫁给生产要素的销售者或生产者负担的形式,故B项错误;

混转是指在现实经济生活中,税收负担的运动并不总是沿着一个方向变化,并不是单纯的税负前转或视负后转。税负转嫁与归宿的方向和程度,会受到多种经济因素和经济条件的制约,有时候税收负担的运动表现为其中的一部分通过提高售价向前转移,另一部分却通过压低进价向后转移,故C项错误;

消转是指纳税人对其所纳的税款既不向前转嫁也不向后转嫁,而是通过改善经营管理或改进生产技术等方法,自行消化税收负担,故D项错误。

故此题正确答案为A。

第168题

纳税人通过压低生产要素的进价从而将应缴纳的税款转嫁给生产要素的销售者或生产者负担的税负转嫁形式称为( )。

A.前转

B.后转

C.消转

D.税收资本化

参考答案:B

解析:

本题考查税负转嫁的形式。

前转,亦称“顺转”指纳税人在进行商品或劳务的交易时通过提高价格的方法将其应负担的税款向前转移给商品或劳务的购买者或最终消费者负担的形式。前转是税负转嫁的最典型和最普通的形式,多发生在商品和劳务课税上。选项A错误。

后转亦称“逆转”,指纳税人通过压低生产要素的进价从而将应缴纳的税款转嫁给生产要素的销售者或生产者负担的形式。后转的发生一般是因为市场供求条件不允许纳税人提髙商品价格,使之不能采取前转的方式转移税收负担所致。选项 B 正确。

消转,亦称“税收转化”,即纳税人对其所纳的税款既不向前转嫁也不向后转嫁,而是通过改善经营管理或改进生产技术等方法,自行消化税收负担。选项C错误。

税收资本化,亦称“资本还原”,生产要素购买者将购买的生产要素未来应纳税款,通过从购入价格中扣除的方法,向后转移给生产要素的出售者的一种形式。税收资本化主要发生在某些资本品的交易中。选项D错误。

故此题正确答案为B。

【点拨】关于税负转嫁的形式,考频较高,且有很多学员分辨不清楚,下面用一个图来展示前转、后转、消转的关系:

第169题

税负转嫁的条件包括( )。

A.税负水平

B.税率的高低

C.通货膨胀

D.商品经济的存在

E.自由的价格体制

参考答案:DE

解析:

本题考查税负转嫁的条件。

税负转嫁的条件包括商品经济的存在和自由的价格体制,故DE项正确。

税率的高低属于税收负担的影响因素,故B项错误;

税负水平和通货膨胀与本题不符,为干扰项。

故此题正确答案为DE。

第170题

税负转嫁的一般规律是( )。

A.供给弹性较小的商品税负较易转嫁

B.需求弹性较大的商品税负较易转嫁

C.对垄断性商品课征的税较易转嫁

D.征税范围窄的税种较易转嫁

参考答案:C

解析:

本题考查税负转嫁的一般规律。

税负转嫁的一般规律包括:对供给弹性较大、需求弹性较小的商品课征的税较易转嫁,选项AB错误。

对垄断性商品课征的税较易转嫁,选项C正确。

货物和劳务税较易转嫁,征税范围广的税种较易转嫁,选项D错误。

故此题正确答案为C。

税负转嫁的一般规律是非常高频的考点,而此考点不能死记硬背,一定要理解才能应对各种类型题目。

重点理解1:供给弹性较大、需求弹性较小的商品的征税较易转嫁。

理解思路为:谁的弹性大,谁有话语权,供给弹性大,供给方有话语权,可以随意涨价来将税负转嫁给消费者,因此容易转嫁;同理,需求弹性大的商品,消费者有话语权,如果商品涨价那我可以选择不买,因此不容易转嫁。

重点理解2:征税范围广的税种较易转嫁,而窄的不易转嫁。

理解思路为:比如消费税征税范围相对于增值税窄,增值税容易转嫁,而消费税不容易转嫁。从另一个角度理解:假如对所有的水果都征收消费税,那么我想吃水果就必须接受转嫁(范围广,易转嫁); 假如只对苹果征收消费税,那么想吃水果我可以选择不吃苹果而吃其他不征收消费税的水果,这样就无法转嫁给我(范围窄,不易转嫁)。

第171题

关于税负转嫁的说法,正确的是( )。

A.商品需求弹性大小和税负向前转嫁的程度成反比

B.商品需求弹性大小和税负向后转嫁的程度成反比

C.商品供给弹性大小和税负向前转嫁的程度成反比

D.商品供给弹性大小和税负向前转嫁的程度成正比

E.对垄断性商品课征的税较易转嫁

参考答案:ADE

解析:

本题考查税负转嫁的一般规律。

商品需求弹性大小和税负向前转嫁的程度成反比,A项说法正确;

商品需求弹性大小和税负向后转嫁的程度成正比,故B项说法错误;

商品供给弹性大小和税负向前转嫁的程度成正比,故C项错误,D项正确;

对垄断性商品课征的税较易转嫁,E项说法正确。

故此题正确答案为ADE。

【思路点拨】税负转嫁的一般规律是非常高频的考点,此考点一定要理解才能应对各种类型题目。

重点理解:供给弹性较大、需求弹性较小的商品的征税较易转嫁。

理解思路为:谁的弹性大,谁有话语权,供给弹性大,供给方有话语权,可以随意涨价来将税负转嫁给消费者,因此容易转嫁;同理,需求弹性大的商品,消费者有话语权,如果商品涨价那我可以选择不买,因此不容易转嫁。

第172题

关于税负转嫁的说法,不正确的有( )。

A.商品需求弹性越大,税负后转的量越大

B.商品供给弹性越大,税负前转的量越大

C.当商品需求完全有弹性时,税负将全部由需求方承担

D.当商品的需求弹性大于供给弹性时,则税负由需求方负担的比例小于由供给方负担的比例

参考答案:C

解析:

本题考查税负转嫁的一般规律。

商品需求弹性大小和税负向前转嫁的程度成反比,与税负向后转嫁的程度成正比;商品供给弹性大小和税负向前转嫁的程度成正比,与税负向后转嫁的程度成反比;当商品需求完全有弹性时,税负将全部由供给方承担;所得税作为直接税, 由于是对收益所得额征税,所以一般由纳税人负担,不能转嫁;当商品的需求弹性大于供给弹性时,则税负由需求方负担的比例小于由供给方负担的比例。

故此题正确答案为C。

【点拨】税负转嫁的一般规律是非常高频的考点,而此考点不能死记硬背,一定要理解才能应对各种类型题目。

重点理解1:供给弹性较大、需求弹性较小的商品的征税较易转嫁。

理解思路为:谁的弹性大,谁有话语权,供给弹性大,供给方有话语权,可以随意涨价来将税负转嫁给消费者,因此容易转嫁;同理,需求弹性大的商品,消费者有话语权,如果商品涨价那我可以选择不买,因此不容易转嫁。

重点理解2:征税范围广的税种较易转嫁,而窄的不易转嫁。

理解思路为:比如消费税征税范围相对于增值税窄,增值税容易转嫁,而消费税不容易转嫁。从另一个角度理解:假如对所有的水果都征收消费税,那么我想吃水果就必须接受转嫁(范围广,易转嫁); 假如只对苹果征收消费税,那么想吃水果我可以选择不吃苹果而吃其他不征收消费税的水果,这样就无法转嫁给我(范围窄,不易转嫁)。

第173题

国际税收研究涉及的主要税种是( )。

A.流转税和所得税

B.流转税和资源税

C.所得税和资源税

D.所得税和资本收益税

参考答案:D

解析:

本题考查国际税收的概念。

流转税按流转环节或一次交易行为的发生课税,发生的地域空间是一定的,不存在重复课税的问题,因此国际税收主要研究所得税和资本收益税方面的问题,故D项正确。

ABC项与本题无关,为干扰项。

故此题正确答案为D。

第174题

下列不属于国际税收的研究内容的是( )。

A.税收管辖权

B.国际重复征税的产生与免除

C.国际避税与反避税

D.税负转嫁的形式

参考答案:D

解析:

本题考查国际税收的研究内容。

国际税收需要研究的重要内容有:税收管辖权、国际重复征税的产生与免除、国际避税与反避税等。D选项税负转嫁的形式不是国际税收的研究内容。故此题正确答案为D。

第175题

下列关于税收管辖权表述正确的是( )。

A.税收管辖权是对国际间所得征税的依据

B.税收管辖权是国家主权的重要组成部分

C.税收管辖权可分为收入来源地管辖权和居民管辖权

D.税收管辖权的行使不能超越该国政治权力的范围

E.各国行使税收管辖权必须考虑其他国家的利益

参考答案:ABCD

解析:

本题考查税收管辖权。

税收管辖权是对国际间所得征税的依据,A项说法正确;

税收管辖权是国家主权的重要组成部分,B项说法正确;

税收管辖权可分为收入来源地管辖权和居民管辖权,C项说法正确;

税收管辖权的行使不能超越该国政治权力的范围,D项说法正确;

税收管辖权是国家行使主权的重要表现,任何外力均不得干涉和控制,在税收管辖权中,各国根据本国的利益需要会有不同选择。故E项说法错误。

故此题正确答案为ABCD。

第176题

按照纳税人的国籍和住所为标准确定国家行使税收管辖权范围的原则称为( )。

A.属地主义原则

B.属人主义原则

C.属地兼属人主义原则

D.属人兼属地主义原则

参考答案:B

解析:

本题考查税收管辖权。

按照纳税人的国籍和住所为标准确定国家行使税收管辖权范围的原则称为属人主义原则,故B项正确。

属地主义原则是指以纳税人的收入来源地或经济活动所在地为标准确定国家行使税收管辖权范围的原则,故A项错误。

CD项说法均为两者结合,不符合题干所述。

故此题正确答案为B。

【思路点拨】属人主义原则即是“人的属性--按国籍”;属地主义原则即是“地域的归属”;

第177题

甲国对乙国居民在甲国取得的劳动报酬收入征收所得税,对甲国居民在乙国取得的劳动报酬收入不征所得税的做法所遵循的原则是( )。

A.属人主义原则

B.属地主义原则

C.属地兼属人原则

D.税收饶让原则

参考答案:B

解析:

本题考查税收管辖权。

属地主义原则确定税收管辖权,即对跨国纳税人来自本国境内的收入或在本国境内从事经济活动,不论其居住地是否在该国,是否为该国居民,一律行使征税权力,故B项正确;

属人主义原则是指以纳税人的国籍和住所为标准确定国家行使税收管辖权范围的原则,即对该国是居民行使征税权力的原则,故A项错误;

属地兼属人原则是指既实行属地主义原则,又实行属人主义原则,与题目描述不符,故C项错误;

税收饶让原则是指居民国政府对其居民在国外得到的所得税减免优惠的部分,视同在国外实际缴纳的税款给予税收抵免,不再按居住国税法规定的税率进行补证,故D项错误。

故此题正确答案为B。

【思路点拨】属人主义原则即是“人的属性--按国籍”;属地主义原则即是“地域的归属”;

第178题

目前多数国家对税收管辖权的选择是( )。

A.只行使地域管辖权

B.只行使居民管辖权

C.同时行使地域管辖权和居民管辖权

D.只行使公民管辖权

参考答案:C

解析:

本题考查税收管辖权的选择。

目前,多数国家包括我国,同时实行属人和属地两类税收管辖权,故C项正确。

ABD项与本题无关,为干扰项。

故此题正确答案为C。

第179题

产生国际重复征税的根本原因在于各国( )。

A.政体的不同

B.主体税种的不同

C.关税税率的不同

D.税收管辖权的交叉

参考答案:D

解析:

本题考查国际重复征税的概念及其产生的原因。

产生国际重复征税的根本原因在于各国税收管辖权的交叉。

选项ABC不是产生国际重复征税的根本原因。

故此题正确答案为D。

第180题

在分国抵免法下,甲国应对上述所得征收所得税税额为( )。

A.20万元

B.30万元

C.40万元

D.0

参考答案:A

解析:

本题考查国际重复征税的免除。

乙国实际缴纳=200×20%=40万元,乙国所得抵免限额=200×30%=60万元,还要缴纳60-40=20万元。

丙国实际缴纳=100×40%=40万元。丙国所得抵免限额=100×30%=30万元,不需要缴纳的。

总共需要交纳20万元。

故此题正确答案为A。