“微信扫一扫”进入考试题库练习及模拟考试

中级经济师《财政税收经济专业与实务》题库(1047题)

第461题

中国公民张先生取得财产租赁所得10 000元,则张先生应缴纳个人所得税( )元。

A.1 200

B.1 600

C.1 840

D.2 000

参考答案:B

解析:

本题考查个人所得税的计算。

财产租赁所得,每次收入在4 000元以上的,准予扣除20%的费用,余额为应纳税所得额。

应纳税额=10 000×(1-20%)×20%=1 600(元)。

故此题正确答案为B。

【思路点拨】财产租赁所得需要注意一下几点:①财产租赁所得适用20%的比例税率和预扣率;②财产租赁所得以一个月内取得的收入为一次;③每次收入不超过4000元的,减除费用800元,每次收入在4 000元以上的,准予扣除20%的费用,余额为应纳税所得额。

第462题

下列项目中以每次收入额为应纳税所得额计征个人所得税的是( )。

A.劳务报酬所得

B.稿酬所得

C.财产租赁所得

D.购物中奖收入

参考答案:D

解析:

本题考查个人所得税计税依据。

利息、股息、红利所得;偶然所得和其他所得的计税依据是以每次收入额为应纳税所得额。

D选项购物中奖收入属于偶然所得。

故此题正确答案为D。

【思路点拨】按次纳税的还有:劳务报酬所得、特许权使用费所得、稿酬所得。

第463题

2019年8月,赵某购买彩票中奖60 000元,从中拿出20 000元通过国家机关捐赠给贫困地区。已知偶然所得适用的个人所得税税率为20%,赵某中奖收入应缴纳的个人所得税税额的是( )元。

A.12 000

B.8 400

C.8 000

D.4 000

参考答案:B

解析:

本题考查个人所得税应纳税额的计算。

偶然所得以收入全额为应纳税所得额;

捐赠额20 000(元)>应纳税所得额的30%=60 000×30%=18 000(元),捐赠可扣除金额为18 000(元);

应纳税额=(60000-18 000)×20%=8 400(元)。

故此题正确答案为B。

【思路点拨】此题是偶然所得和公益性捐赠扣除的综合考察。我们需要注意:①偶然所得以每次取得该项收入为一次,适用20%的比例税率和预扣率;②个人将其所得通过中国境内的公益性社会组织及国家机关向教育、扶贫、济困等公益慈善事业的捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除。

第464题

林某当年取得的下列收入中,计入全年综合所得年度收入总额的金额正确有( )。

A.甲歌舞团的工资薪金收入158 600元

B.甲歌舞团的工资薪金收入158 000元

C.受邀出演乙文化公司创作的舞剧演出四场的劳务报酬收入16 000元

D.出版专著取得稿费收入8 400

参考答案:BCD

解析:

本题考查个人所得税的计算。

综合所得包括工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得。

AB选项中B选项符合题干描述。

选项C和D,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。稿酬所得的收入额减按70%计算。

故此题正确答案为BCD。

第465题

林某缴付的下列费用中,准予从年度应纳税所得额中扣除的是( )。

A.“三险一金”支出20 000元

B.贷款利息支出12 000元

C.子女教育支出12 000元

D.赡养老人支出24 000元

参考答案:ABCD

解析:

本题考查个人所得税的计算。

选项A,三险一金可以属于专项扣除项目;

选项BCD,符合专项附加扣除的规定,可以扣除。

故此题正确答案为ABCD。

第466题

计算林某全年综合收入应缴纳个人所得税税额( )元。

A.1 614

B.2 920

C.2 476.4

D.2 394

参考答案:B

解析:

本题考查个人所得税的计算。

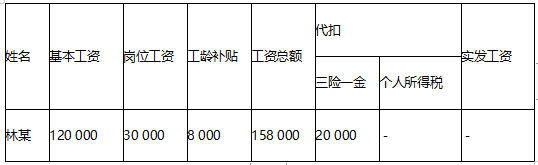

已知:(1)2019年全年工资明细表(部分数据)如下:单位(元)

(2)受邀出演乙文化公司创作的舞剧,演出四场共获得劳务报酬20 000元。

(3)出版专著取得稿费收入15 000元,发生资料费支出4 000元。

(4)林某正在偿还首套住房贷款及利息,林某为独生女,某父母均已年过60岁。林某的独生子正在读大学3年级,夫妻约定由林某扣除贷款利息和子女教育费。

应纳税所得额=(158000+16 000+84 00)-(60 000+20 000+12 000+12 000+24 000)=54400元

应纳税额=36 000×3%+(54400-36 000) ×10%=2 920元

故此题正确答案为B。

第467题

林某的下列收入中,无须缴纳个人所得税的是( )。

A.银行存款利息收入800元

B.国债利息收入2000元

C.稿费收入15 000元

D.保险赔款50000元

参考答案:ABD

解析:

本题考查个人所得税的计算。

(1)选项A:自2008年10月9日起,对储蓄存款利息所得暂免征收个人所得税;

(2)选项B:国债利息收入,免征收个人所得税;

(3)选项D:保险赔,免征收个人所得税。

故此题正确答案为ABD。

第468题

林某当月出租住房租金收入应缴纳个人所得税税额是( ) 元。

A.768

B.500

C.480

D.880

参考答案:A

解析:

本题考查个人所得税的计算。

已知:(7) 出租住房取得租金收入4800元(不含增值税)

4800×(1-20%)×20%=768(元)。

故此题正确答案为A。

第469题

章先生取得工资收入应预缴个人所得税( )元。

A.395

B.105

C.545

D.745

参考答案:B

解析:

本题考查个人所得税的计算。

查表一可知:

章先生工资收入应纳个人所得税税额= (8 500-5 000)x 3% =105(元)。

故此题正确答案为B。

第470题

章先生取得稿酬收入应预缴个人所得税( )元。

A.8 960

B.11200

C.12 800

D.16 000

参考答案:A

解析:

本题考查个人所得税的计算。

税法规定,稿酬所得每次收入不超过4000元的,定额减除费用800元,每次收入在4000元以上的,定率减除20%的费用。

章先生稿酬收入应纳个人所得税税额= 80 000 x (1 -20% ) x 20% x (1 - 30% ) = 8 960(元)。

故此题正确答案为A。

第471题

章先生取得会计咨询收人应预缴个人所得税( )元。

A.6 400

B.7 600

C.8 000

D.9 600

参考答案:B

解析:

本题考查个人所得税的计算。

劳务报酬所得、稿酬所得、特许权使用费所得,每次收人不超过4 00 0元的,减除费 用按 800元计算;每次收入4 000元以上的,减除费用按收人的2 0 % 计算。

章先生会计咨询收入应纳税所得额=40 000 x (1 - 2 0 %) =32 000(元),

会计咨询收入应预缴个人所得税税额=32 000 x 3 0 % - 2 000 (元)。

故此题正确答案为B。

第472题

章先生参加有奖竞猜活动取得中奖所得应缴纳个人所得税( )元。

A.0

B.1 280

C.1 600

D.2 000

参考答案:C

解析:

本题考查个人所得税的计算。

偶然所得适用比例税率,税率为 2 0 % 。

章先生中奖所得应纳个人所得税税额=8 000 x 2 0 % =1 600(元)。

故此题正确答案为C。

第473题

关于章先生涉税事务的说法,正确的有( )。

A.章先生取得的国债利息收人应缴纳1 0 0 0元的个人所得税

B.章先生取得的保险赔款属于偶然所得,适用 2 0 % 的个人所得税率

C.章先生通过沪港通投资香港联交所上市股票取得转让所得,免纳个人所得税

D.章先生是自行申报纳税的纳税义务人

参考答案:CD

解析:

本题考查个人所得税的税收优惠。

国债和国家发行的金融债券利息,教育储蓄存款利息以及国务院财政部门确定的其他专项储蓄存款或者储蓄性专项基金存款利息,免纳个人所得税,故选项A错误。

保险赔款,免纳个人所得税,故选项B错误。

故此题正确答案为CD。

第474题

个人取得的下列所得中,按规定可以减免个人所得税的有( )

A.科技部颁发的科技创新奖金

B.救济金

C.福利彩票中奖所得

D.国债利息

E.信托投资收益

参考答案:ABD

解析:

本题考查个人所得税的税收优惠。

科技部颁发的科技创新奖金免征个人所得税,故A项正确。

救济金免征个人所得税,故B项正确。

福利彩票中奖所得需依法缴纳个人所得税,故C项错误。

国债利息免征个人所得税,故D项正确。

信托投资收益需依法缴纳个人所得税,故E项错误。

故此题正确答案为ABD。

第475题

关于个人取得利息所得计征个人所得税的说法,错误的是( )。

A.个人取得的企业债券利息所得,暂免征收个人所得税

B.储蓄存款孳生的利息所得,暂免征收个人所得税

C.个人取得国债利息所得,免征个人所得税

D.个人取得的教育储蓄存款利息所得,免征个人所得税

参考答案:A

解析:

本题考查企业所得税的减免。

A选项错误,企业债券利息所得,照常征收个人所得税。

B选项正确,储蓄存款孳生的利息所得,暂免征收个人所得税

C选项正确。个人取得国债利息所得,免征个人所得税

D选项正确,个人取得的教育储蓄存款利息所得,免征个人所得税

故此题正确答案为A。

【思路点拨】注意只有国债和国家发行的金融债券利息是免税的,企业发行的债券利息不免税。国债利息是指个人持有中华人民共和国财政部发行的债券而取得的利息;国家发行的金融债券利息,是指个人持有国务院批准发行的金融债券而取得的利息。

第476题

刘某2012年7月取得的下列收入中,免征个人所得税的有( )。

A.转让房产所得500000

B.国债利息收入

C.稿酬所得2000元

D.房屋租赁所得2500元

参考答案:B

解析:

本题考查个人所得税的免征。

(一)下列各项个人所得,免纳个人所得税

1.省级人民政府、国务院部委和中国人民解放军军级以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金;

2.国债和国家发行的金融债券利息;3.按照国家统一规定发给的补贴、津贴;

4.福利费、抚恤金、救济金;5.保险赔款;6.军人的转业费、复员费、退役金;

7.按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费;

8.按照我国有关法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得;9.中国政府参加的国际公约、签订的协议中规定免税的所得;

10.经国务院财政部门批准免税的所得。

因此B选项国债利息收入免税。

故此题正确答案为B。

第477题

下列所得中,免征个人所得税的是( )。

A.加班工资

B.年终奖

C.残疾人员所得

D.离休工资

参考答案:D

解析:

本题考查个人所得税的免征。

(一)下列各项个人所得,免纳个人所得税

1.省级人民政府、国务院部委和中国人民解放军军级以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金;

2.国债和国家发行的金融债券利息;3.按照国家统一规定发给的补贴、津贴;

4.福利费、抚恤金、救济金;5.保险赔款;6.军人的转业费、复员费、退役金;

7.按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费;

8.按照我国有关法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得;9.中国政府参加的国际公约、签订的协议中规定免税的所得;

10.经国务院财政部门批准免税的所得。

因此D选项离休工资免征个人所得税。

故此题正确答案为D。

【思路点拨】此类题目不能凭感觉选择,比如残疾人员所得,这个不是免征而是减征,但退休工资是免征。

第478题

下列属于免征或者暂免征收个人所得税情形的是()。

A.个人举报、协查各种违法、犯罪行为获得的奖金

B.个人转让家庭唯一生活用房取得的收入

C.个人办理代扣代缴税款手续按规定取得的扣缴手续费

D.法律援助人员按照《中华人民共和国法律援助法》规定获得的法律援助补助

E.计人个人养老金资金账户的投资收益

参考答案:ACDE

解析:

其他免征或暂免征收个人所得税项目包括:个人举报、协查各种违法、犯罪行为获得的奖金;个人办理代扣代缴税款按规定取得的扣缴手续费;个人转让自用5年以上且是唯一家庭生活用房取得的收入;个人购买社会福利有奖募捐奖券、体育彩票,一次性中奖在1万元以下(含1万元)的收入;法律援助人员按照《中华人民共和国法律援助法》规定获得的法律援助补贴;计人个人养老金资金账户的投资收益。

第479题

下列关于个人所得税的说法中,不正确的是( )。

A.个人举报、协查各种违法、犯罪行为获得的奖金免征个人所得税

B.个人办理代扣代缴税款手续按规定取得扣缴手续费应征收个人所得税

C.个人转让自用5年以上且是唯一家庭生活用房取得的收入免征个人所得税

D.个人购买社会体育彩票,中奖在1万元以下的免征个人所得税

参考答案:B

解析:

本题考查个人所得税税收优惠。

其他免税或暂免征收项目:

①个人举报、协查各种违法、犯罪行为获得的奖金。

②个人办理代扣代缴税款手续按规定取得的扣缴手续费。

③个人转让自用5 年以上且是唯一家庭生活用房取得的收入。

④个人购买社会福利有奖募捐奖券、体育彩票,一次中奖在1 万元以下(含 1万元)的收入。

⑤法律援助人员按照《中华人民共和国法律援助法》规定获得的法律援助补助。

⑥计入个人养老金资金账户的投资收益。

因此B选项错误,B选项也属于免征个人所得税的项目。

故此题正确答案为B。

第480题

下列关于出售自有住房后又重新购买住房的居民纳税人的说法不正确的是()。

A.2022年10月1日至2023年12月31日,对出售自有住房并在现住房出售后1年内在市场重新购买住房的纳税人,对其出售现住房已缴纳的个人所得税予以退税优惠

B.新购住房金额大于现住房转让金额的,全部退还已缴纳的个人所得税

C.新购住房金额小于现住房转让金额的,不再退还已缴纳的个人所得税

D.新购住房金额等于现住房转让金额的,全部退还已缴纳的个人所得税

参考答案:C

解析:

2022年10月1日至2023年12月31日,对出售自有住房并在现住房出售后1年内在市场重新购买住房的纳税人,对其出售现住房已缴纳的个人所得税予以退税优惠。其中,新购住房金额大于或等于现住房转让金额的,全部退还已缴纳的个人所得税;新购住房金额小于现住房转让金额的,按新购住房金额占现住房转让金额的比例退还出售现住房已缴纳的个人所得税。