“微信扫一扫”进入考试题库练习及模拟考试

税务师《涉税服务实务》试题题库(577题)

A.纳税调整减少

B.纳税调整增加

C.红字冲销法调账

D.综合账务调整法调账

E.不作账务调整

参考答案:BE

解析:是否进行账务调整要根据企业的账务处理是否正确来确定,本业务账务处理正确,所以不调账;对于企业所得税扣除与会计扣除存在的差异,只需要在纳税申报时调整申报表即可。

A.无形资产

B.管理费用

C.库存商品

D.累计摊销

E.以前年度损益调整

参考答案:ABE

解析:正确的账务处理为:借:在建工程 贷:银行存款等错账处理:借:无形资产 贷:银行存款等借:管理费用 贷:累计摊销对于影响上年利润的项目,且上年度决算报表已编制完成,所有的损益账户通过“以前年度损益调整”进行调整,同时本年度的无形资产摊销计入管理费用的金额从贷方冲减。调整分录:借:在建工程 累计摊销 贷:无形资产 以前年度损益调整 管理费用

第363题 税务师在纳税审核时,发现企业以前年度少计收益或多计费用的情况时,调账时应()。

A.借记“利润分配--未分配利润”

B.借记“以前年度损益调整”

C.贷记“以前年度损益调整”

D.贷记“应交税费--应交所得税”

参考答案:C

解析:

企业调整增加以前年度利润或减少以前年度亏损,借记有关科目,贷记“以前年度损益调整”;调整减少以前年度利润或增加以前年度亏损,借记本科目,贷记有关科目。

A.借:其他应付款 贷:以前年度损益调整 应交税费——增值税检查调整

B.借:应交税费——增值税检查调整 贷:应交税费——未交增值税

C.借:应交税费——未交增值税 贷:银行存款

D.借:其他应付款 贷:以前年度损益调整 应交税费——应交增值税(销项税额)

参考答案:D

解析:根据题意,可能涉及的调账分录为: 借:其他应付款 贷:以前年度损益调整 应交税费——增值税检查调整 借:应交税费——增值税检查调整 贷:应交税费——未交增值税 借:应交税费——未交增值税 贷:银行存款

第365题 增值税小规模纳税人发生下列应税项目时,应以取得的全部价款和价外费用作为销售额,不适用差额计税的是( )。

A.金融商品转让

B.将购买的房产销售

C.出租不动产

D.提供劳务派遣服务

参考答案:C

解析:

选项A:金融商品转让,按照卖出价扣除买入价后的余额为销售额。选项B:将购买的房产销售,小规模纳税人适用简易计税方法,以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额。选项D:小规模纳税人提供劳务派遣服务,可以选择差额纳税,以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣人员的工资、福利和为其办理社会保险及住房公积金后的余额为销售额。

第366题 关于增值税加计抵减政策的说法,正确的有( )。

A.抵减前按一般计税方法计算的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减

B.抵减前按一般计税方法计算的应纳税额大于当期可抵减加计抵减额的,当期可抵减加计抵减额全部抵减

C.抵减前按一般计税方法计算的应纳税额等于零的,当期可抵减加计抵减额不得结转下期抵减

D.加计抵减政策执行到期后,结余的加计抵减额可继续抵减至零为止

E.加计抵减政策执行到期后,结余的加计抵减额停止抵减

参考答案:ABE

解析:

选项AC:抵减前按一般计税方法计算的应纳税额的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减。选项DE:加计抵减政策执行到期后,纳税人不再计提加计抵减额,结余的加计抵减额停止抵减。

第367题 纳税人转让通过多次购买持有的金融商品,可选择( )进行买入价的核算。

A.先进先出法

B.移动加权平均法

C.加权平均法

D.后进先出法

E.个别计价法

参考答案:BC

解析:

金融商品的买入价,可以选择按照加权平均法或者移动加权平均法进行核算,选择后36个月内不得变更。

第368题 根据业务10企业自行计算、申报缴纳的增值税和消费税的处理情况,按资料顺序指出企业的做法是否正确,并简要说明理由,无需计算金额。

参考答案:见解析

解析:

业务1处理错误。纳税人采取赊销结算方式的,增值税和消费税的纳税义务发生时间均为书面合同约定的收款日期的当天,所以该企业应按销售全额300万元,计算增值税销项税额和消费税。

业务2处理错误。销售折扣属于企业的融资行为,折扣金额不得从销售额中扣减,折扣部分应作收入计算增值税销项税额和消费税。

业务3处理正确。购进轮胎取得专用发票,用于连续生产,可以抵扣进项税额。

业务4处理错误。将新研制的自产小汽车奖励给公司高管,增值税和消费税均应视同销售,无同类售价按组成计税价格计算增值税销项税额和消费税。

业务5处理错误。销售使用过的进口小汽车,应按3%的征收率减按2%计算征收增值税。

业务6处理正确。从2013年8月1日起,原增值税一般纳税人自用的应征消费税的摩托车、汽车、游艇,其进项税额准予从销项税额中抵扣。

业务7处理错误。支付的运费必须取得增值税专用发票才可以抵扣进项税额,取得普通发票是不可以抵扣的。

业务8处理正确。从小规模纳税人购进货物和运输服务,取得税务机关代开的增值税专用发票,可以抵扣进项税。

业务9处理错误。将购进的钢板用于建造办公楼,其进项税额可以抵扣,不需要做进项税额转出。

第370题 计算该汽车制造企业当月应缴纳的增值税。

参考答案:见解析

解析:

增值税销项税额=[300+500+5*10×(1+8%)÷(1-9%)]×13%=111.71(万元)

当月应缴纳的增值税=111.71-87.66+33.28÷(1+3%)×2%=24.7(万元)

A.5;10;5

B.15;5;5

C.10;5;5

D.5;5;5

参考答案:B

解析:超过规定标准的,应在申报期结束后15日内按照规定办理一般纳税人资格登记手续;未按照规定实现办理的,主管税务机关将在规定期限结束后5日内制作《税务事项通知书》告知纳税人应当在5日内向主管税务机关办理一般纳税人资格登记手续。

参考答案:见解析

解析:

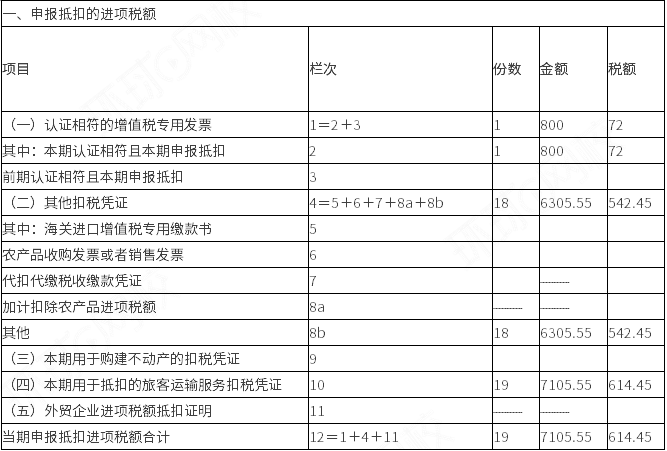

(1)当期可以抵扣的旅客运输服务进项税额=72+18+(5000+800-1000-120)÷(1+9%)×9%+1520÷(1+9%)×9%+(630-200)÷(1+3%)×3%=614.45(元)

【提示】国际旅客运输服务,进项税额不得抵扣;奖励员工外出旅游期间发生的路费进项税额不得抵扣;市内出租车发票上未注明身份信息,不得抵扣进项税额。

第1栏=第2栏,增值税专用发票,份数1,金额800元,税额72元。

第4栏=第8b栏,其他扣税凭证,份数=2+(5-1)+10+(3-1)=18(份)

其他扣税凭证金额=200+(5000+800-1000-120)÷(1+9%)+1520÷(1+9%)+(630-200)÷(1+3%)=6305.55(元)

税额=18+(5000+800-1000-120)÷(1+9%)×9%+1520÷(1+9%)×9%+(630-200)÷(1+3%)×3%=542.45(元)

(2)允许抵扣进项税额的“国内旅客运输服务”,限于与本单位签订了劳动合同的员工,以及本单位作为用工单位接受的劳务派遣员工发生的国内旅客运输服务。

①纳税人购进国内旅客运输服务,以取得的增值税电子普通发票上注明的税额为进项税额的,增值税电子普通发票上注明的购买方“名称”“纳税人识别号”等信息,应当与实际抵扣税款的纳税人一致,否则不予抵扣。

②纳税人允许抵扣的国内旅客运输服务进项税额,是指纳税人2019年4月1日及以后实际发生,并取得合法有效增值税扣税凭证注明的或依据其计算的增值税税额。

③以增值税专用发票或增值税电子普通发票为增值税扣税凭证的,为2019年4月1日及以后开具的增值税专用发票或增值税电子普通发票。

第374题 纳税人的增值税抵扣凭证,如需用于申报抵扣增值税进项税额或申请出口退税,应当登录增值税发票综合服务平台确认发票用途,用途确认应在( )完成。

A.税款所属期最后一天前

B.当期纳税申报后

C.缴纳税款前

D.当期纳税申报前

参考答案:D

解析:

纳税人增值税抵扣凭证的用途确认应在当期纳税申报前完成。

第375题 甲公司适用增值税加计抵减政策且本期有加计抵减额,则关于增值税纳税申报表填报的理解中,正确的是( )。

A.《增值税纳税申报表(一般纳税人适用)》第19栏“应纳税额”依据表内的“第11栏-第18栏”的公式填报

B.《增值税纳税申报表(一般纳税人适用)》第19栏“应纳税额”依据第11栏“销项税额”-第18栏“实际抵扣税额”-《增值税纳税申报表附列资料(四)》“二、加计抵减情况”第5列“本期实际抵减额”计算结果填报

C.加计抵减额直接填入《增值税纳税申报表(一般纳税人适用)》第23栏“应纳税额减征额”

D.加计抵减额直接填入《增值税纳税申报表(一般纳税人适用)》第17栏“应抵扣税额合计”

参考答案:B

解析:

适用增值税加计抵减政策且有加计抵减额的纳税人,《增值税纳税申报表(一般纳税人适用)》第19栏“应纳税额”依据第11栏“销项税额”- 第18栏“实际抵扣税额”-《增值税纳税申报表附列资料(四)》“二、加计抵减情况”第5列“本期实际抵减额”计算结果填报。

A.该企业收到的预收款应当向税务机关填报《增值税预缴税款表》并预缴增值税

B.该企业收到的预收款不能开具发票

C.该企业建筑服务收入计征增值税时,适用减按1%征收率

D.计征增值税时,可扣除支付的分包款

参考答案:B

解析:

该企业收到的预收款,如需要开具发票的,应使用“未发生销售行为的不征税项目”编码,开具不征税发票。

第377题 下列各项中,仅征收消费税,不征收增值税的是( )。

A.自产涂料赠送给灾区

B.自产电动汽车销售给4S店

C.自产大客车销售给某公司

D.自产高档化妆品移送用于生产普通护肤品

参考答案:D

解析:

选项A:既征收消费税,也征收增值税。选项BC:均不属于应税消费品,因此不征收消费税,征收增值税。

A.198

B.224.3

C.226.4

D.193.4

参考答案:D

解析:

应缴纳消费税=400×56%+4×200×0.003-(20+100-10)×30%=193.4(万元)。

第379题 关于增值税加计抵减政策的说法,下列表述正确的是( )。

A.符合加计抵减政策的,纳税人直接适用,无须向税务机关提交声明

B.抵减前一般计税方法计算的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减

C.抵减前一般计税方法计算的应纳税额大于零,当期可抵减加计抵减额一定可以全额从抵减前的应纳税额中抵减

D.加计抵减政策执行到期后,纳税人不再计提加计抵减额,但余额可继续抵减至零

参考答案:B

解析:

选项A:符合加计抵减政策的,在年度首次确认适用加计抵减政策时,按规定向主管税务机关提交《适用加计抵减政策的声明》或《适用15%加计抵减政策的声明》。选项C:抵减前一般计税方法计算的应纳税额大于零,且大于当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减。选项D:加计抵减政策执行到期后,纳税人不再计提加计抵减额,结余的加计抵减额停止抵减。

第380题 下列关于增值税小规模纳税人的表述中,错误的是( )。

A.不得抵扣进项税额

B.2021年2月上海市适用3%征收率的应税收入,减按1%征收率征收增值税

C.2021年2月上海市适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税

D.2021年4月按月纳税的,月销售额18万元的,免征增值税

参考答案:D

解析:

2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。