“微信扫一扫”进入考试题库练习及模拟考试

初级会计职称《经济法基础》题库(2598题)

第1681题 计算甲公司2018年度企业所得税应纳税所得额时,应纳调增的是( )。

A.直接向某养老院捐赠10万元

B.国债利息收入40万元

C.向市场监督管理部门缴纳罚款6万元

D.从未上市的居民企业乙公司取得股息25.2万元

参考答案:AC

解析:

国债利息收入免税,需纳税调减。向市场监管部分的罚款,按税法规定不得税前扣除,需要纳税调增。居民企业的股息收入暂免征收企业所得税,需纳税调减。

第1682题 下列关于甲公司2018年度新产品研究开发费用企业所得税纳税调整的表述中,正确的是( )。

A.纳税调减194万元

B.纳税调减145.5万元

C.纳税调增145.5万元

D.纳税调增194万元

参考答案:B

解析:

实际发生未形成无形资产计入当期损益的新产品研究开发费用194万元,未形成固定资产的研发费用在原扣除的基础上加计扣除75%,需纳税调减194×75%=145.5万元。

第1683题 下列关于甲公司2018年度接受捐赠原材料企业所得税纳税调整的表述中,正确的是( )。

A.纳税调增23.2万元

B.纳税调减23.2万元

C.纳税调减20万元

D.纳税调增20万元

参考答案:A

解析:

接受捐赠应将材料价值及其相关税费金额计入营业外收入,确认为当期所得,缴纳企业所得税。但会计上记在了资本公积,故应该纳税调增。

第1684题

计算甲公司2018年度应补缴企业所得税税款的下列算式中,正确的是( )。

A.(1522+40-25.2-10+6+194-20)×25%-280=146.7万元

B.(1522-40-25.2+10+6-194×75%+23.2)×25%-280=57.625万元

C.(1522-40-25.2+10-6-194-23.2)×25%-280=30.9万元

D.(1522+40+25.2+10-6+194×75%+20)×25%-280=159.175万元

参考答案:B

解析:

甲公司2018年度应补缴企业所得税税款为(1522-40-25.2+10+6-194×75%+23.2)×25%-280=57.625万元。

第1685题

根据资料,下列选项中可以计入所得企业所得税费收入总额的是( )。

A.收到乙公司的投资款2 000万元

B.手机销售收入8 000万元

C.提供专利权的使用权取得收入100万元

D.确实无法偿付的应付款项6万元

参考答案:BCD

解析:

B属于销售货物收入,C属于特许权使用费收入,D属于其他收入。

第1686题

在计算甲公司2019年度企业所得税应纳税所得额时,准予扣除的利息支出下列计算公式中正确的是( )。

A.250×6%÷12×6=7.5万元

B.250×6%÷12×6+50×10%÷12×6=10万元

C.250×10%÷12×6+50×10%÷12×6=15万元

D.250×6%÷12×6+50×6%÷12×6=9万元

参考答案:D

解析:

甲公司为非金融企业,其借款对象区分金融企业和非金融企业。甲公司与金融企业借款准予扣除,甲公司与非金融企业丙公司借款按照不超过金融企业同期同类贷款利率部分准予扣除。

第1687题

下列各项中,在计算甲公司2019年度企业所得税应纳税所得额时,不得扣除的是( )。

A.发生的合理的会议费30万元

B.向保险公司缴纳的保险费5万元

C.计提的坏账准备金15万元

D.非广告性质的赞助支出20万元

参考答案:CD

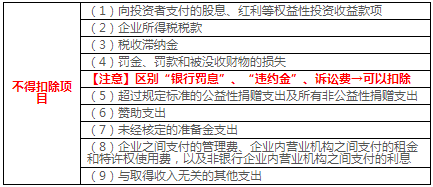

解析:

第1688题

甲公司在计算甲公司2019年度企业所得税应纳税所得额时,准予扣除的捐赠支出为( )。

A.91

B.89

C.82

D.92

参考答案:C

解析:

税法扣除限额=750×12%=90,其中,企业同时发生扶贫捐赠支出和其他公益性捐赠支出,在计算公允性捐赠支出年度扣除限额时,符合条件的扶贫捐赠支出不计算在内;另外,甲公司直接向某小学捐赠9万元不得扣除。按本期发生通过市民政部门用于公益事业的捐赠支出80万元+扶贫捐赠2万元=82万元进行扣除。

第1689题 下列业务中,在计算企业所得税应纳税所得额时,应当计入收入总额的是( )。

A.销售产品收入4000元

B.出租办公楼租金收入240万元

C.信息技术服务费收入80万元

D.用产品换取原材料70万元

参考答案:ABCD

解析:

ABCD均属于收入总额。特别注意选项D,视同销售产品,应计入收入总额。

第1690题 下列税费中,在计算企业所得税应纳税所得额时,准予扣除的是( )。

A.增值税180万元

B.消费税38万元

C.资源税12万元

D.城市维护建设税和教育费附加23万元

参考答案:BCD

解析:

利用排除法,准予在企业所得税税前扣除的税金不包括缴纳的増值税和预缴的企业所得税。

第1691题

下列支出中,在计算企业所得税应纳税所得额时,准予全额扣除的是( )。

A.职工教育经费60万元

B.工会经费24万元

C.职工福利费300万元

D.工资薪金总额2000万元

参考答案:ABD

解析:

(1)选项A:职工教育经费税前扣除限额=2000×8%=160(万元),实际发生额(60万元)未超过扣除限额,准予税前全额口除;(2)选项B:工会经费税前扣除除限额=2000×2%=40(万元),实际发生额(24万元)末超过扣除限额,准予税前全额扣除;(3)选项C职工福利费税前扣除眼额=2000×14%=280(万元),实际发生额(300万元)超过了扣除限额,税前只能扣除280万元;(4)选项D:企业发生的合理的工资薪金支出,准予税前全额扣除。

第1692题

下列支出中,在计算企业所得税应纳税所得额时,不得扣除的是( )。

A.工商行政部门罚款6万元

B.母公司管理费136万元

C.诉讼费4万元

D.直接捐赠给贫困地区小学14万元

参考答案:ABD

解析:

(1)选项A:罚金、罚款和被没收财物的提失,税前不得扣除;(2)选项B:企业之间支付的管理费,税前不得扣除;(3)选项C:纳税人按照经济合同规定支付的违约金(包括银行罚息)罚款和诉讼费用,税前准予扣除;(4)选项D:纳税人“直接”向受赠人的捐赠不允许税前扣除。

A.800×25%=200(万元)

B.800×25%-100×25%=175(万元)

C.(800+100)×25%=225(万元)

D.(800+100)×25%-20=205(万元)

参考答案:D

解析:

(1)境外所得的抵免限额=100×25%=25(万元)大于境外已纳税额(20万元),境外已纳税额可以全额抵免;(2)甲公司应缴纳企业所得税=(800+100)×25%-20=205(万元)。

A.1 000×25%=250(万元)

B.1 000×25%-510×10%=199(万元)

C.(1 000-510)×25%=122.5(万元)

D.(1 000-510×10%)×25%=237.25(万元)

参考答案:B

解析:

企业购置并实际使用规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%(“510×10%”)可以从企业当年的“应纳税额”(1 000×25%)中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。

第1695题

甲公司2019年度为符合条件的小型微利企业,当年企业所得税应纳税所得额160万元。已知小型微利企业减按20%的税率征收企业所得税。计算甲公司2019年度应缴纳企业所得税税额下列算式中,正确的是( )。

A.160×20%=32(万元)

B.160×25%×20%=8(万元)

C.160×50%×20%=16(万元)

D.100×25%×20%+(160-100)×50%×20%=11(万元)

参考答案:D

解析:

对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分(160-100),减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

A.0

B.84

C.96

D.108

参考答案:B

解析:

创业投资企业采取股权投资方式投资于未上市的中小高新技术企业2年以上的,可以按照其投资额的70%在持有股权满2年的当年抵扣该企业的应纳税所得额。

第1699题

根据《企业所得税法》的规定,对设在西部地区以《西部地区鼓励类产业目录》中新增鼓励类产业项目为主营业务,且其当年度主营业务收入占企业收入总额70%以上的企业,优惠税率为( )。

A.10%

B.15%

C.20%

D.25%

参考答案:B

解析:

本题考核企业所得税的税收优惠。对设在西部地区以《西部地区鼓励类产业目录》中新增鼓励类产业项目为主营业务,且其当年度主营业务收入占企业收入总额70%以上的企业,自2014年10月1日起,可减按15%税率缴纳企业所得税。