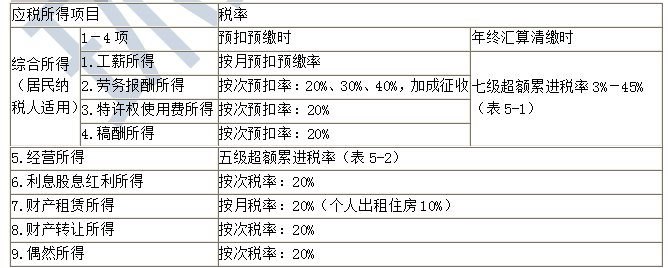

“微信扫一扫”进入考试题库练习及模拟考试

高级经济师《财政税收专业知识与实务》试题(248题)

第81题

计算甲2020年12月取得的工资应预扣预缴的个人所得税。

参考答案:见解析

解析:

甲某2020年12月取得的工资、薪金收入应预扣预缴的个人所得税=(13000×12-5000×12-27000-2000×12-2000×12-1000×12)×3%-247.5= 22.5(元)。

第82题

计算甲取得上述稿酬、劳务报酬、股票转让所得应预扣预缴的个人所得税。

参考答案:见解析

解析:

甲某取得稿酬应预扣预缴的个人所得税=50000×(1-20%)×70%×20%=5600(元)。

甲某取得劳务报酬应预扣预缴的个人所得税=6000×(1-20%)×20%=960(元)。

甲某取得股票转让所得应预扣预缴的个人所得税为0元,暂免征收个人所得税。

第83题

计算甲对其2020年所得进行年终汇算清缴时应补缴的税款或申请的应退税款。

参考答案:见解析

解析:

甲某2020年综合所得应税所得额=13000×12+50000×(1-20%)×70%+6000×(1-20%)-5000×12-27000-2000×12-2000×12-1000×12=41800(元)。

甲某年终汇算清缴申请的应退税款=247.5+22.5+5600+960-(41800×10%-2520)=5170(元)。

提示:甲的父亲生病住院不能享受专项附加扣除,专项附加扣除可以扣除配偶及未成年子女的。

第84题

简述需要进行个人所得税自行申报的情形。

参考答案:见解析

解析:

有下列情形之一的,纳税人应当依法办理纳税申报:取得综合所得需要办理汇算清缴;取得应税所得没有扣缴义务人;取得应税所得,扣缴义务人未扣缴税款;取得境外所得;因移居境外注销中国户籍;非居民个人在中国境内从两处以上取得工资、薪金所得;国务院规定的其他情形。

第86题

计算业务(2)中应调整的应纳税所得额。

参考答案:见解析

解析:

职工教育经费支出扣除限额=500×8%=40(万元)。

实际职工教育经费支出10万元,小于扣除限额,可以全部扣除,并可扣除以前年度结转到当年的未扣除额6万元。应调减应纳税所得额6万元。

第87题

计算业务(3)中应调整的应纳税所得额。

参考答案:见解析

解析:

广告费支出扣除限额=(3000+500)×15%=525(万元)

实际发生广告费支出600万元,应调增应纳税所得额=600-525=75(万元)

参考答案:见解析

解析:

业务(4)中应代扣代缴的企业所得税税额=20×10%=2(万元)。

非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其机构、场所没有实际联系的,其境内所得减按10%的税率征收企业所得税。

第89题

计算业务(5)中应调整的应纳税所得额。

参考答案:见解析

解析:

业务(5)中应调减应纳税所得额=100-40=60(万元)。

一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税,超过500万元的部分,减半征收企业所得税。

第90题

简述我国对非居民企业所得征税的基本规定。

参考答案:见解析

解析:

非居民企业在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,缴纳企业所得税。适用税率为25%。

非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税。适用税率为20%,境内所得减按10%征收。

第91题

孙老师经营招待所应纳的个人所得税?

参考答案:见解析

解析:

个人所得税应纳税所得额=85000+4000×11-20000=109000(元)

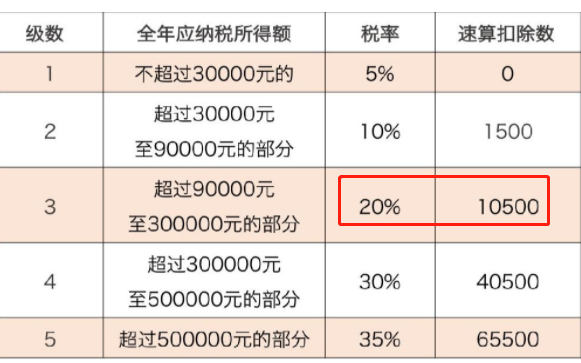

应纳税额=109000×20%-10500=11300(元)

【解题思路】取得经营所得的个人,没有综合所得的,计算其每一纳税年度的应纳税所得额时,应当减除费用6万元、专项扣除、专项附加扣除以及依法确定的其他扣除,专项附加扣除在办理汇算清缴时减除。由于孙老师有综合所得,因此在计算经营所得的应纳税所得额时无需再扣除费用6万元、专项扣除、专项附加扣除以及依法确定的其他扣除。

【提示】此题中的20%和10500是是经营所得税税率表中第3级的税率20%所对应的速算扣除数,考试会展示这个表。如下:

第92题

回答孙老师取得的一次性补偿收入是否需要缴纳个人所得税并说明理由。

参考答案:见解析

解析:

不需要缴纳个人所得税。理由:个人因与用人单位解除劳动关系而取得的一次性补偿收入,其收入在当地上年职工平均工资3倍数额以内的部分,免征个人所得税。当地上年职工平均工资的3倍=32000×3=96000(元),因解除劳动关系取得的一次补偿收入为96000元,所以免交个人所得税。

第93题

计算培训机构支付孙老师课酬时已经预扣预缴的个人所得税。

参考答案:见解析

解析:

劳务报酬所得,属于同一事项连续取得收入的,以一个月内取得的收入为一次。

培训机构支付孙老师课酬时预扣预缴个人所得税=6000×2×(1-20%)×20%×12=23040(元)。

第94题

回答孙老师转租住房向房屋出租方支付的租金是否允许在税前扣除及具体规定,同时,按次序写出转租收入应纳个人所得税的税前扣除项目。

参考答案:见解析

解析:

①孙老师转租住房向房屋出租方支付的租金可以在税前扣除。取得转租收入的个人向房屋出租方支付的租金能提供房屋租赁合同和合法的支付凭据的,向出租方支付的租金可以税前扣除。

②个人将承租房屋转租取得的租金收入也按照财产租赁所得征税,扣除税费按次序包括:

财产租赁过程中缴纳的税费;向出租方支付的租金;由纳税人负担的租赁财产实际开支的修缮费;税法规定的费用扣除标准(800元或20%)。

第95题

孙老师是否应该办理汇算清缴?为什么?如果需要办理汇算清缴,应补应退的税额是多少?

参考答案:见解析

解析:

孙老师应办理汇算清缴。因为孙老师有综合所得且涉及到退税。

孙老师综合所得应纳税额=(6000×24×80%-85000)×3%=906(元)

孙老师办理汇算清缴时应退税额=23040-906=22134(元)

参考答案:见解析

解析:

房屋租赁期间发生修缮费用准予在税前扣除,但以每月800元为限,应纳税额=(3 000-120-800-800)×10%=128(元)。

第97题

简述个人所得税的免征和减征项目

参考答案:见解析

解析:

一、免征个人所得税的项目

(1)省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学教育、技术、文化、卫生、体育、环境保护等方面的奖金。

(2)国债和国家发行的金融债券利息。

(3) 按照国家统一规定发给的补贴、津贴。

(4) 福利费抚恤金救济金。

(5)军人的转业费、复员费、退役金。

(6)保险赔款。

(7)按照国家统一规定发给干部、职工的安家费,退职费、基本养老金或者退休费、离休费、离休生活补助费。

(8)中国政府参加的国际公约、签订的协议中规定免税的所得。

(9)依照有关法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得。

(10)国务院规定的其他免税所得。

二、可以减征个人所得税的项目

(1)残疾、孤老人员和烈属的所得。

(2)因自然灾害遭受重大损失的。

第100题

王五租金收入12月应缴纳的个人所得税是多少元?

参考答案:见解析

解析:

门面房出租,不属于个人住房出租,所以20%的税率,超过4000,定率扣除20%,5000×(1-20%)×20%=800(元)

【直接考点】