“微信扫一扫”进入考试题库练习及模拟考试

注册会计师《财务成本管理》题库(1478题)

第321题

甲公司拟发行优先股筹资,发行费用率和年股息率分别为2%和8%,每半年支付一次股利,企业所得税税率25%。根据税法规定,该优先股股利不能抵税。该优先股资本成本为( )。

A.7.84%

B.8%

C.8.16%

D.8.33%

参考答案:D

解析:

由于优先股每半年支付一次股利,因此需要先计算半年期的优先股资本成本,然后再折算年有效优先股资本成本。

半年期优先股资本成本=(8%÷2)/(1-2%)=4.08%,年有效优先股资本成本=(1+4.08%)^2-1=8.33%。

第323题

大河公司拟发行分类为权益工具的优先股,每股发行价格为125元,发行费用为12元。预计每股年股息为15元,则优先股资本成本为( )。

A.11.25%

B.13.27%

C.14.01%

D.15.78%

参考答案:B

解析:

优先股资本成本=15/(125-12)=13.27%。

第324题

某企业经批准平价发行优先股,筹资费率和年股息率分别为6%和10%,所得税税率为25%,则优先股成本为( )。

A.7.98%

B.10.64%

C.10%

D.7.5%

参考答案:B

解析:

优先股资本成本=10%/(1-6%)=10.64%。

第325题

某企业经批准发行永续债,发行费用率和年利息率分别为5%和9%,每半年付息一次,所得税税率为25%,则永续债的税后资本成本为( )。

A.9.47%

B.9.7%

C.7.28%

D.5.49%

参考答案:C

解析:

r=4.5%/(1-5%)=4.74%。年有效税前资本成本=(1+4.74%)2-1=9.7%,税后资本成本=9.7%×(1-25%)=7.28%

A.12.84%

B.9.96%

C.14%

D.12%

参考答案:A

解析:

债务税后资本成本=6%×(1-25%)=4.5%,权益资本成本=4%+1.2×12%=18.4%,加权平均资本成本=2÷(2+3)×4.5%+3÷(2+3)×18.4%=12.84%。

参考答案:见解析

解析:

(1)假设计息期债务资本成本为rd:

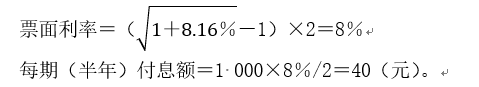

1000×8%/2×(P/A,rd,8)+1000×(P/F,rd,8)=935.33

当rd=5%,1000×8%/2×(P/A,5%,8)+1000×(P/F,5%,8)=40×6.4632+1000×0.6768=935.33

因此:rd=5%

长期债券税前资本成本=(1+5%)2-1=10.25%

(2)普通股资本成本=6%+1.4×(11%-6%)=13%

(3)加权平均资本成本=10.25%×(1-25%)×1×935.33/(1×935.33+600×10)+13%×600×10/(1×935.33+600×10)=12.28%

(4)计算公司的加权平均资本成本,有三种权重依据可供选择,即账面价值权重、实际市场价值权重和目标资本结构权重。

①账面价值权重:是指根据企业资产负债表上显示的会计价值来衡量每种资本的比例。资产负债表提供了负债和权益的金额,计算时很方便。但是,账面结构反映的是历史的结构,不一定符合未来的状态;账面价值权重会歪曲资本成本,因为账面价值与市场价值有极大的差异。

②实际市场价值权重:是根据当前负债和权益的市场价值比例衡量每种资本的比例。由于市场价值不断变动,负债和权益的比例也随之变动,计算出的加权平均资本成本数额也是经常变化的。

③目标资本结构权重:是根据按市场价值计量的目标资本结构衡量每种资本要素的比例。

公司的目标资本结构,代表未来将如何筹资的最佳估计。如果公司向目标资本结构发展,目标资本结构权重更为合适。这种权重可以选用平均市场价格,回避证券市场价格变动频繁的不便;可以适用于公司评价未来的资本结构,而账面价值权重和实际市场价值权重仅反映过去和现在的资本结构。

参考答案:见解析

解析:

1. 2024年每股收益=[(360-800×8%)×(1-25%)-200×7%]/200=1.04(元/股) ,财务杠杆系数=360/[360-800×8%-200×7%/(1-25%)]=1.30 ,普通股资本成本=4%+1.25×(12%-4%)=14%,加权平均资本成本=8%×(1-25%)×800/2000+7%×200/2000+14%×1000/2000=10.1%

2. 2024年每股收益=[(360-800×8%-200×8%)×(1-25%)-200×7%]/(200-200/12.5)=1.07(元/股) ,财务杠杆系数=360/[360-800×8%-200×8%-200×7%/(1-25%)]=1.38 ,普通股资本成本=4%+1.52×(12%一4%)=16.16%, 加权平均资本成本=8%×(1-25%)×(800+200)/2000+7%×200/2000+16.16%×800/2000=10.16%

3.应发行债券回购股票。理由:发行债券回购股票后,每股收益提高了。

4. 不应发行债券回购股票。理由︰发行债券回购股票后,加权平均资本成本提高了。

5.每股收益最大化目标没有考虑风险因素,每股收益最大不一定意味着股东财富最大,只有在风险不变的情况下,每股收益最大才意味着股东财富最大;加权平均资本成本最低时,公司价值最大,在股东投资资本和债务价值不变的情况下,加权平均资本成本最低时,股东财富最大。

第329题

在不考虑筹资限制的前提下,下列筹资方式中,个别资本成本最高的通常是( )。

A.发行普通股筹资

B.留存收益筹资

C.长期借款筹资

D.发行公司债券筹资

参考答案:A

解析:

通常,股权资本成本要大于债务资本成本,发行普通股和留存收益筹资属于股权筹资,长期借款和发行公司债券属于债务筹资。就股权资本本身来讲,由于发行普通股筹资要考虑发行费用,其资本成本要高于留存收益的资本成本,即发行普通股的资本成本应是最高的。

第330题

计算债券的税后资本成本。

参考答案:见解析

解析:

设半年税前债务资本成本为K,则有

1 000×4%×(P/A,K,10)+1 000×(P/F,K,10)=1085.31,

当K=3%时,

40×(P/A,3%,10)+1 000×(P/F,3%,10)=40×8.5302+1 000×0.7441=1 085.31,

半年的税前债务成本是3%,年度税前资本成本=(1+3%)2-1=6.09%,

则年度税后债务资本成本=6.09%×(1-25%)=4.57%。

第331题

计算优先股资本成本。

参考答案:见解析

解析:

年股利=100×8%=8(元),每季度股利=8/4=2(元),

季度优先股成本=2/123.5×100%=1.62%,

年优先股成本=(1+1.62%)4-1=6.64%。

第332题

计算普通股资本成本:用资本资产定价模型和股利增长模型两种方法估计,以两者的算术平均值作为普通股资本成本。

参考答案:见解析

解析:

股利增长模型:

普通股资本成本=5.23×(1+5%)/75+5%=12.32%。

资本资产定价模型:

普通股资本成本=6%+1.2×5%=12%,

平均普通股资本成本=(12.32%+12%)÷2=12.16%。

第333题

假设目标资本结构是40%的长期债券、10%的优先股、50%的普通股,根据以上计算得出的长期债券资本成本、优先股资本成本和普通股资本成本估计公司的加权平均资本成本。

参考答案:见解析

解析:

加权平均资本成本=4.57%×40%+6.64%×10%+12.16%×50%=8.57%。

第334题

请指出小w在确定公司拟发行债券票面利率过程中的错误之处,并给出正确的做法。(无须计算)

参考答案:见解析

解析:

①使用风险调整法估计债务成本时,应选择若干信用级别与本公司相同的已上市公司债券。小w选择的是同行业公司发行的已上市债券。

②计算债券平均信用风险补偿率时,应选择到期日与已上市公司债券相同或相近的政府债券。小w选择的是发行期限相同的政府债券。

③计算债券平均信用风险补偿率时,应使用已上市公司债券的到期收益率和同期政府债券的到期收益率。小w使用的是票面利率。

④估计无风险报酬率时,应按与拟发行债券到期日相同或相近的政府债券(即5年期政府债券)的到期收益率估计。小w使用的是与拟发行债券发行期限相同的政府债券的票面利率。

⑤确定票面利率时应使用税前债务成本。小w使用的是税后债务成本。

⑥拟发行债券每半年付息一次,应首先计算出半年的有效利率,与计息期次数相乘后得出票面利率。小w直接使用了年利率。

第336题

计算甲公司长期债券税前资本成本。

参考答案:见解析

解析:

假设半年期债务税前资本成本为rd,则有:

NPV=935.33-1 000×8%/2×(P/A,rd,8)-1000×(P/F,rd,8)

当rd=4%,NPV=935.33-1 000×8%/2×(P/A,4%,8)-1 000×(P/F,4%,8)=935.33-40×6.7327-1 000×0.7307=-64.68(元)

当rd=5%,NPV=935.33-1 000×8%/2×(P/A,5%,8)-1 000×(P/F,5%,8)=935.33-40×6.4632-1 000×0.6768=0(元)

求得:rd=5%,所以长期债券税前资本成本=(1+5%)2-1=10.25%。

第338题

以公司目前的实际市场价值为权重,计算甲公司加权平均资本成本。

参考答案:见解析

解析:

加权平均资本成本=10.25%×(1-25%)×1×935.33/(1×935.33+600×10)+13%×600×10/(1×935.33+600×10)=12.28%

第339题

在计算公司加权平均资本成本时,有哪几种权重计算方法?简要说明各种权重计算方法并比较优缺点。

参考答案:见解析

解析:

计算公司的加权平均资本成本,有3种权重依据可供选择,即账面价值权重、实际市场价值权重和目标资本结构权重。

①账面价值权重:是根据企业资产负债表上显示的会计价值来衡量每种资本的比例。资产负债表提供了负债和权益的金额,计算时很方便。但是,账面结构反映的是历史的结构,不一定符合未来的状态;账面价值权重会歪曲资本成本,因为账面价值与市场价值有极大的差异。

②实际市场价值权重:是根据当前负债和权益的市场价值比例衡量每种资本的比例。由于市场价值不断变动,负债和权益的比例也随之变动,计算出的加权平均资本成本数额也是经常变化的。

③目标资本结构权重:是根据按市场价值计量的目标资本结构衡量每种资本要素的比例。目标资本结构权重可以适用于公司评价未来的资本结构,而账面价值权重和实际市场价值权重仅反映过去和现在的资本结构。