“微信扫一扫”进入考试题库练习及模拟考试

注册会计师《会计》考试试题(2481题)

A.4.75 年

B.5 年

C.8 年

D.30 年

参考答案:C

解析:

承租人无法合理确定租赁期届满时能够取得租赁资产所有权的,应当在租赁期与租赁资产剩余使用寿命两者孰短的期间内计提折旧。因为不可撤销的租赁期结束时甲公司将行使续租选择权,因此甲公司应按 8 年(5+3)确认租赁期,又因为办公楼剩余使用寿命为 30 年,所以甲公司应按孰短的时间即 8年对该办公楼计提折旧。

第1682题 租赁付款额,是指承租人向出租人支付的与在租赁期内使用租赁资产的权利相关的款项,其内容包括( )。

A.取决于指数或比率以外的可变租赁付款额

B.取决于指数或比率的可变租赁付款额

C.根据承租人提供的担保余值预计应支付的款项

D.固定付款额及实质固定付款额,存在租赁激励的,扣除租赁激励相关金额

参考答案:BCD

解析:

取决于指数或比率的可变租赁付款额应计入租赁付款额,选项A错误。

A.105万元

B.122万元

C.120万元

D.125万元

参考答案:C

解析:

使用权资产初试成本=20+100+2+3-5=120万元。

A.600

B.800

C.1 200

D.1 340

参考答案:D

解析:

A公司收到的或有租金应计入“租赁收入”中,影响营业利润,免租金期间应确认租赁收入。A公司2020年度营业利润的影响金额=[100×(12-6)+100×12×9]/10+200=1 340(万元)。

A.200万元

B.245万元

C.230万元

D.215万元

参考答案:D

解析:

甲公司租赁期开始日的应收融资租赁款=20×10+10+5=215(万元)。

A.甲公司应当将维护服务与租入的各项设备分别进行会计处理

B.甲公司可以将维护服务与租入的各项设备合并进行会计处理

C.乙公司应当分拆租赁部分与非租赁部分

D.甲公司应当将合同对价分摊至三个租赁部分和非租赁部分

参考答案:ACD

解析:

(1)甲公司可从单独使用这三项设备中的每一项,或将其与易于获得的其他资源一起使用中获利(例如,甲公司易于租入或购买其他卡车或挖掘机用于其采矿业务);(2)尽管甲公司租人这三项设备只有一个目的(即从事采矿业务),但这些设备不存在高度依赖或高度关联关系,且甲公司未采用简化处理,所以甲公司应当将合同分拆为三个租赁部分和对应的三个非租赁部分(维护服务)。选项A正确,选项B错误;甲公司将合同对价分摊至三个租赁部分和非租赁部分,选项D正确;出租人乙公司应当分拆租赁部分和非租赁部分,选项C正确。

A.600万元

B.670万元

C.570万元

D.700万元

参考答案:B

解析:

甲公司收到的或有租金应计入“租赁收入”中,影响营业利润,出租人提供免租期的,出租人应将租金总额在不扣除免租期的整个租赁期内,按直线法或其他合理的方法进行分配,免租金期间应确认租赁收入。甲公司20×9年度营业利润的影响金额=[50×1×(12-3)+50×12×4]/5+100=670(万元)。

第1688题 关于售后租回交易,下列表述中正确的有( )

A.售后租回交易中的资产转让不属于销售情况下,承租人应当继续确认被转让资产同时确认一项与转让收入等额的金融负债

B.售后租回交易中的资产转让不属于销售情况下,出租人不确认被转让资产,但应当确认一项与转让收入等额的金融资产

C.售后租回交易中的资产转让属于销售的情况下,承租人应当按原资产账面价值中与租回获得的使用权有关的部分,计量售后租回所形成的使用权资产,并就整个资产确认利得或损失

D.售后租回交易中的资产转让属于销售的情况下,出租人根据其他适用的企业会计准则对资产购买进行会计处理,并根据租赁准则对资产出租进行会计处理

参考答案:ABD

解析:

售后租回交易中的资产转让属于销售的情况下,承租人应当按原资产账面价值中与租回获得的使用权有关的部分,计量售后租回所形成的使用权资产,并仅就转让至出租人的权利确认相关利得或损失,选项C错误。

A.570万元

B.600万元

C.670万元

D.700万元

参考答案:C

解析:上述交易对甲公司20×9年度营业利润的影响金额=(5×12-3)×50/60×12+100=670(万元)

参考答案:见解析

解析:(1)在租赁期开始日,甲公司支付第1年的租金100 000元。剩余9期租赁付款额=100 000×9=900 000(元)。租赁负债=剩余9期租赁付款额的现值=100 000×(P/A,5%,9)=100 000×7.1 078=710 780(元)。未确认融资费用=900 000-710 780=189 220(元)。确认使用权资产金额=710 780+100 000+(40 000-10 000)=840 780(元)。

(2)

借:使用权资产 810 780

租赁负债——未确认融资费用 189 220

贷:租赁负债——租赁付款额 900 000

银行存款 100 000

借:使用权资产 40 000

贷:银行存款 40 000

借:银行存款 10 000

贷:使用权资产 10 000

综上,甲公司使用权资产的初始成本=810 780+40 000-10 000=840 780(元)。

(3)在租赁期开始日,甲公司确认的租赁负债和使用权资产的金额=100 000×(P/A,5%,10)=100 000×7.7 217=772 170(元)。

(4)在租赁期开始日,甲公司的账务处理为:

借:使用权资产 772 170

租赁负债——未确认融资费用 227 830(1 000 000-772 170)

贷:租赁负债——租赁付款额 1 000 000

(5)甲公司不需重新计量租赁负债

理由:该房产所在地区的房价上涨属于市场情况发生的变化,不在甲公司的可控范围内。因此,虽然该事项导致购买选择权及续租选择权的评估结果发生变化,但甲公司不需重新计量租赁负债。

(6)

单位:元(7)在第5年末,甲公司实际行使了购买选择权。截至该时点,使用权资产的原值为772 170元,累计折旧为386 085元(即,772 170×5/10)支付了第5年租赁付款额之后,租赁负债的账面价值为432 943.22元,其中,租赁付款额为500 000元,确认融费用为67 056.78元(即,500 000-432 943.22)。

甲公司行使购买选择权的会计分录为:

借:固定资产——办公楼 1 953 141.78

使用权资产累计折旧 386 085

租赁负债——租赁付款额 5 000 000

贷:使用权资产 772 170

租赁负债——未确认融资费用 67 056.78

银行存款 2 000 000

参考答案:见解析

解析:

(1)A公司应当将其作为融资租赁。理由:本题条件中租赁期满B公司可以远低于租赁到期日租赁资产公允价值的金额购买租赁资产,因而A公司在租赁开始日,就可以合理确定B公司将行使购买选择权,因此,A公司应将该租赁认定为融资租赁。

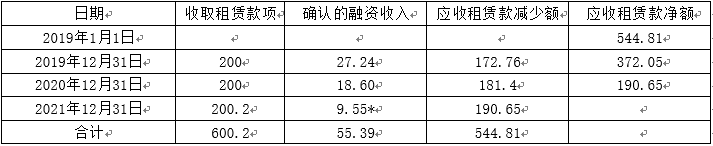

(2)租赁收款额=200×3+0.2=600.2(万元)。

租赁收款额按市场利率折现的现值=200×(P/A,5%,3)+0.2×(P/F,5%,3)=200×2.7 232+0.2×0.8 638=544.81(万元)。

按照租赁资产公允价值与租赁收款额按市场利率折现的现值两者孰低的原则,确认收入为544.81万元。

(3)销售成本=账面价值-未担保余值的现值=400-0=400(万元)。

2019年1月1日相关会计分录:

借:应收融资租赁款——租赁收款额 600.2

贷:主营业务收入 544.81

应收融资租赁款——未实现融资收益 55.39

借:主营业务成本 400

贷:库存商品 400

借:销售费用 1

贷:银行存款 1

(4)

单位:万元

注:*作尾数调整:9.55=200-190.45

(5)2019年12月31日会计分录:

借:应收融资租赁款——未实现融资收益 27.24

贷:租赁收入 27.24

借:银行存款 200

贷:应收融资租赁款——租赁收款额 200

参考答案:见解析

解析:(1)在租赁期开始日,甲公司支付第1年的租金100 000元,并以剩余9年租金按5%的年利率折现后的现值计量租赁负债。

租赁负债=100 000×(P/A,5%,9)=710 780(元)。

未确认融资费用=剩余9期租赁付款额-剩余9期租赁付款额的现值=100 000×9-710 780=189 220(元)。

甲公司使用权资产的初始成本=710 780+100 000+40 000-10 000=840 780(元)。

相关会计分录如下

借:使用权资产 810 780

租赁负债——未确认融资费用 189 220

贷:租赁负债——租赁付款额 900 000

银行存款 100 000

借:使用权资产 40 000

贷:银行存款 40 000

借:银行存款 10 000

贷:使用权资产 10 000

(2)2021年初甲公司租赁负债的余额=(900 000-189 220)-[100 000-(900 000-189 220)×5%]=646 319(元)。

借:财务费用——利息费用 35 539[(900 000-189 220)×5%]

贷:租赁负债——未确认融资费用 35 539

借:管理费用 84 078(840 780/10)

贷:使用权资产累计折旧 84 078

2021年初:

借:租赁负债——租赁付款额 100 000

贷:银行存款 100 000

参考答案:见解析

解析:(1)

2×11年1月1日

借:使用权资产 7 360[1 000×(P/A,6%,10)]

租赁负债——未确认融资费用 2 640

贷:租赁负债——租赁付款额 10 000

2×11年12月31日

借:管理费用 736

贷:使用权资产累计折旧 736

借:租赁负债——租赁付款额 1 000

贷:银行存款 1 000

借:财务费用 441.6

贷:租赁负债——未确认融资费用 441.6

(2)

①该项租赁的使用权资产2×14年12月31日的账面价值=1 000×(P/A,6%,10)×6/10=4 416(万元)。

②该项租赁的租赁负债2×14年12月31日的账面价值=1 000×(P/A,6%,6)=4 917.3(万元)。

(3)终止部分的使用权资产2×15年1月1日的账面价值=4 416×40%=1 766.4(万元),终止部分的租赁负债2×15年1月1日的账面价值=4 917.3×40%=1 966.92(万元),终止部分的资产处置损益=1 966.92-1 766.4=200.52(万元)。

(4)变更后部分的租赁负债2×15年1月1日的账面价值=600×(P/A,5%,6)=3 045.42(万元),租赁负债调整数=3 045.42-4 917.3×60%=95.04(万元),所以变更后部分的使用权资产2×15年1月1日的账面价值=4 416×60%+95.04=2 744.64(万元)。

(5)

借:租赁负债——租赁付款额 2 400(1 000×6×40%)

贷:租赁负债——未确认融资费用 433.08(2 400-1 966.92)

使用权资产 1 766.4(4 416×40%)

资产处置损益 200.52(1 966.92-1 766.4)

借:使用权资产 95.04(3 045.42-4 917.3×60%)

贷:租赁负债——未确认融资费用 95.04

[注:“租赁负债——租赁付款额”明细科目无需调整:600×6-1 000×6×60%=0]

(6)2×15年12月31日租赁负债确认的利息费用=3 045.42×5%=152.27(万元),2×15年12月31日使用权资产计提的折旧=2 744.64/6=457.44(万元),上述租赁业务对甲公司2×15年度营业利润的影响金额=资产处置收益200.52——财务费用152.27-管理费用457.44=409.19(万元)。

借:财务费用 152.27(3 045.42×5%)

贷:租赁负债——未确认融资费用 152.27

借:租赁负债——租赁付款额 600

贷:银行存款 600

借:管理费用 457.44

贷:使用权资产累计折旧 457.44

参考答案:见解析

解析:(1)租赁期为15年。

理由:在租赁期开始日,A公司(承租人)评估后认为可以合理确定将行使续租选择权,并且本题只有出租人(B公司)有权终止租赁,则不可撤销的租赁期包括终止租赁选择权所涵盖的期间,因此,租赁期确定为15年。

(2)尚未支付的租赁付款额=14×(5 100-100)=70 000(万元);租赁负债的初始入账金额=(5 100-100)×(P/A,6%,14)=5 000×9.2 950=46 475(万元)。

(3)使用权资产的成本=46 475+5 000+80+120×(P/F,6%,15)=46 475+5 000+80+120×0.4 173=51 605.08(万元)。

相关会计分录:

借:使用权资产 51 605.08

租赁负债——未确认融资费用 23 525(70 000-46 475)

贷:租赁负债——租赁付款额 70 000(5 000×14)

银行存款 5 080(5 000+80)

预计负债 50.08(120×0.4 173)

(4)A公司2020年度使用权资产的折旧额=51 605.08/15=3 440.34(万元)。

相关会计分录:

借:管理费用 3 440.34

贷:使用权资产累计折旧 3 440.34

(5)A公司2020年度租赁负债的利息费用=46 475×6%=2 788.5(万元)。

相关会计分录:

借:财务费用 2 788.5

贷:租赁负债——未确认融资费用 2 788.5

需确认恢复成本的利息费用,恢复成本的利息费用=50.08×6%=3(万元)。

借:财务费用 3

贷:预计负债 3

参考答案:见解析

解析:(1)使用权资产的初始确认金额=100 000×(P/A,6%,10)=100 000×7.3 601=736 010(元)。

相关会计分录:

借:使用权资产 736 010

租赁负债——未确认融资费用 263 990

贷:租赁负债——租赁付款额 1 000 000

(2)2015年使用权资产计提折旧金额=736 010/10=73 601(元)。

相关会计分录:

借:管理费用 73 601

贷:使用权资产累计折旧 73 601

(3)在租赁变更生效日(即第6年年初),甲公司基于以下情况对租赁负债进行重新计量:①剩余租赁期为5年;②年付款额为60 000元;③采用修订后的折现率5%进行折现。据此,计算得出租赁变更后的租赁负债金额=60 000×(P/A,5%,5)=60 000×4.3 295=259 770(元)。(4)甲公司应基于原使用权资产部分终止的比例(即缩减的2 500平方米占原使用权资产的50%),来确定使用权资产账面价值的调减金额。在租赁变更之前,原使用权资产的账面价值=736 010×5/10=368 005(元),终止原使用权资产部分金额=368 005×50%=184 002.5(元);原租赁负债的账面价值=100 000×(P/A,6%,5)=100 000×4.2 124=421 240(元),50%的账面价值为210 620元。因此,在租赁变更生效日(第6年年初),甲公司终止确认50%的原使用权资产和原租赁负债,并将租赁负债减少额与使用权资产减少额之间的差额26 617.5元(即,210 620-184 002.5)作为利得计入当期损益。其中,租赁负债的减少额210 620元,包括:租赁付款额的减少额250 000元(即,100 000×50%×5),以及未确认融资费用的减少额39 380元(即,250 000-210 620)。

甲公司终止确认50%的原使用权资产和原租赁负债的账务处理为:

借:租赁负债——租赁付款额 250 000

贷:租赁负债——未确认融资费用 39 380

使用权资产 184 002.5

资产处置损益 26 617.5

此外,甲公司将剩余租赁负债(210 620元)与变更后重新计量的租赁负债(259 770元)之间的差额49 150元,相应调整使用权资产的账面价值。其中,租赁负债的增加额(49 150元)包括两部分:租赁付款额的增加额50 000元[即,(60 000-100 000×50%)×5],以及未确认融资费用的增加额850元(即,50 000-49 150)。甲公司调整使用权资产价值的账务处理为:

借:使用权资产 49 150

租赁负债——未确认融资费用 850

贷:租赁负债——租赁付款额 50 000

A.0

B.64.66万元

C.49.74万元

D.60万元

参考答案:B

解析:

承租人确认的使用权资产金额=60×2.4869=149.21(万元);2×19年使用权资产计提折旧计入当

期损益的金额=149.21/3=49.74(万元);因分摊未确认融资费用计入当期财务费用的金额=149.21×10%=14.92(万元);可变租赁付款额与未来销售额挂钩应计入销售费用,但因未实现,计入销售费用的金额为0,故因该经济业务影响当期损益的金额为64.66万元(14.92+49.74)。

账务处理:

2×19年1月1日:

借:使用权资产149.21

租赁负债——未确认融资费用30.79

贷:租赁负债——租赁付款额 180

2×19年12月31日:

借:财务费用14.92

贷:租赁负债——未确认融资费用14.92

借 :租赁负债——租赁付款额60

贷:银行存款60

借:主营业务成本等 (149.21/3)49.74

贷:使用权资产累计折旧 49.74

A.出租办公楼应于 2×21 年计提折旧 100 万元

B.出租办公楼应于租赁期开始日确认其他综合收益 200 万元

C.出租办公楼应于租赁期开始日按其原价 4000 万元确认为投资性房地产

D.2×21 年出租办公楼取得的 300 万元租金应冲减投资性房地产的账面价值

参考答案:AB

解析:

2×21 年该办公楼应计提的折旧金额=4000/20×6/12=100(万元),选项 A 正确;办公楼出租前的账面价值=4000-4000/20×1.5=3700(万元),租赁期开始日转换为采用公允价值模式进行后续计量的投资性房地产,租赁期开始日应按当日的公允价值 3900 万元确认投资性房地产的入账价值,选项 C 错误;租赁期开始日应确认的其他综合收益=3900-3700=200(万元),选项 B 正确;出租办公楼取得的租金收入应当计入其他业务收入,选项 D 错误。

第1698题 下列各项中不属于出售费用的是( )

A.为出售资产发生的资产评估费

B.因出售资产所支付的中介费

C.印花税

D.所得税费用

参考答案:D

解析:

出售费用包括为出售发生的特定法律服务、评估咨询等中介费用,也包括相关的消费税、城市维护建设税、土地增值税和印花税等,但不包括财务费用和所得税费用。

A.甲公司应在2×17年10月18日将该项生产设备划分为持有待售资产

B.该项设备在甲公司2×17年资产负债表中的列示金额为600万元

C.甲公司应在2×17年12月31日确认资产处置损益220万元

D.甲公司应在2×17年12月31日确认资产减值损失220万元

参考答案:D

解析:

2×17年12月31日的相关会计分录如下:借:持有待售资产 600累计折旧 200 贷:固定资产 800借:资产减值损失 220 贷:持有待售资产减值准备 220[(800-200)-(400-20)]

A.410

B.420

C.470

D.480

参考答案:A

解析:

该固定资产2×20年6月30日划分为持有待售固定资产前的账面价值=1 000-1 000×2/5-(1 000-1 000×2/5)×2/5×6/12=480(万元),2×20年6月30日划分为持有待售固定资产的公允价值减去出售费用后的净额为410万元(420-10),划分为持有待售固定资产时按两者孰低计量,即按照410万元列报。