“微信扫一扫”进入考试题库练习及模拟考试

初级经济师《财政税收专业知识与实务》题库(800题)

A.82.8万元

B.25.3万元

C.54万元

D.28.8万元

参考答案:A

解析:

电子烟生产环节纳税人从事电子烟代加工业务的,应当分开核算持有商标电子烟的销售额和代加工电子烟的销售额;未分开核算的,一并缴纳消费税。该企业应纳消费税=(150+80)×36%=82.8(万元)。

第362题

进口的应税消费品,实行从价定率的,按照组成计税价格及规定的税率,计算应纳消费税税额,其组成计税价格的公式是( )。

A.组成计税价格=关税完税价格+关税

B.组成计税价格=关税完税价格+关税+增值税

C.组成计税价格=(关税完税价格+关税)/(1-消费税税率)

D.组成计税价格=(关税完税+价格关税)/(1+消费税税率)

参考答案:C

解析:

本题考查进口应税消费品应纳税额的计算。

消费税是价内税,所以价格中应包含消费税,因此除以(1-消费税率)将消费税包含进来。

因此组成计税价格=(关税完税价格+关税)/(1-消费税税率)

选项ABD公式不正确。

故此题正确答案为C。

第363题

下列关于对电子烟征收消费税的说法,错误的是( )。

A.纳税人生产批发电子烟的,按照生产、批发电子烟的销售额计算纳税

B.电子烟生产环节纳税人采用代销方式生产电子烟的,按照销商(代理商)销售给电子烟批发企业的销售额计算纳税

C.纳税人进口电子烟的按照组成计税价格计算纳税

D.纳税人进口电子烟的按照报关单上标注的价格计算纳税

参考答案:D

解析:

自2022年11月1日期,纳税人生产、批发电子烟的,按照生产、批发电子烟的销售额计税纳税;电子烟生产环节纳税人采用代销方式生产电子烟的,按照销商(代理商)销售给电子烟批发企业的销售额计算纳税;纳税人进口电子烟的按照组成计税价格计算纳税。

A.若该纳税人分开核算A电子烟和B电子烟销售额,则该纳税人2023年1月应申报缴纳电子烟消费税为36万元

B.B电子烟生产企业将B电子烟销售给电子烟批发企业时应自行申报缴纳消费税

C.如果该纳税人没有分开核算A电子烟和B电子烟销售额,则该纳税人2023年1月应申报缴纳电子烟消费税为18万元

D.电子烟生产环节纳税人从事电子烟代加工业务的,应当分开核算持有商标电子烟的销售额和代加工电子烟的销售额

参考答案:C

解析:

电子烟生产环节纳税人从事电子烟代加工业务的,应当分开核算持有商标电子烟的销售额和代加工电子烟的销售额;未分开核算的,一并缴纳消费税。因此如果该纳税人没有分开核算A电子烟和B电子烟销售额,则该纳税人2023年1月应申报缴纳电子烟消费税为

(100+50)×36%=54(万元)。

第365题

下列组成计税价格中,进口卷烟的消费税组成计税价格为( )。

A.(关税完税价格+关税)÷(1-进口卷烟消费税适用比例税率)

B.(关税完税价格+关税)÷(1+进口卷烟消费税适用比例税率)

C.(关税完税价格+关税+消费税定额税)÷(1+进口卷烟消费税适用比例税率)

D.(关税完税价格+关税+消费税定额税)÷(1-进口卷烟消费税适用比例税率)

参考答案:D

解析:

本题考查进口应税消费品应纳税额的计算。

进口卷烟消费税组成计税价格

=(关税完税价格+关税+消费税定额税)÷(1-进口卷烟消费税适用比例税率)。

选项ABC均为干扰选项,公式不正确。

故此题正确答案为D。

【思路点拨】注意卷烟是复合计征,因此分母需要(+消费税定额税)。

第366题

纳税人用委托加工收回的下列( )应税消费品连续生产应税消费品,在计征消费税时委托加工收回的应税消费品准予从应纳消费税税额中扣除原料已纳消费税税额。

A.以委托加工收回的已税烟丝为原料生产的卷烟

B.以委托加工收回的已税化妆品为原料生产的化妆品

C.以委托加工收回的已税酒精为原料生产的酒

D.以委托加工收回的已税珠宝玉石为原料生产的珠宝玉石

E.以委托加工收回的已税实木地板为原料生产的实木地板

参考答案:ABDE

解析:

本题考查委托加工应税消费应纳税额的计算。

纳税人用委托加工收回的下列10种应税消费品连续生产应税消费品,在计征消费税时准予从应纳消费税税额中扣除原料已纳消费税税额:

①以委托加工收回的已税烟丝为原料生产的卷烟;对应A选项;

②以委托加工收回的已税化妆品生产的化妆品;对应B选项;

③以委托加工收回的已税珠宝玉石生产的贵重首饰及珠宝玉石;对应D选项;

④以委托加工收回的已税鞭炮、焰火生产的鞭炮、焰火;

⑤以委托加工收回的已税杆头、杆身和握把为原料生产的高尔夫球杆;

⑥以委托加工收回的已税木制一次性筷子为原料生产的木制一次性筷子;

⑦以委托加工收回的已税实木地板为原料生产的实木地板;对应E选项。

⑩以委托加工收回的已税汽油、柴油、石脑油、燃料油、润滑油为原料连续生产的应税成品油。

C选项已税酒精生产的酒不可扣除已纳消费税。

故此题正确答案为ABDE。

第367题

在计征消费税时,准予从应纳消费税税额中扣除的是( )。

A.以外购的已税电池为原料连续生产的电池

B.以外购的已税涂料为原料连续生产的涂料

C.以委托加工收回的已税白酒连续生产的白酒

D.以委托加工收回的已税烟丝连续生产卷烟

E.以委托加工收回的竹制一次性筷子为原料生产的一次性筷子

参考答案:ABD

解析:

本题考察准予从应纳消费税税额中扣除的项目。

C选项以委托加工收回的已税白酒连续生产的白酒不准予从消费税税额中扣除;

E选项以委托加工收回的木质一次性筷子为原料生产的木制一次性筷子准予扣除,但是竹制一次性筷子本身不是应税消费品。

故本题正确答案是ABD。

第368题

下列行为中,属于视同销售缴纳消费税的是( )。

A.委托加工收回的珠宝玉石直接销售

B.自制的小汽车用于本企业管理部门

C.外购已税烟丝连续加工成甲类卷烟

D.委托加工收回的化妆品继续加工成化妆品

参考答案:B

解析:

本题考查视同销售行为。

A选项,税法规定,委托加工应税消费品收回后直接出售的,不交消费税。

B选项,自制的小汽车用于本企业管理部门的,应当视同销售,征收消费税。

CD选项均属于用于连续生产应税消费品的行为,不征收消费税。体现了税不重征和计税简便的原则,避免了重复征税。

故此题正确答案为B。

第369题

从价定率计征消费税时,计税销售额中不应包括( )。

A.价款

B.价外费用

C.消费税

D.增值税

参考答案:D

解析:

本题考查自行销售应税消费品应按税额的计算。

实行从价定率办法征税的应税消费品,计税依据为应税消费品的销售额,包括从购买方收取的全部价款和价外费用。

由于消费税和增值税实行交叉征收,消费税实行价内税,增值税实行价外税,决定了实行从价定率征收的消费品,以含消费税而不含增值税的销售额作为计税基数。

因此从价定率计征消费税时,计税销售额中包括价款、价外费用、消费税,但是不包括增值税。

故此题正确答案为D。

A.80

B.100

C.110

D.120

参考答案:D

解析:

本题考查自产产品应税消费品的计算。

消费税中,以资产进行投资入股、抵偿债务、换取生产资料消费资料的,以最高售价为计税依据。

因此应该按最高售价120元为计税依据。

故此题正确答案为D。

第371题

纳税人自产自用的消费品用于职工福利方面应当纳税的,依据组成计税价格作为计征消费税的依据的,计算组成计税价格应知( )。

A.成本

B.利润

C.增值税额

D.相关费用

E.消费税税率

参考答案:ABE

解析:

本题考查自产产品应税消费品的计算。

组成计税价格=(成本+利润)/(1-消费税税率)

故此题正确答案为ABE。

第372题

2015年7月,某厂将其生产的一批游艇交给下设一非独立核算的门市部,计价30万元。门市部将其销售,取得含税销售额58.5万元,游艇的消费税率为10%。则该业务应缴纳的消费税为( )万元。

A.2.44

B.2.85

C.5.18

D.5.85

参考答案:C

解析:

本题考查消费税应纳税额的计算。

发给非独立核算的门市部,应以门市部最终对外销售的金额计税,

该业务应缴纳的消费税=[58.5÷(1+13%)]×10%=5.18万元。

故此题正确答案为C。

第373题

进口的需要缴纳消费税的消费品,实行从价定率办法计算应纳税额时,应按照( )计算纳税。

A.关税完税价格

B.消费品价格

C.组成计税价格

D.同类商品国内市场零售价格

参考答案:C

解析:

本题考查进口应税消费品应纳税额的计算。

进口的应税消费品实行从价定率办法计算应纳税额的,按照组成计税价格计算纳税。

计算公式为:应纳税额=组成计税价格×适用税率

组成计税价格=(关税完税价格+关税)/(1-消费税比例税率)

选项ABD说法不正确,不是进口应税消费品的计税依据。

故此题正确答案为C。

第374题

根据消费税收条例,以纳税人同类应税消费品的最高销售价格作为计税依据计算消费税得有( )。

A.用于馈赠的应税消费品

B.用于抵债的应税消费品

C.用于换取生产资料的应税消费品

D.用于换取消费资料的应税消费品

E.用于对外投资入股的应税消费品

参考答案:BCDE

解析:

本题考查消费税的计税依据。

纳税人自产的应税消费品用于换取生产资料和消费资料,投资入股和抵偿债务等方面,应当按纳税人同类应税消费品的最高销售价格作为计税依据。

A选项用于馈赠的应税消费品,应该是按同类消费品销售价格确定。

故此题正确答案为BCDE。

第375题

下列不实行从量定额与从价定率相结合征税办法的产品有( )。

A.卷烟

B.啤酒

C.白酒

D.高等手表

E.高档化妆品

参考答案:BDE

解析:

本题考查消费税税率形式。

从消费税应税消费品的价格变化情况和便于征纳等角度出发,分别采用从价和从量两种计税办法。分为:

(1)实行从量定额计征,如B.啤酒;

(2)实行从价定率计征办法,如D.高档手表E.高档化妆品;

(3)卷烟、白酒实行从量定额和从价定率相结合计算应纳税额的复合计税办法。

故此题正确答案为BDE。

第376题

下列属于免征消费税的是()

A.纳税人直接出口的应税消费品

B.纳税人生产化妆品

C.为保护生态环境,对生产销售达到低污染排放值的小轿车

D.纳税人生产卷烟

参考答案:A

解析:

本题考查消费税的税收优惠。

(1)纳税人直接出口应税消费品,按照其实际出口的应税消费品数量,予以免征消费税。

(2)由出口企业出口和代理出口的应税消费品,给予退税。

(3)其他若干具体规定①对成品油生产企业生产自用油免征消费税;②绝缘油类产品不征收消费税;

因此选项BCD都不是消费税免税项目。

故此题正确答案为A。

第377题

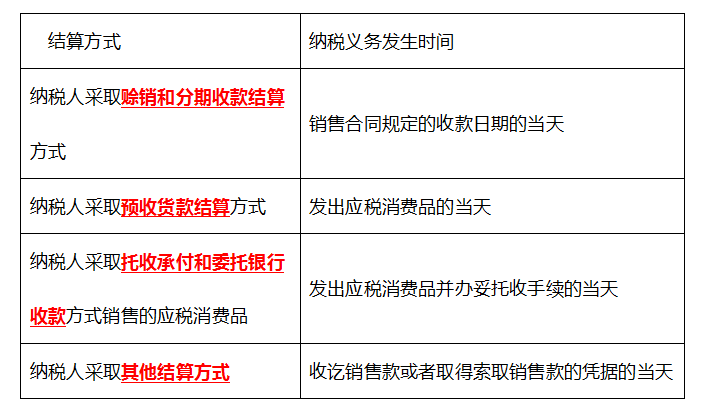

下列各项中关于消费税的纳税义务发生时间的说法中,正确的是( )。

A.采取预收货款结算方式的,为发出应税消费品的当天

B.纳税人进口货物的,为报关进口的当天

C.采取分期收款方式的,为书面合同约定的收款日期的当天

D.纳税人自产自用应税消费品的,为移送使用的当天

E.纳税人委托加工应税消费品的,纳税义务发生时间为纳税人提供原材料的当天

参考答案:ABCD

解析:

本题考查消费税纳税义务发生时间

1.纳税人销售应税消费品的,按不同的销售结算方式分别为:

1)纳税人采取赊销和分期收款结算方式:销售合同规定的收款日期的当天;因此C选项正确;

2)纳税人采取预收货款结算方式:发出应税消费品的当天,因此A选项正确。

3)纳税人采取托收承付和委托银行收款方式销售的应税消费品:发出应税消费品并办妥托收手续的当天

4)纳税人采取其他结算方式:收讫销售款或者取得索取销售款的凭据的当天

2.纳税人自产自用的应税消费品,其纳税义务的发生时间为移送使用的当天。因此D选项正确;

3.纳税人委托加工的应税消费品,其纳税义务的发生时间为纳税人提货的当天。因此E选项错误。

4.纳税人进口的应税消费品,其纳税义务的发生时间为报关进口的当天。因此B选项正确;

故此题正确答案为ABCD。

第378题

下列关于消费税纳税义务发生时间,说法错误的是( )。

A.采取赊销和分期收款结算方式的,纳税义务发生时间为收到尾款的当天

B.采取预收货款结算方式的,为发出应税消费品的当天

C.采取托收承付和委托银行收款方式的,为发出应税消费品并办妥收手续的当天

D.纳税人自产自用应税消费品的,为移送使用的当天

参考答案:A

解析:

本题考查消费税纳税义务发生时间。

1.纳税人销售应税消费品的,按不同的销售结算方式分别为:

2.纳税人自产自用的应税消费品,其纳税义务的发生时间为移送使用的当天。

3.纳税人委托加工的应税消费品,其纳税义务的发生时间为纳税人提货的当天。

4.纳税人进口的应税消费品,其纳税义务的发生时间为报关进口的当天。

因此A选项错误,纳税人采取赊销和分期收款结算方式,纳税义务发生时间为销售合同规定的收款日期的当天。

故此题正确答案为A。

第379题

关于消费税纳税地点的说法,正确的是( )。

A.纳税人销售应税消费品向生产地的主管税务机关纳税

B.纳税人销售应税消费品向销售地的主管税务机关纳税

C.纳税人销售应税消费品向核算地的主管税务机关纳税

D.纳税人销售应税消费品向机构所在地或居住地的主管税务机关纳税

参考答案:D

解析:

本题考核消费税纳税地点。

纳税人销售的应税消费品,以及自产自用的应税消费品,除国务院财政、税务主管部门另有规定外,应当向纳税人机构所在地或者居住地的主管税务机关申报纳税。

故此题正确答案为D。

第380题

消费税纳税人以1个月或者1个季度为1个纳税期的,自期满之日起( )日内申报纳税。

A.3

B.5

C.15

D.30

参考答案:C

解析:

本题考查消费税的征收管理。

纳税人以1个月或者1个季度为一个纳税期的,自期满之日起15日内申报纳税;

以1日、3日、5日、10日或者15日为1个纳税期的,自期满之日起5日内预缴税款,于次月1日起15日内申报纳税并结清上月应纳税款。

选项ABD时间不正确。

故此题正确答案为C。

【思路点拨】消费税和增值税的纳税期限是相同的。