“微信扫一扫”进入考试题库练习及模拟考试

注册会计师《财务成本管理》题库(1478题)

第61题

计算乙公司2020年的利息保障倍数;分析并评价乙公司的长期偿债能力。

参考答案:见解析

解析:

利息保障倍数=息税前利润/利息支出=(97.5+32.5+500)/(500+100)=1.05

乙公司的利息保障倍数略大于1,说明自身产生的经营收益勉强可以支持现有的债务规模。由于息税前利润受经营风险的影响,存在不稳定性,而利息支出却是固定的,乙公司的长期偿债能力仍然较弱。

第62题

计算乙公司2020年的应收账款周转次数;评价乙公司的应收账款变现速度时,需要考虑哪些因素?具体分析这些因素对乙公司应收账款变现速度的影响。

参考答案:见解析

解析:

应收账款周转次数=营业收入/应收账款平均余额=14 500/[(2 850+150+2 660+140)/2]=5(次)

乙公司的生产经营存在季节性,报表上的应收账款金额不能反映平均水平,即使使用年末和年初的平均数计算,仍然无法消除季节性生产企业年初和年末数据的特殊性。乙公司年初和年末处于经营淡季,应收账款余额低于平均水平,计算结果会高估应收账款变现速度。

计算应收账款周转次数时应使用赊销额,由于无法取得赊销数据而使用营业收入计算时,会高估应收账款周转次数。乙公司2020年减少了赊销客户比例,现销比例增大,会进一步高估应收账款变现速度。

第63题

甲公司的生产经营存在季节性,每年的6月到10月是生产经营旺季,11月到次年5月是生产经营淡季。如果使用应收账款年初余额和年末余额的平均数计算应收账款周转次数,计算结果会( )。

A.高估应收账款周转速度

B.低估应收账款周转速度

C.正确反映应收账款周转速度

D.无法判断对应收账款周转速度的影响

参考答案:A

解析:

应收账款的年初余额是在1月月初,应收账款的年末余额是在12月月末,这两个月份都是该企业的生产经营淡季,应收账款的数额较少,因此用这两个月份的应收账款余额平均数计算出的应收账款周转速度会比较高。

第64题

一般而言,存货周转次数增加,其所反映的信息有( )。

A.盈利能力下降

B.存货周转期延长

C.存货流动性增强

D.资产管理效率提高

参考答案:CD

解析:

存货周转次数是衡量和评价企业购入存货、投入生产、销售收回等各环节管理效率的综合性指标。一般来讲,存货周转速度越快,存货占用水平越低,流动性越强,存货转化为现金或应收账款的速度就越快,这样会增强企业的短期偿债能力及盈利能力。选项C、D正确。

第65题

下列指标中,既与偿债能力有关又与盈利能力有关的有( )

A.流动比率

B.产权比率

C.权益乘数

D.长期资本负债率

参考答案:BC

解析:

产权比率和权益乘数属于长期偿债能力指标,所以,与偿债能力有关。总资产净利率=净利润/总资产×100%,权益净利率=净利润/股东权益×100%,产权比率=负债总额/股东权益,权益乘数=总资产/股东权益=1+产权比率=权益净利率/总资产净利率,由此可知,产权比率和权益乘数可以反映特定情况下总资产净利率和权益净利率的倍数关系,还表明权益净利率风险的高低,与盈利能力有关。

第66题

假设A公司上述资产负债表的年末金额可以代表全年平均水平,请分别计算A公司上年、今年的净经营资产净利率、经营差异率和杠杆贡献率。

参考答案:见解析

解析:

上年:

净经营资产净利率=252/1 400×100%=18%,

税后利息率=24/400×100%=6%,

经营差异率=18%-6%=12%,

杠杆贡献率=12%×(400/1 000)=4.8%。

今年:

净经营资产净利率=440/2 200×100%=20%,

税后利息率=48/600×100%=8%,

经营差异率=20%-8%=12%,杠杆贡献率=12%×(600/1 600)=4.5%。

第67题

利用因素分析法,按照净经营资产净利率,税后利息率和净财务杠杆的顺序,对今年与上年权益净利率的差异进行定量分析。

参考答案:见解析

解析:

权益净利率=净经营资产净利率+(净经营资产净利率-税后利息率)×净财务杠杆,

上年权益净利率=18%+(18%-6%)×(400/1 000)=22.8%①

替换净经营资产净利率:20%+(20%-6%)×(400/1000)=25.6%②

替换税后利息率:20%+(20%-8%)×(400/1 000)=24.8%③

替换净财务杠杆:20%+(20%-8%)×(600/1 600)=24.5%④

净经营资产净利率提高对于权益净利率变动影响=②-①=25.6%-22.8%=2.8%,

税后利息率提高对于权益净利率变动影响=③-②=24.8%-25.6%=-0.8%,

净财务杠杆下降对于权益净利率影响=④-③=24.5%-24.8%=-0.3%,

今年权益净利率-上年权益净利率=24.5%-22.8%=1.7%。

综上可知:净经营资产净利率提高使得权益净利率提高2.8%,税后利息率提高导致权益净利率下降0.8%,净财务杠杆下降导致权益净利率下降0.3%。三者共同影响使得今年权益净利率比上年权益净利率提高1.7%。

第68题

A公司下年的目标权益净利率为25%,假设该公司下年保持今年的资本结构和税后利息率不变,净经营资产周转次数可提高到3次,税后经营净利率至少应达到多少才能实现权益净利率目标?

参考答案:见解析

解析:

下年净经营资产净利率+(下年净经营资产净利率-8%)×(600/1 600)=25%,

解得:下年净经营资产净利率=20.36%,

下年净经营资产净利率=净经营资产周转次数×税后经营净利率,

下年税后经营净利率=20.36%/3=6.79%,

下年税后经营净利率至少达到6.79%才能实现权益净利率为25%的目标。

第69题

A公司上年总资产净利率为15%,权益乘数为2;今年总资产净利率为18%,权益乘数为1.8.使用因素分析法依次分析总资产净利率和权益乘数变动对于权益净利率的影响。则下列说法中正确的是( )

A.上年权益净利率为7.5%

B.今年权益净利率为10%

C.总资产净利率提高使得权益净利率提高6%

D.权益乘数下降使得权益净利率下降3%

参考答案:C

解析:

上年权益净利率=15%×2=30%,总资产净利率提高对权益净利率的影响:(18%-15%)×2=6%,权益乘数下降对权益净利率的影响:18%×(1.8-2)=-3.6%,今年权益净利率=18%×1.8=32.4%。

参考答案:见解析

解析:

营运资本配置比率=营运资本/流动资产=(流动资产–流动负债)/流动资产=(588-461)/588×100%=21.60%

速动比率=(流动资产-存货-一年内到期的非流动资产)/流动负债=(588-42-48)/461=1.08

现金比率=货币资金/流动负债=47/461=0.10

现金流量比率=经营活动现金流量净额/年末流动负债=484.75/461=1.05

权益乘数=总资产/股东权益=2088/1 077=1.94

长期资本负债率=非流动负债/(非流动负债+股东权益)=550/(550+1 077)×100%=33.80%

利息保障倍数=息税前利润/利息支出=(利润总额+利息费用)/利息支出=(561+59)759=10.51

现金流量利息保障倍数=经营活动现金流量净额/利息支出=484.75 759=8.22

现金流量与负债比率=经营活动现金流量净额/负债总额=484.75/1 011×100%=47.95%

第71题

直接利用报表计算2020年的应收账款周转次数、存货周转次数(分别按营业收入和营业成本计算)、流动资产周转次数、营运资本周转次数和总资产周转次数(涉及资产负债表数据使用平均数计算)

参考答案:见解析

解析:

应收账款周转次数=营业收入/平均应收账款=4 822/[(426+451)/2]=11(次)

存货周转次数(按营业收入计算)=营业收入/平均存货=4 822/[(38+42)/2]=120.55(次)

存货周转次数(按营业成本计算)=营业成本/平均存货=4 026/[(38+42)/2]=100.65(次)

流动资产周转次数=营业收入/平均流动资产=4 822/[(543+588)/2]=8.53(次)

年初营运资本=543-444=99(万元)年末营运资本=588-461=127(万元)营运资本周转次数=营业收入/平均营运资本=4 822/[(99+127)/2]=42.67(次)

总资产周转次数=营业收入/平均总资产=4822/[(1 943+2 088)/2]=2.39(次)

第72题

直接利用报表计算2020年的营业净利率、总资产净利率和权益净利率(涉及资产负债表数据使用平均数计算)。

参考答案:见解析

解析:

营业净利率=净利润/营业收入=420.75/4822×100%=8.73%

总资产净利率=净利润/平均总资产=420.75/[(1 943+2 088)/2]×100%=20.88%

权益净利率=净利润/平均股东权益=420.75/[(939+1 077)/2]×100%=41.74%。

第73题

假定其他条件不变,下列各项经济业务中,会导致公司总资产净利率上升的是( )。

A.收回应收账款

B.用资本公积转增股本

C.用银行存款购入生产设备

D.用银行存款归还银行借款

参考答案:D

解析:

总资产净利率=净利润/平均总资产×100%。选项A、C都是资产内部的此增彼减,不影响平均总资产;选项B是所有者权益内部此增彼减,不影响平均总资产;选项D会使得平均总资产减少,从而使得总资产净利率上升。

第74题

杜邦分析体系第一层次分解,将权益净利率分解为( )。

A.营业净利率

B.总资产周转次数

C.权益乘数

D.资产负债率

参考答案:ABC

解析:

杜邦分析体系第一层次的分解,是把权益净利率分解为营业净利率、总资产周转次数和权益乘数。

第75题

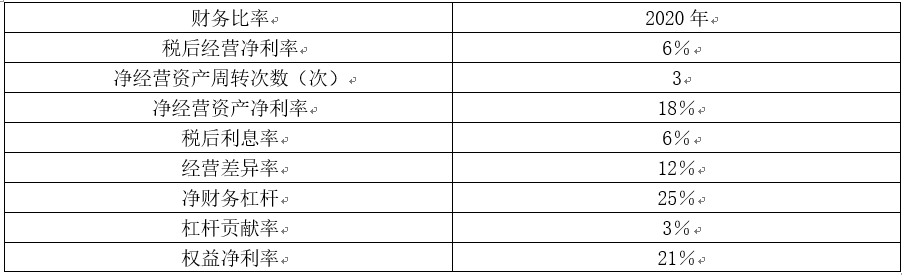

基于甲公司管理用财务报表有关数据,计算下表列出的财务比率(结果填入下方表格中,不用列出计算过程)。

参考答案:见解析

解析:

税后经营净利率=180/3 000×100%=6%

净经营资产周转次数=3 000/1 000=3(次)

净经营资产净利率=180/1 000×100%=18%

税后利息率=12/200×100%=6%

经营差异率=18%-6%=12%

净财务杠杆=200/800×100%=25%

杠杆贡献率=12%×25%=3%

权益净利率=168/800×100%=21%

第76题

计算甲公司权益净利率与行业平均权益净利率的差异,并使用因素分析法,按照净经营资产净利率、税后利息率和净财务杠杆的顺序,对该差异进行定量分析。

参考答案:见解析

解析:

权益净利率=净经营资产净利率+(净经营资产净利率-税后利息率)×净财务杠杆

2020年甲公司权益净利率-2020年行业平均权益净利率=21%-25.20%=-4.2%

2020年行业平均权益净利率=19.50%+(19.50%-5.25%)×40.00%=25.20% ①

替换净经营资产净利率:18%+(18%-5.25%)×40.00%=23.1% ②

替换税后利息率:18%+(18%-6%)×40.00%=22.8% ③

替换净财务杠杆:18%+(18%-6%)×25%=21% ④

净经营资产净利率降低对权益净利率变动影响=②-①=23.1%-25.20%=-2.1%

税后利息率提高对权益净利率变动的影响=③-②=22.8%-23.1%=-0.3%

净财务杠杆下降对权益净利率变动的影响=④-③=21%-22.8%=-1.8%

综上可知:净经营资产净利率降低导致权益净利率降低2.1%,税后利息率提高导致权益净利率下降0.3%,净财务杠杆下降导致权益净利率下降1.8%。三者共同影响使得2020年甲公司权益净利率比2020年行业平均权益净利率低4.2%。

第77题

甲公司上年净利润为250万元,流通在外的普通股的加权平均股数为100万股,优先股为50万股,优先股股息为每股1元。如果上年末普通股的每股市价为30元,甲公司的市盈率为( )。

A.12

B.15

C.18

D.22.5

参考答案:B

解析:

普通股每股收益=(250-50×1)/100=2,市盈率=30/2=15,选项B是答案。

第78题

甲公司2020年净利润为250万元,流通在外的普通股的加权平均股数为100万股,优先股为50万股,优先股股息为每股1元。如果2020年年末普通股的每股市价为30元,甲公司的市盈率为( )倍。

A.12

B.15

C.18

D.22.5

参考答案:B

解析:

每股收益=普通股股东净利润/流通在外普通股加权平均股数=(250-50×1)/100=2(元),市盈率=每股市价/每股收益=30/2=15(倍)。

A.2.8

B.4.8

C.4

D.5

参考答案:B

解析:

普通股股东权益=35000-500×10=30000(万元),市净率=12/[30000/(8000+4000)]=4.8。

A.4.1

B.5.0

C.4.5

D.4.4

参考答案:B

解析:

普通股股东权益=44 000-1 000×8=36 000(万元),市净率=15/[36 000/(9 000+3 000)]=5(倍)。选项B正确。解答本题的关键点是必须清楚市净率是站在普通股股东角度计算的一个市价比率,要把优先股股东排除在外。同时,计算市净率的“分母”每股净资产,直接用年末普通股股数,无需计算加权平均股数。