“微信扫一扫”进入考试题库练习及模拟考试

中级经济师《财政税收专业知识与实务》历史真题(806题)

第141题

下列关于企业现金折扣的处理,正确的是( )。

A.可以冲抵销售收入

B.在实际发生时作为财务费用

C.计入主营业务成本

D.不得在企业所得税税款中扣除

参考答案:B

解析:

本题考查销售货物收入的检查。

对于折扣,首先要区分商业折扣和现金折扣, 商品销售涉及商业折扣的,应按照扣除商业折扣后的金额确定销售商品收入金额,而现金折扣应在实际发生时作为财务费用扣除。题目说的是现金折扣,因此是在实际发生时作为财务费用扣除。

故此题正确答案为B。

第142题

下列措施中,属于税收保全措施的是( )。

A.书面通知纳税人开户银行或者其他金融机构扣缴相当于应纳税额的存款

B.书面通知纳税人开户银行或者其他金融机构机构冻结纳税人的金额相当于应纳税款的存款

C.变卖纳税人的商品、货物或者其他财产抵缴税款

D.拍卖纳税人的金额相当于应纳税款的商品

参考答案:B

解析:

本题考查税收保全措施。

税务机关可以采取下列税收保全措施:一是书面通知纳税人开户银行或者其他金融机构冻结纳税人的金额相当于应纳税款的存款;

二是扣押、查封纳税人的价值相当于应纳税款的商品、货物或 者其他财产。

ACD选项都是属于税收强制执行,不是税收保全措施。

故此题正确答案为B。

【思路点拨】税收保全措施相对于税收强制执行是比较轻的措施,因为它是指税务机关对可能由于纳税人的行为或某种客观原因,致使以后税款的征收不能保证或难以保证的案件,采取限制纳税人处理或转移商品、货物或其他财产的措施。

第143题

假设上一年度财政支出为300亿元,本年度财政支出为325亿元,上一年度GDP为1000亿元,本年度GDP为1065亿元,则财政支出增长弹性系数为( )。

A.0.783

B.2.600

C.1.282

D.0.305

参考答案:C

解析:

本题考查反映财政支出规模变化的指标。

财政支出增长弹性系数=支出增长率/GDP增长率=(25/300)/(65/1000)=1.282

【思路点拨】财政支出弹性系数是“率”和“率”的比值。

第144题

关于消费税纳税义务发生时间的说法,正确的是( )。

A.委托加工应税消费品的,为支付加工费的当天

B.采取分期收款结算方式的,为发出应税消费品的当天

C.进口应税消费品的,为报关进口的当天

D.采取预收货款结算方式的,为收到预收款的当天

参考答案:C

解析:

本题考查消费税纳税义务发生时间。

消费税纳税义务发生时间:

(1)纳税人销售应税消费品的,按不同的销售结算方式分别为:

1)采取赊销和分期收款结算方式的,为书面合同约定的收款日期的当天;书面合同没有约定收款日期或者无书面合同的,为发出应税消费品的当天。 因此B选项错误。

2)采取预收货款结算方式的,为发出应税消费品的当天。 因此D选项错误。

3)采取托收承付和委托银行收款方式的,为发出应税消费品并办妥托收手续的当天。

4)采取其他结算方式的,为收讫销售款或者取得索取销售款凭据的当天。

(2)纳税人自产自用应税消费品的,为移送使用的当天。

(3)纳税人委托加工应税消费品的,为纳税人提货的当天。 因此A选项错误。

(4)纳税人进口应税消费品的,为报关进口的当天。 因此C选项正确。

故此题正确答案为C。

第145题

以税收负担的分配是否公平为标准划分中央与地方收入遵循的原则是( )。

A.经济利益原则

B.效率原则

C.适应原则

D.恰当原则

参考答案:D

解析:

本题考查税收收入划分的原则。

以税收负担的分配是否公平为标准划分中央与地方收入遵循的原则是恰当原则;

以税基的宽窄为标准来划分中央与地方收入的是适应原则。

故此题正确答案为D。

第146题

在税收优惠中,准予纳税人从其某种合乎奖励规定的特殊支出,以一定的比例或全部从应纳税所得中扣除,以减轻其税负的是( )。

A.盈亏相抵

B.纳税扣除

C.税收抵免

D.税收豁免

参考答案:B

解析:

本题考查税收支出的形式。

A选项盈亏相抵是指准许企业以某一年度的亏损,抵消以后年度的盈余,以减少其以后年度的应纳税款;或者冲抵以前年度的盈余,申请退还以前年度已纳的部分税款。

B选项纳税扣除是指准许企业把一些合乎规定的特殊支出,以一定的比例或全部从应税所得中扣除,以减轻其税负。

C选项税收抵免是指允许纳税人从其某种合乎奖励规定的支出中,以一定比率从其应纳税额中扣除,以减轻其税负。

D选项税收豁免是指在一定期间内,对纳税人的某些所得项目或所得来源不予征税,或对其某些活动不列人征税范围等,以减轻其税收负担。

故此题正确答案为D。

第147题

不属于行政单位国有资产的是( )。

A.外资投资形成的资产

B.行政单位按照国家规定组织收入形成的资产

C.国家调拨给行政单位的资产

D.用国家财政性资金形成的资产

参考答案:A

解析:

本题考查行政单位国有资产管理。

行政单位国有资产包括行政单位用国家财政性资金形成的资产、国家调拨给行政单位的资产、行政单位按照国家规定组织收入形成的资产,以及接受捐赠和其他经法律确认为国家所有的资产,其表现形式为固定资产 、流动资产和无形资产等。没有A选项外资投资形成的资产。

故此题正确答案为A。

第148题

李某就读某大学非全日制工商管理硕士(3年制,学费每年3600)花费4800元;还报考了经济师课程,并通过了考试取得证书,李某当年可扣除专项附加( )

A.8400元

B.3600元

C.4800元

D.5200元

参考答案:A

解析:

本题考查个人所得税专项附加扣除。

纳税人在中国境内接受学历学位继续教育的支出,在学历学位教育期间按照每个月400元定额扣除。因此当年应扣除400×12=4800元。

纳税人接受技能人员职业资格继续教育、专业技术人员职业资格继续教育的支出,在取得相关证书的当年,按照3600元定额扣除。

4800+3600=8400元

故此题正确答案为A。

第149题

根据《关于深化国有企业改革的指导意见》,下列不属于公益类国有企业考核重点的是( )

A.产品服务质量

B.成本控制

C.运营效率

D.经济业绩指标

参考答案:D

解析:

本题考查深化我国国有企业改革。

商业类国有企业和公益类国有企业实行不同的考核方法。《意见》规定,对商业类国有企业,重点考核其经营业绩指标、国有资产保值增值和市场竞争能力;而对公益类国有企业,则重点考核其成本控制、产品服务质量、营运效率和保障能力。

注意区分商业类国有企业和公益类国有企业考核的重点。

故此题正确答案为D。

第150题

根据增值税法律制度,下列进项税额不得从销项税额中抵扣的是( )

A.因管理不善丢失的货物所对应的进项税额

B.分配给股东的外购货物的进项税额

C.因自然灾害损失的产品所对应的进项税额

D.购进同时用于增值税应税项目和免税项目的固定资产

参考答案:A

解析:

本题考查不得从销项税额中抵扣的进项税额。

非正常损失的购进货物,以及相关的加工修理修配劳务和交通运输服务,其进项税额不得从销项税额中抵扣,非正常损失指因管理不善造成货物被盗、丢失、霉烂变质,以及因违反法律法规造成货物或者不动产被依法没收、销毁、拆除的情形。所以A选项不得抵扣。

B选项外购的用于集体福利和个人消费不得抵扣,但是用于分配股东是可以抵扣的。

C选项非自然灾害是非正常损失其进项税不得抵扣,但是自然灾害是可以抵扣的。

D选项购进同时用于增值税应税项目和免税项目的固定资产可以进行抵扣。

故此题正确答案为A。

第151题

关于公债的说法中,错误的是( )。

A.机构持有公债,可以减少公债销售环节

B.个人持有公债,主要是为了储蓄

C.中央银行不得持有公债

D.商业银行持有公债,有助于公债一级市场的形成

参考答案:C

解析:

本题考查公债的持有者。

个人持有公债主要是为了储蓄,机构持有公债主要是为了投资。B正确。

机构持有公债,一 方面可以减少公债销售的环节;另一方面由于机构持有公债的规模比个人大得多,对利率较为敏感,略高于储蓄存款的利率就很具有吸引力,这些都有助于降低公债的发行成本。A正确。

商业银行把公债作为其持有的流动性最好的金融资产之一,不仅有利于其自身进行有效的资产管理,还有助于公债一级市场的形成。D正确。

中央银行可以持有公债,C错误。

故此题正确答案为C。

【思路点拨】公债的持有者通常包括中央银行、商业银行、非银行金融机构、政府机构、企业和个人。不同类型的持有者持有公债的目的、经济行为和社会经济影响都不同。政府对公债持有者进行管理的一个重要内容是:根据政府需要,对各类持有公债的数量和比例进行权衡和调整。

第152题

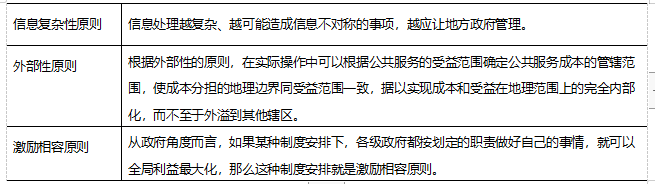

政府提供公共产品和服务成本分担的地理边界与收益范围一致所依据的原则是( )。

A.外部性原则

B.信息复杂性原则

C.绩效管理原则

D.激励相容原则

参考答案:A

解析:

本题考查政府间事权划分的原则。

根据外部性原则,在实际操作中可以根据公共服务的受益范围确定公共服务成本的辖区范围,使成本分担的地理边界同受益范围一致,据以实现成本和受益在地理范围上的完全内部化 ,而不至于外溢到其他辖区。

故此题正确答案为A。

【思路点拨】政府间事权划分的三个原则非常重要,考频较高。

【记忆口诀】政府间事权划分的原则:“复外力”。

【总结】政府间事权划分的基本依据是三项事权划分原则,其基本思路是根据公共服务的受益范围确定提供公共服务的辖区范围,因此公共服务最好由令其成本与受益内部化的地理范围最小的辖区来提供,使成本分担的地理边界同受益范围一致,有利于实现成本和收益在地理范围上的完全内部化,而不至于外溢到其他辖区。

第153题

根据增值税法律制度,下列行为中属于应税劳务的是()

A.提供缝纫劳务

B.利用橱窗为客户进行广告发布、宣传、展示

C.对建筑物进行修饰装修服务

D.通过铁路运送旅客的运输业务活动

参考答案:A

解析:

本题考查增值税的征税范围。

我国增值税的应税劳务是指有偿提供加工、修理修配劳务。

B是广告服务,C是装饰服务,D是铁路运输服务。

A选项缝纫应当征收增值税。缝纫是指代客零星裁剪,加工(包括机缝和手缝以及手工编 织 )服装、鞋 、帽及其他物品的加工业务。

故此题正确答案为A。

第154题

下列行为中,无需缴纳消费税的是()。

A.化妆品生产企业将自产高档化妆品用于交易会样品

B.卷烟企业将自产烟丝用于连续生产卷烟

C.汽车企业将自产轿车用于本企业管理

D.地板企业将自产实木地板用于装修

参考答案:B

解析:

本题考查消费税的计税依据。

《消费税暂行条例》规定,纳税人自产自用的应税消费品,用于连续生产应税消费品的不纳税;用于其他方面的,于移送使用时纳税。因此B选项卷烟企业将自产烟丝用于连续生产卷烟不缴纳消费税。

故此题正确答案为B。

第155题

对在一个纳税年度内月平均实际安置残疾人就业人数占单位在职职工总数的比例高于25% (含25% )且实际安置残疾人数( )单位,可减征或免征该年度城镇土地使用税。

A.15人以上

B.10人以上

C.5人以上

D.20人以上

参考答案:B

解析:

本题考查城镇土地使用税。

对在一个纳税年度内月平均实际安置残疾人就业人数占单位在职职工总数的比例高于25% (含25% )且实际安置残疾人人数高于10人(含10人)的单位,可减征或免征该年度城镇土地使用税。

故此题正确答案为B。

第156题

下列关于我国国有企业混合所有制改革基本原则的说法中,错误的是()。

A.坚持能改则该,积极推进

B.坚持完善制度,保护产权

C.坚持严格程序,规范操作

D.坚持政府引导,市场运作

参考答案:A

解析:

本题考查深化我国国有企业改革。

在国有企业混合所有制改革中,要坚决防止因监管不到位、改革不彻底导致的国有资产流失。为实现上述要求,深化改革必须坚持以下基本原则:

1.要坚持政府引导,市场运作原则

2.要坚持完善制度,保护产权原则

3.要坚持严格程序,规范操作原则

4.要坚持宜改则改,稳妥推进原则

故此题正确答案为A。

第157题

下列减免税方式中,属于税基式减免的是()。

A.减半征收

B.核定减免率

C.全部免征

D.免征额

参考答案:D

解析:

本题考查税收制度的构成要素。

税额式减免是通过直接减少应纳税额的方式实现的减税免税,具体包括 全部免征、减半征收、核定减免率以及另定减征税额等。

因此ABC选项都是税额式减免。

税基式减免是通过直接缩小计税依据的方式实现的减税免税,具体包括起征点、免征额、项目扣除以及跨期结转等。

故此题正确答案为D。

第158题

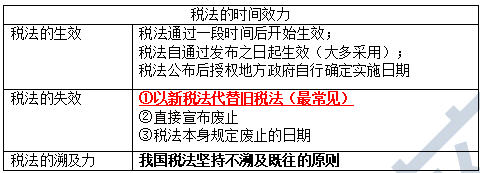

关于税法效力的说法,错误的是( )

A.税法具有空间效力

B.税法可以自通过发布之日起生效

C.我国税法坚持溯及既往的原则

D.新法的生效日期作为旧法的失效日期

参考答案:C

解析:

本题考查税法的效力与解释。

C选项错误,我国税法坚持不溯及既往的原则。

故此题正确答案为C。

第159题

固定资产转让净收益应计入的会计科目为( )

A.其他收益

B.资产处置收益

C.主营业务收入

D.其他业务收入

参考答案:B

解析:

本题考查转让财产收入的检查。

转让固定资产收入的检查主要是对“固定资产清理” “累计折旧” “资产处置损益”等科目的账户进行检查。

故此题正确答案为B。

第160题

关于税收横向公平的说法,错误的是()。

A.自然人和法人均须纳税

B.不同收入的纳税人纳税相同

C.本国人和外国人在征税上一视同仁

D.公私经济均等纳税

参考答案:B

解析:

本题考查税收的公平原则。

横向公平具有以下四个方面的要求:①排除特权阶层免税;②自然人和法人均须纳税;③公私经济均等征税;④对本国人和外国人在征税上一视同仁。

横向公平又称 “水平公平”,是指对相同境遇的人课征相同的税收。B错误。

故此题正确答案为B。