“微信扫一扫”进入考试题库练习及模拟考试

初级经济师《财政税收专业知识与实务》题库(800题)

第201题

关于税收的说法,不正确的有( )。

A.税收是一种自愿缴纳的财政收入

B.税收的无偿性体现在税收不再直接返还

C.国家在征税之前要以法律的形式预先规定征税范围和征收比例

D.税收是国家取得财政收入的一种规范形式

E.国家征税凭借的是财产权利

参考答案:AE

解析:

本题考查税收的性质。

选项A,税收的强制性是指国家依据法律征税,并非是一种自愿缴纳,纳税人必须依法纳税,否则就要受到法律的制裁。

选项B,体现的是税收的无偿性。说法正确。

选项C,体现的是税收的固定想。说法正确。

选项D,是税收的概念,说法正确。

选项E,税收征收完全是凭借国家拥有的政治权力。

故此题正确答案为AE。

第202题

关于税收固定性的含义说法正确的是()。

A.税收征收总量的固定性

B.税收征收操作的固定性

C.税收分配关系的建立固定性

D.税收征收过程具有固定性

E.政府获得税收收入后需要向纳税人直接支付报酬

参考答案:AB

解析:

本题考查税收固定性。

税收的固定性包括两方面的含义,一是税收征收总量的固定性,二是税收征收操作的固定性。

选项CDE不是税收固定性的含义。

故此题正确答案为AB。

第203题

国家凭借其政治权力,强制地无偿地征收实物或货币所取得的财政收入是( )。

A.税收

B.收费

C.国有资产收益

D.公债

参考答案:A

解析:

本题考查税收强制性。

强制性:税收的强制性是指国家依据法律征税,而并非一种自愿缴纳,纳税人必须依法纳税,否则就要受到法律的制裁。(征税方式的强制性是由税收的无偿性决定的)

选项B收费收入是政府凭借公共权力取得的一项重要收入来源。

选项C国有资产收益是政府依靠资本所有权取得的收入。

选项D公债是政府为解决账户透支的问题而采取的借债。

故此题正确答案为A。

第204题

我国的税收监督表现在( )两个方面。

A.通过对税收的状况和税源的分析,可以及时准确地反映微观和宏观全局、各经济部门、各地区经济活动的状况和整个国民经济的运行状况

B.影响国家利率的调整

C.影响国家公债的发行

D.通过税法和其他相关的经济法规的贯彻及各项税收征管制度的执行,监督纳税人认真执行税法和财会法规

E.影响货币政策的执行

参考答案:AD

解析:

本题考查税收监督职能。

税收的监督包括反映和监督两方面,

通过对税收的状况和税源的分析,可以及时准确地反映微观和宏观全局、各经济部门、各地区经济活动的状况和整个国民经济的运行状况;对应A选项。

通过税法和其他相关的经济法规的贯彻及各项税收征管制度的执行,监督纳税人认真执行税法和财会法规。对应D选项。

选项BCE不符合题意。

故此题正确答案为AD。

第205题

税收的职能不包括 ( )。

A.财政职能

B.保障职能

C.经济职能

D.监督职能

E.救济职能

参考答案:BE

解析:

本题考查税收的职能。

税收的职能是指税收固有的职责和功能,税收职能的特征在于它的内在性和客观性。包括:

财政职能:税收具有组织财政收入的功能。财政职能是首要的、基本的职能。

经济职能:税收具有调节经济的职能,即税收在组织财政收入的过程中,必然改变国民收入在各部门、各地区、各纳税人之间的分配比例,改变利益分配格局。

监督职能:(反映和监督两方面)国家通过税收的征收管理可以反映有关的经济动态,为国民经济管理提供信息,对纳税人生产经营活动起着制约、督促和管理的功能。

选项ACD为税收三职能,选项BE教材并未提及。

故此题正确答案为BE。

【提示】本题问不属于税收职能的是。

第206题

()职能是税收首要的、基本的职能。

A.经济

B.财政

C.监督

D.资源配置

参考答案:B

解析:

本题考查税收的职能。

税收的职能是指税收固有的职责和功能,税收职能的特征在于它的内在性和客观性。包括:

财政职能:税收具有组织财政收入的功能。财政职能是首要的、基本的职能。因此B选项正确。

经济职能:税收具有调节经济的职能,即税收在组织财政收入的过程中,必然改变国民收入在各部门、各地区、各纳税人之间的分配比例,改变利益分配格局。

监督职能:(反映和监督两方面)国家通过税收的征收管理可以反映有关的经济动态,为国民经济管理提供信息,是对纳税人生产经营活动的制约、督促和管理的职能。

选项D:资源配置是指对相对稀缺的资源在各种不同用途上加以比较做出的选择。

故此题正确答案为B。

第207题

关于税收的说法,正确的有( )

A.征税权力归国家所有

B.税收的职能具有客观性

C.监督职能是税收的首要职能

D.税收可以调节居民消费结构

E.税收的监督职能涉及宏观和微观两个层次

参考答案:ABDE

解析:

本题考查的是税收的职能。

A选项,税收这种工具是由国家来掌握和运用的,因此征税权利归国家所有,正确。

B选项,尽管在不同的社会形态和经济形态下,税收形式不尽相同,但其体现特殊分配关系的本质是不变的,因此税收的职能也具有客观性,正确。

C选项,应当是财政职能是税收首要的和基本的职能,C选项说法错误。

D选项,税收可以调节居民消费结构,正确。

E选项,税收的监督职能涉及宏观和微观两个层次,正确。

故此题正确答案为ABDE。

第208题

税法中规定直接负有纳税人义务的单位和个人为( )。

A.纳税人

B.负税人

C.扣缴义务人

D.担保人

参考答案:A

解析:

本题考查纳税人。

A选项,纳税人是税法中规定直接负有纳税义务的单位和个人,也称“纳税主体”。纳税人一般分为两种,自然人和法人。

B选项,负税人是实际负担税款的单位和个人。

C选项,代扣代缴义务人是指有义务从持有的纳税人收入中扣除其应纳税款并代为缴纳税款的企业、单位和个人。

D选项,根据担保法规定,第三人和债权人约定,当债务人不履行债务时,保证人按照约定履行债务或者承担责任,这里的第三人即担保人。

故此题正确答案为A。

第209题

在我国造成纳税人与负税人不一致的主要原因有( )。

A.由于价格和价值背离,引起税负转移或转嫁造成的

B.由于税法规定两者不一致造成的

C.由于税收优惠造成的

D.由于税率差异造成的

参考答案:A

解析:

本题考查纳税人。

纳税人是直接向税务机关缴纳税款的单位和个人,纳税人如果能够通过一定的途径把税款转嫁出去,纳税人就不再是负税人,否则纳税人同时也是负税人。

选项BCD说法错误,不符合题意。

故此题正确答案为A。

第210题

代表征税广度的是( )。

A.税目

B.税源

C.税率

D.纳税人

参考答案:A

解析:

本题考查税目。

A选项,税目是对征税对象的具体化,反映具体的征税范围,代表征税的广度。一般征税对象都比较复杂,需要规定税目,但不是所有的税种都规定税目。

B选项, 税源是指税收课征的经济源泉

C选项,税率是应纳税额与征税对象之间的比例。

D选项,纳税人是税法中规定直接负有纳税义务的单位和个人,也称“纳税主体”。

故此题正确答案为A。

第211题

下列关于税制要素的说法中,正确的有( )。

A.纳税人与负税人在任何情况下都是一致的,没有差别

B.税目是征税对象的具体化,反映了具体的征税范围

C.征税对象是从质的方面对征税所作的规定

D.计税依据是从量的方面对征税所作的规定,是征税对象量的表现

E.税目代表征税的深度

参考答案:BCD

解析:

本题考查征税对象。

选项A,纳税人与负税人是两个既有联系又有区别的概念。纳税人是法律上的纳税主体,负税人是经济上的纳税主体。因此A选项说法错误。

选项B,税目是征税对象的具体化,反映了具体的征税范围,说法正确。

选项C,征税对象是从质的方面对征税所作的规定,说法正确。

选项D,计税依据是从量的方面对征税所作的规定,是征税对象量的表现,说法正确。

选项E,税目是征税对象的具体化,代表征税的广度。因此E选项说法错误。

故此题正确答案为BCD。

第212题

划分税目的主要作用有( )。

A.进一步明确征税范围

B.确定应纳税额计算的基础

C.解决征税对象归类问题,并根据归类确定税率

D.体现税收收入的来源

E.使得征税对象具体化

参考答案:AC

解析:

本题考察税目。

税目是对征税对象的具体化,反映具体的征税范围,代表征税的广度。一般征税对象都比较复杂,需要规定税目,但不是所有的税种都规定税目。划分税目的主要作用:

(1)进一步明确征税范围;对应A选项。

(2)解决征税对象的归类问题,并根据归类确定税率。对应C选项。

选项E为税目的说明,不是划分税目的主要作用;选项BD为干扰选项,不符合题意。

故此题正确答案为AC。

第213题

税制诸要素中的基础性要素是()。

A.征税对象

B.纳税期限

C.减免税

D.纳税地点

参考答案:A

解析:

本题考查征税对象。

征税对象是税制诸要素中的基础性要素。

征税对象是一种税区别于另一种税的最主要标志。

选项BCD都不是基础要素。

故此题正确答案为A。

第214题

下列关于累进税率的表述中不正确的有( )。

A.全额累进税率计算较为简单

B.全额累进税率下税收负担不够合理

C.全额累进税率下税收负担比较合理

D.超额累进税率下税收负担比较合理

参考答案:C

解析:

本题考查税率基本形式。

全额累进税率的计算方法简单,但税收负担不合理,特别是在各级征税对象数额的分界处负担相差悬殊,甚至会出现增加的税额超过增加的征税对象数额的现象,不利于鼓励纳税人增加收入。因此AB选项说法正确。C选项说法错误。

超额累进税率的计算方法比较复杂,但累进幅度比较缓和,税收负担较为合理。在我国没有全额累进税率。因此D选项说法正确。

故此题正确答案为C。

第215题

关于税率的说法,错误的是( )。

A.在比例税率下,纳税人均适用于同一税率

B.在累进税率下,征税对象数额越大,适用税率越高

C.在定额税率下,应纳税额与商品销售价格无关

D.按超额累进税率计算的应纳税额大于按全额累进税率计算的应纳税额

参考答案:D

解析:

本题考查税率的基本形式。

A选项,在比例税率下,纳税人均适用于同一税率。说法正确。

B选项,在累进税率下,征税对象数额越大,适用税率越高。说法正确。

C选项,在定额税率下,应纳税额与商品销售价格无关。说法正确。

D选项,按超额累进税率计算的应纳税额大于按全额累进税率计算的应纳税额。说法错误。应该是:

按超额累进税率计算的应纳税额小于按全额累进税率计算的应纳税额。

故此题正确答案为D。

第216题

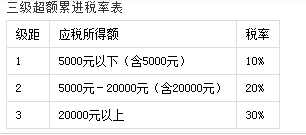

在下列三级超额累进税率下,若某人的应税所得为10000元,则应纳税额为( )。

A.500元

B.1500元

C.2000元

D.4000元

参考答案:B

解析:

本题考查超额累进税率。

按照超额累进税率下应纳税额的计算方法,

某人应纳税额=5000×10%+(10000-5000)×20%=1500元。

故此题正确答案为B。

第217题

( )是计算税额的尺度,是税收制度的中心环节。

A.税率

B.税目

C.纳税人

D.征税对象

参考答案:A

解析:

本题考察税率。

A选项,税率是应纳税额与征税对象之间的比例。税率是计算税额的尺度,代表征税的深度。

B选项,税目是对征税对象的具体化,反映具体的征税范围,代表征税的广度。一般征税对象都比较复杂,需要规定税目,但不是所有的税种都规定税目。

C选项,纳税人是税法中规定直接负有纳税义务的单位和个人,也称“纳税主体”。

D选项,征税对象也称课税对象,是税法中规定的征税的目的物。

故此题正确答案为A。

第218题

下列关于比例税率的表述,正确的有( )。

A.比例税率的基本特点是税率不随征税对象数额的变动而变动

B.征税对象数额越大,应纳税额越大

C.征税对象数额越大,应纳税额越小

D.纳税人相对直接负担保持不变

参考答案:AB

解析:

本题考查比例税率。

比例税率:指对同一征税对象或同一税目,不论数额大小只规定一个比例,都按同一比例征税,税额与课税对象成正比例关系。

分类:产品比例税率、行业比例税率、地区差别比例税率和幅度比例税率。

特点:税率不随征税对象数额的变动而变动。征税对象数额越大,应纳税额越大。

选项C,应该是征税对象税额越大,应纳税额越大;D选项说错错误;

故此题正确答案为AB。

第219题

下列关于税率的表述,正确的有( )。

A.一般情况下,实际税率往往低于名义税率

B.一般情况下,实际税率往往高于名义税率

C.在比例税率条件下,边际税率高于平均税率

D.在比例税率条件下,边际税率低于平均税率

参考答案:A

解析:

本考查税率的基本形式。

由于某些税种中计税依据与征税对象不一致、税率存在差异、减免税手段的使用以及偷税等因素的存在,实际税率常常低于名义税率;因此A选项正确。B选项错误。

边际税率是指再增加一些收入时,增加这部分收入所纳税额同增加收入之间的比例;

平均税率是指全部税额与全部收入之比,在比例税率条件下,边际税率等于平均税率。因此CD说法错误。

故此题正确答案为A。

第220题

税率的基本形式有( )。

A.比例税率

B.累进税率

C.名义税率

D.定额税率

参考答案:ABD

解析:

本题考查税率的基本形式。

税率的基本形式有:

1.比例税率 2.累进税率(包括全额累进税率、超额累进税率、超率累进税率和超倍累进税率)3.定额税率。

选项C名义税率是税率的其他形式。

故此题正确答案为ABD。