“微信扫一扫”进入考试题库练习及模拟考试

中级经济师《财政税收专业知识与实务》历史真题(806题)

第421题

检验税收经济效率原则的标准是( )。

A.征税成本最小化税收额外负担最小化

B.税收额外负担最小化

C.税收额外收益最小化

D.税收收入最大化

参考答案:B

解析:

本题考查税收的经济原则。

检验税收经济效率原则的标准:税收额外负担最小化和额外收益最大化,故B项正确。

ACD项与本题无关,为干扰项。

故此题正确答案为B。

第422题

关于税法解释的说法,错误的是( )。

A.税收的立法解释是指税收立法机关对所设立税法的正式解释

B.税收立法解释与被解释的税法具有同等法律效力

C.税收司法解释的主体是国家税务总局

D.税收司法解释具有法律效力

参考答案:C

解析:

本题考查税法的效力与解释。

税收的立法解释是指税收立法机关对所设立税法的正式解释,A正确。

税收立法解释与被解释的税法具有同等法律效力,B正确。

在我国,司法解释的主体只能是最高人民法院和最高人民检察院。C错误。

税收司法解释具有法律效力,D正确。

本题要求选择错误的。

故此题正确答案为C。

第423题

关于减免税的说法,错误的是( )。

A.减免税有针对纳税人的,也有针对征税对象的

B.任何单位与部门都不得擅自减税免税

C.征税对象超过起征点的只对超过部分征税

D.征税对象没有达到起征点的不征税

参考答案:C

解析:

本题考查税收制度的其他要素。

减免税有针对纳税人的,也有针对征税对象的,A项说法正确;

任何单位与部门都不得擅自减税免税,B项说法正确;

征税对象超过起征点全额征税,故C项说法错误;

征税对象没有达到起征点的不征税,D项说法正确。

故此题正确答案为A。

第424题

关于税负转嫁的说法,正确的是( )。

A.商品需求弹性大小与税负向后转嫁的程度成反比

B.商品供给弹性越小,税负前转的程度越大

C.竞争性商品的转嫁能力较强

D.征税范围广的税种较易转嫁

参考答案:D

解析:

本题考查税负转嫁的一般规律。

商品需求弹性大小与税负向后转嫁的程度成正比,故A项错误;

商品供给弹性大小和税负向前转嫁的程度成正比,故B项错误;

对垄断性商品课征的税较易转嫁,故C项错误;

征税范围广的税种较易转嫁,D项正确。

故此题正确答案为D。

A.4.0

B.20.0

C.26.0

D.28.8

参考答案:D

解析:

本题考查扣除法的计算。

L公司在乙国缴纳所得税税额20*20%=4万元

L公司计算在甲国的应纳税额时,其在B国缴纳的4万元税款可以作为费用进行扣除。

甲国的应纳税额=100-4=96万元

在甲国应纳所得税税额=96*30%=28.8万元

故此题正确答案为D。

第426题

下列行为中,不属于增值税征收范围的是( )。

A.将购买的货物分配给股东

B.将购买的货物用于集体福利

C.将自产的货物无偿赠送给他人

D.将自产的货物用于对外投资

参考答案:B

解析:

B将购买的货物用于集体福利不属于增值税视同销售行为,因此不属于增值税征收范围。

A.1800.00

B.2499.03

C.3400.00

D.4200.00

参考答案:B

解析:

本题考查简易征收率。

小规模纳税人销售自己使用过的除固定资产以外的物品,应当按3%征收率征收增值税,销售边角废料应缴纳增值税=60000×3%=1800(万元);

纳税人销售自己使用过的汽车,减按2%征收率征收增值税,销售自己使用小汽车应缴纳增值税=36000÷(1+3%)×2%=699.03(万元);

故该企业应缴纳增值税=1800+699.03=2499.03(万元)

故此题正确答案为B项。

第428题

根据“营改增”试点办法,纳税人提供应税服务适用免税、减税规定的,可以放弃免税、减税,依照规定缴纳增值税。放弃免税、减税后,( )个月内不得再申请免税、减税。

A.6

B.12

C.24

D.36

参考答案:D

解析:

纳税人提供应税服务适用免税、减税规定的,可以放弃免税、减税,依照本办法的规定缴纳增值税。放弃免税、减税后,36个月内不得再申请免税、减税。

第429题

关于消费税计税依据的说法,错误的是( )

A.卷烟由于接装过滤嘴、改变包装或其他原因提高销售价格后,应按照新的销售价格确定征税类别和适用税率

B.用于抵债的应税消费品应做销售处理,发出货物的一方按应税消费品的最高价计征增值税、消费税

C.纳税人将自产的应税消费品与外购或自产的非应税消费品组成套装销售的,以套装产品的销售额(不含增值税)为计税依据

D.对酒类产品生产企业销售酒类产品(黄酒、啤酒除外)而收取的包装物押金,无论押金是否返还及会计上如何核算,均需并入酒类产品销售额中,依酒类产品的适用税率征收消费税

参考答案:B

解析:

本题考查消费税的计税依据。

卷烟由于接装过滤嘴、改变包装或其他原因提高销售价格后,应按照新的销售价格确定征税类别和适用税率,A项说法正确;

纳税人自产的应税消费品用于换取生产资料和消费资料、投资入股和抵偿债务等方面,应当按纳税人同类应税消费品的最高销售价格作为计税依据。但是增值税都是按照平均价格计算的,故B项说法错误;

纳税人将自产的应税消费品与外购或自产的非应税消费品组成套装销售的,以套装产品的销售额(不含增值税)为计税依据,C项说法正确;

对酒类产品生产企业销售酒类产品(黄酒、啤酒除外)而收取的包装物押金,无论押金是否返还及会计上如何核算,均需并入酒类产品销售额中,依酒类产品的适用税率征收消费税,D项说法正确。

故此题正确答案为B。

A.22392.60

B.24750.00

C.35150.00

D.50214.60

参考答案:B

解析:

组成计税价格=(成本+利润)÷(1-消费税税率)消费税=组成计税价格×消费税税率消费税=(35000+20000)×(1+5%)÷(1-30%)×30%=24750(万元)

A.63.95

B.63.70

C.24.95

D.24.85

参考答案:C

解析:

金融业计征营业税的营业额有两种方法:

一是对一般贷款、典当、金融经纪业等中中介服务、以取得的利息收入全额或手续费收入全额确认为营业额;

二是对外汇、证券、期货等金融商品转让,按卖出价减去买入价后的差额确认为营业额。

营业税=(400+5)×5%+(860-780)×5%+14×5%=24.95(万元)

第432题

某企业2014年6月销售厂房,取得收入14000万元,该厂房建造后最初入账原值8000万元,已提折4000万元。该企业上述业务应纳营业税为( )万元。

A.200

B.300

C.325

D.700

参考答案:D

解析:

该厂房是自己建造然后销售,营业税应当按照收入全额计税缴纳。

应纳营业税=14000×5%=700万元

A.3.2

B.3.4

C.8.4

D.12.0

参考答案:A

解析:

本题考查进口货物的完税价格。

运往境外修理的机械器具、运输工具或其他货物,完税价格=境外修理费+境外料件费

完税价格=4+12=16万元

关税=16×20%=3.2(万元)

故此题正确答案为A。

第434题

对设在西部地区的鼓励类产业企业减按15%的税率征收企业所得税,该鼓励类产业企业的主营业务收入应占到其收入总额的( )以上。

A.40%

B.50%

C.60%

D.70%

参考答案:C

解析:

本题考查企业所得税税收优惠。

对设在西部地区的鼓励类产业企业减按15%的税率征收企业所得税。上述鼓励类产业企业是指以《西部地区鼓励类产业目录》中规定的产业项目为主营业务,且其主营业务收入占企业收入总额60%以上的企业。《西部地区鼓励类产业目录》另行发布。

本题考查原文概念。故此题正确答案为C。

第435题

根据企业所得税法,企业受托加工制造船舶,持续时间超过12个月的,按照 (

)确认收入的实现。

A.实际收款日期

B.纳税年度内完成的工作量

C.船舶交付日期

D.船舶完工日期

参考答案:B

解析:

企业受托加工制造大型机械设备、船舶、飞机等,以及从事建筑、安装、装配工程业务或者提供劳务等,持续时间超过12个月的 按照纳税年度内完工进度或者完成的工作量确认收入的实现。

第436题

企业重组的税务处理区分不同条件分别适用一般性税务处理规定和特殊性税务处理规定。其中,适用特殊性税务处理规定的企业重组,重组交易对价中非股权支付金额不得高于交易支付总额的( )。

A.15%

B.25%

C.75%

D.85%

参考答案:A

解析:

适用特殊性税务处理规定的条件:(1)具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的(重组是商业必须的,不是为了避税而故意为之);(2)被收购、合并或分立部分的资产或股权比例符合《财政部、国家税务总局关于企业重组业务企业所得税处理若干问题的通知》规定的比例;(3)企业重组后的连续12个月内不改变重组资产原来的实质性经营活动;(4)重组交易对价中涉及股权支付金额不得高于交易支付总额的85%,即重组交易对价中非股权支付金额不得高于交易支付总额的15%。(5)企业重组中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权。

第437题

企业与其关联方之间的业务往来,不符合独立交易原则而减少企业或者其关联方应纳税收入或者所得额的,税务机关有权按照合理方法调整,该调整的追溯期为( )。

A.3年

B.5年

C.10年

D.无限期

参考答案:C

解析:

企业与其关联方之间的业务往来,不符合独立交易原则,或者企业实施其他不具有合理商业目的安排的,税务机关有权在该业务发生的纳税年度起10年内,进行纳税调整。

第438题

根据个人所得税法,从中国境外取得所得的纳税义务人,应当在年度终了后 ( )日内,将应缴税款缴入国库。

A.7

B.15

C.30

D.60

参考答案:C

解析:

从中国境外取得所得的,应当在年度终了后30日内,将应纳的税款缴入国库,并向税务机关报送纳税申报表

第439题

关于土地增值税的说法,错误的是( )。

A.土地增值税是对转让国有土地使用权、地上建筑物及其附着物征收

B.收入额减除国家规定各项扣除项目金额后的余额就是纳税人在转让房地产中获取的增值额

C.纳税人转让房地产取得的应税收入是指转让房地产取得的货币收入、实物收入和其他收入

D.土地增值税适用的最高税率为100%

参考答案:D

解析:

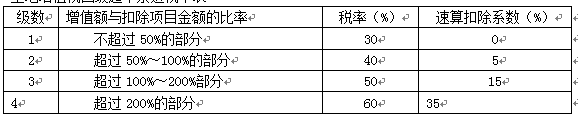

土地增值税四级超率累进税率表

因此,土地增值税最高税率60%。因此D错误。

第440题

李某在北京拥有一套临街商铺,由于急需用钱将商铺卖给王某,由于王某长期居住在天津,随即将商铺交给其朋友刘某使用,目前该商铺的房产税纳税人是( )。

A.李某

B.王某

C.刘某

D.王某和刘某

参考答案:C

解析:

本题考查房产税纳税人。

产权所有人、承典人不在房屋所在地的由房产代管人或者使用人纳税。

产权所有人王某长期居住在天津,房产在北京,因此由房产使用人刘某缴纳房产税。

故此题正确答案为C。