“微信扫一扫”进入考试题库练习及模拟考试

注册会计师《会计》题库(1489题)

参考答案:见解析

解析:

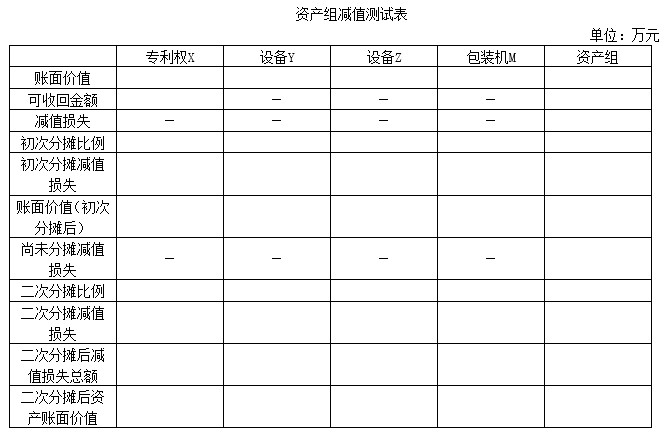

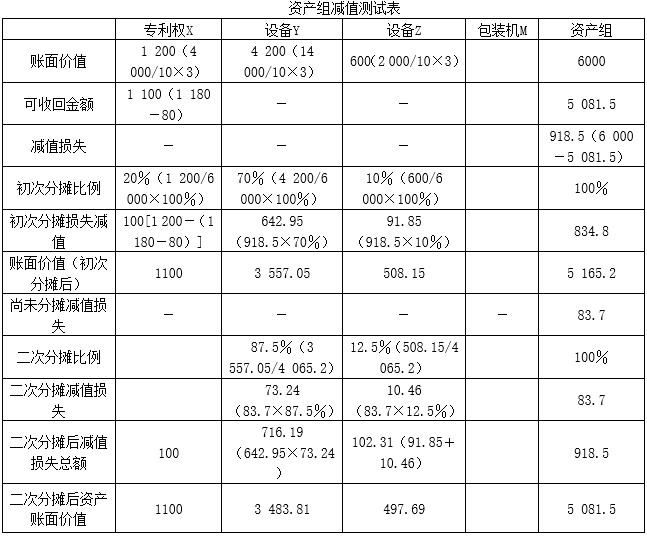

(1)专利权X、设备Y、设备Z构成一个资产组。

理由:这三项资产组合在一起是产生独立现金流入的最小单元。包装机M除为生产的W产品提供包装,还要为甲公司其它产品以及对外提供服务,所以包装机M不应包含在该资产组内。

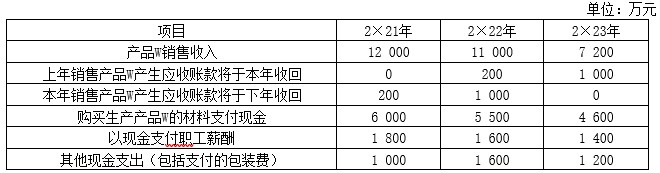

(2)2×21年现金净流量=12 000-200-6 000-1 800-1 000=3 000(万元);

2×22年现金净流量=11 000+200-1 000-5 500-1 600-1 600=1 500(万元);

2×23年现金净流量=7 200+1 000-4 600-1 400-1 200=1 000(万元);

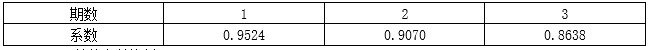

资产组未来现金流量现值合计=3 000×0.9 524+1 500×0.9 070+1 000×0.8 638=5 081.5(万元)。

(3)包装机M的公允价值减去处置费用后的净额=620-20=600(万元),小于包装机的未来现金流量现值630万元,所以包装机M在2×20年12月31日的可收回金额为630万元。

(4)

(5)

借:资产减值损失 918.5

贷:固定资产减值准备 818.5

无形资产减值准备 100

参考答案:见解析

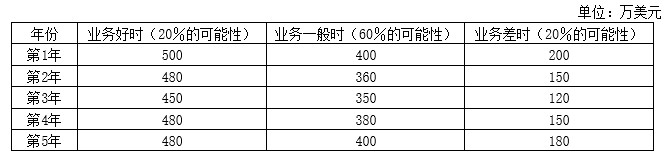

解析:(1)

第一年的现金流量=500×20%+400×60%+200×20%=380(万美元);

第二年的现金流量=480×20%+360×60%+150×20%=342(万美元);

第三年的现金流量=450×20%+350×60%+120×20%=324(万美元);

第四年的现金流量=480×20%+380×60%+150×20%=354(万美元);

第五年的现金流量=480×20%+400×60%+180×20%=372(万美元)。

(2)

按照记账本位币表示的未来5年现金流量现值=(380×0.8 929+342×0.7 972+324×0.7 118+354×0.6 355+372×0.5 674)×6.85=8 758.46(万元入民币)。

由于无法可靠估计货轮的公允价值减去处置费用后的净额,所以其可收回金额就是未来现金流量现值8 758.46万元入民币。

(3)

货轮的账面价值是10 925万元入民币,可收回金额是8 758.46万元入民币。应计提的减值金额=10 925-8 758.46=2 166.54(万元入民币)。

借:资产减值损失 2 166.54

贷:固定资产减值准备 2 166.54

(4)

因为使用寿命结束时处置货轮产生的净现金流量为零,所以净残值可以判断为零,2×21年应计提的折旧=8 758.46/5=1 751.69(万元入民币)。

借:主营业务成本 1 751.69

贷:累计折旧 1 751.69

第383题 对资产组进行减值测试,下列处理方法中错误的有( )。

A.资产组的可收回金额低于其账面价值的,应当确认相应的减值损失

B.减值损失金额应当先抵减资产组的账面价值,最后再冲减商誉的账面价值

C.资产组内各资产账面价值的抵减,应当计入当期损益

D.抵减减值损失后各资产的账面价值不得低于该资产的公允价值减去处置费用后的净额(如可确定的)、该资产预计未来现金流量的现值(如可确定的)和零三者之中最高者

参考答案:B

解析:

选项 B,减值损失金额应当先抵减分摊至资产组中商誉的账面价值,再根据资产组中除商誉之外的其他各项资产的账面价值所占比重,按比例抵减其他各项资产的账面价值。

第384题 下列各项关于增值税会计处理的表述中,正确的有( )。

A.小规模纳税人将自产的产品分配给股东,视同销售货物计算交纳的增值税计入销售成本

B.一般纳税人购进货物用于免征增值税项目,其进项税额计入相关成本费用

C.一般纳税人月终计算出当月应交或未交的增值税,在“应交税费——未交增值税”科目核算

D.一般纳税人核算使用简易计税方法计算交纳的增值税在“应交税费——简易计税”明细科目核算

参考答案:BCD

解析:

小规模纳税人将自产的产品分配给股东,视同销售货物,计算交纳的增值税记入“应交税费―—应交增值税”选项A错误。

A.购买的增值税税控系统专用设备2×20年12月31日资产负债表中的账面价值为70万元

B.购买增值税税控系统专用设备支付的增值税税额13万元计入当期管理费用

C.购买增值税税控系统专用设备的交易或事项影响2×20年度的损益金额为83万元

D.购买的增值税税控系统专用设备计提的30万元折旧计入当期管理费用

参考答案:CD

解析:

增值税税控系统专用设备2×20年12月31日资产负债表中的账面价值=113-30=83(万元),选项A错误;甲公司购入增值税税控系统专用设备,按实际支付或应付的金额,借记“固定资产”科目,贷记“银行存款”等科目,即支付的增值税税额13万元计入固定资产成本,选项B错误;购买增值税税控系统专用设备的交易或事项影响2×20年度的损益金额=113-30+10-10=83(万元),选项C正确;增值税税控系统专用设备计提的30万元折旧计入当期管理费用,选项D正确。增值税税控系统专用设备会计分录:①购入时借:固定资产 113 贷:银行存款 113②按规定抵减的增值税应纳税额借:应交税费——应交增值税(减免税款) 113 贷:管理费用 113③按期计提折旧借:管理费用 30 贷:累计折旧 30增值税税控系统专用设备技术维护费会计分录:企业发生技术维护费借:管理费用 10 贷:银行存款 10按规定抵减的增值税应纳税额借:应交税费——应交增值税(减免税款) 10 贷:管理费用 10

第386题

关于一般纳税人月末转出多交增值税和未交增值税的账务处理,下列表述中正确的有( )。

A.月度终了,企业应当将当月应交未交或多交的增值税自“应交增值税”明细科目转入“未交增值税”明细科目

B.月度终了,企业应当将当月应交未交或多交的增值税自“应交增值税”明细科目转入“增值税留抵税额”明细科目

C.月度终了,对于当月应交未交的增值税,企业应借记“应交税费——应交增值税(转出未交增值税)”科目,贷记“应交税费——未交增值税”科目

D.月度终了,对于当月多交的增值税,企业应借记“应交税费——未交增值税”科目,贷记“应交税费——应交增值税(转出多交增值税)”科目

参考答案:ACD

解析:

选项B,月度终了,企业应当将当月应交未交或多交的增值税自“应交增值税”明细科目转入“未交增值税”明细科目。

第387题

下列交易或事项发生的交易费用的会计处理中,表述正确的有( )。

A.发行公司债券时支付的佣金及手续费直接计入当期损益

B.非同一控制企业合并支付的交易费用直接计入当期损益

C.同一控制企业合并发生的交易费用直接计入当期损益

D.发行普通股时支付的佣金及手续费直接计入当期损益

参考答案:BC

解析:

发行公司债券支付的佣金及手续费计入负债的初始入账金额,选项A错误;发行普通股时支付的佣金及手续费冲减资本公积(股本溢价),不足冲减的,冲减留存收益,选项D错误。

第388题

下列税金当中,发生时应计入相关资产成本的有( )。

A.收购未税矿产品代扣代缴的资源税

B.将自产煤炭用于本企业生产应交纳的资源税

C.委托加工消费税应税消费品,受托方代收代缴的消费税,材料收回后用于连续生产应税消费品

D.进口商品支付的关税

参考答案:ABD

解析:

选项C,记入“应交税费——应交消费税”科目的借方,留作抵扣。

第389题

下列有关应付票据的表述,说法正确的有( )。

A.应付票据科目核算企业购买材料、商品和接受劳务供应等开出、承兑的商业汇票,包括银行承兑汇票和商业承兑汇票

B.应付票据按照是否带息分为带息应付票据和不带息应付票据两种

C.对于不能如期支付的商业承兑汇票,应在票据到期时,将“应付票据”账面价值转入“短期借款”科目

D.对于企业不能如期支付的银行承兑汇票,承兑银行需向持票人付款,并将出票人尚未支付的汇票金额转作逾期贷款处理

参考答案:ABD

解析:

选项C,商业承兑汇票所形成的应付票据到期不能支付的,要将其转入“应付账款”科目核算,不能再在“应付票据”科目核算,如果是附追索权的应收票据贴现,贴现的金额计入短期借款中。

第390题

企业交纳上月应交未交的增值税时,应借记“( )”科目。

A.应交税费——应交增值税(转出未交增值税)

B.应交税费——未交增值税

C.应交税费——应交增值税(转出多交增值税)

D.应交税费——应交增值税(已交税金)

参考答案:B

解析:

当月交纳当月增值税,应借记“应交税费——应交增值税(已交税金)”科目;企业交纳以前各期应交未交的增值税时,应借记“应交税费——未交增值税”科目。

第391题

下列各项关于增值税会计处理的表述中,错误的是( )。

A.一般纳税人将自产产品作为非货币性福利发放给职工,不视同销售货物,不交纳增值税

B.一般纳税人购进货物用于免征增值税项目,其进项税额计入相关成本费用

C.一般纳税人月终计算出当月应交或未交的增值税,在“应交税费——未交增值税”科目核算

D.一般纳税人适用简易计税方法计算交纳的增值税在“应交税费——简易计税”明细科目核算

参考答案:A

解析:

一般纳税人将自产产品作为非货币性福利发放给职工,视同销售货物,交纳的增值税计入应交税费——应交增值税(销项税额),选项A错误。

A.20万元

B.0万元

C.5万元

D.15万元

参考答案:A

解析:

按照规定,月初有欠交增值税部分已转入“应交税费——未交增值税”科目的贷方,而本期应结转的金额=65-(50-5)-15=5(万元);因此,结转后“应交积费——未交增值税”科目的余额为20万元(15+5)。本题中,上月末转出未交增值税的分录如下:借:应交税费——应交增值税(转出未交增值税) 15 贷:应交税费——未交增值税 15本月发生的未交增值税=65-(50-5)-15=5(万元)。交纳本月增值税15万元的分录如下:借:应交税费——应交增值税(已交税金) 15 贷:银行存款 15转入本月未交增值税:借:应交税费——应交增值税(转出未交增值税) 5 贷:应交税费——未交增值税 5因此累计形成的未交增值税金额=15+5=20(万元)。

第393题

关于增值税的会计处理,下列说法中不正确的是( )。

A.按规定将增值税税控系统专用设备技术维护费用抵减的增值税应纳税额时,一般纳税企业应借记“应交税费——应交增值税(减免税款)”科目,贷记“管理费用”科目

B.按规定将增值税税控系统专用设备技术维护费用抵减的增值税应纳税额时,小规模纳税企业应借记“应交税费——应交增值税(减免税款)”科目,贷记“管理费用”科目

C.一般纳税企业发生的应税行为适用简易计税方法的,销售商品时应交纳的增值税额在“简易计税”明细科目核算

D.原不得抵扣且未抵扣进项税额的固定资产等,因改变用途等用于允许抵扣进项税额的应税项目的,应当在用途改变的次月按允许抵扣的进项税额调减相关资产账面价值,同时计入“应交税费——应交增值税(进项税额)”科目借方

参考答案:B

解析:

按规定将增值税税控系统专用设备技术维护费用抵减的增值税应纳税额时,小规模纳税人应借记“应交税费——应交增值税”科目,贷记“管理费用”科目。

A.650

B.780

C.975

D.754

参考答案:B

解析:

甲公司本期增值税销项税额=650+1 000×13%=780(万元)。发放给职工作为非货币性福利的产品应视同销售,需计算增值税销项税额;而更新改造的生产线属于增值税应税项目,领用的自产产品无须计算增值税销项税额。

A.0.9万元

B.0.36万元

C.0.54万元

D.0万元

参考答案:C

解析:

甲公司分录如下:借:银行存款 10.9 贷:主营业务收入 10 应交税费——应交增值税(销项税额) 0.9借:主营业务成本 4 应交税费——应交增值税(销项税额抵减) 0.36 贷:银行存款 4.36所以,甲公司因该项业务应该缴纳的增值税=0.9-0.36=0.54(万元)。

第396题

下列有关短期借款的表述,说法不正确的是( )。

A.短期借款主要核算企业向银行或其他金融机构借入的短期借款项目

B.因短期借款确认的利息金额应冲减“投资收益”科目

C.短期借款属于金融负债的组成部分

D.短期借款的期限在一年以下(含一年)

参考答案:B

解析:

短期借款的利息应借记“财务费用”“利息支出”等科目,贷记“应付利息”“银行存款”等科目,因此选项B不正确。

A.6 000万元

B.4 560万元

C.6 360万元

D.7 800万元

参考答案:A

解析:

上述交易或事项影响甲公司2×20年度损益的金额=(31 800-1 800)-(25 440-1 440)=6 000(万元)。

第398题

下列关于预收账款和应付账款的说法中不正确的是( )。

A.企业预收账款业务不多的企业,可不单独设置“预收账款”科目,将预收的款项直接记入“应收账款”科目的贷方

B.将预收账款计入应收账款核算的,在期末编制资产负债表时也反映在应收账款项目中

C.将预收账款计入应收账款核算的,在期末编制资产负债表时应分析业务的性质将预收款项和应收账款分别列示

D.企业预付账款业务不多的企业,可不单独设置“预付账款”科目,将预付的款项直接记入“应付账款”科目的借方

参考答案:B

解析:

将预收账款计入应收账款核算的,在期末编制资产负债表时应分析业务的性质将预收款项和应收账款分别列示,选项B不正确。

A.其他业务收入

B.资本公积

C.盈余公积

D.营业外收入

参考答案:D

解析:

确实无法支付的应付款项,构成一项利得,计入营业外收入。

第400题

下列会计处理中,不正确的是( )。

A.委托加工产品用于继续生产应税消费品的,之前缴纳的消费税可以抵扣

B.因管理不善造成的存货损失,应该将其进项税转出

C.将自有产品用于职工福利,应该视同销售,缴纳增值税

D.如果以自产产品作为非同一控制下的企业合并的合并对价,则该项企业合并的合并成本为该自产产品的成本

参考答案:D

解析:

如果以自产产品作为非同一控制下的企业合并的合并对价,则该项企业合并的合并成本一般为该项自产产品的公允价值与相关增值税税额等之和。