“微信扫一扫”进入考试题库练习及模拟考试

中级会计师《财务管理》考试试题(3336题)

第1562题 下列关于β系数和标准差的说法中,正确的有( )。

A.如果一项资产的β=0.5,表明它的系统风险是市场组合系统风险的0.5倍

B.无风险资产的β=0

C.无风险资产的标准差=0

D.投资组合的β系数等于组合中各证券β系数之和

参考答案:ABC

解析:

β系数表示的含义是相对于市场组合的平均风险而言,单项资产所含的系统风险的大小。市场组合中的非系统风险已经被消除,所以市场组合的风险就是市场风险或系统风险。β系数衡量的是系统风险,标准差衡量的是总体风险,对于无风险资产而言,既没有系统风险,也没有总体风险。投资组合的β系数等于组合中各证券β系数的加权平均数。

第1563题 不同证券的投资组合可以降低风险,组合中证券的种类越多,其风险分散化效应就越强,可以达到全部证券的投资组合风险为零。( )

参考答案:错

解析:

一般来讲,随着证券资产组合中资产个数的增加,证券资产组合的风险会逐渐降低,当资产的个数增加到一定程度时,证券资产组合风险的降低将非常缓慢直到不再降低。系统性风险不能随着资产种类增加而分散。

第1564题 根据证券投资组合理论,在其他条件不变的情况下,如果两项资产的收益率具有完全正相关关系,则该证券投资组合不能够分散风险。( )

参考答案:对

解析:

当两项资产的收益率完全正相关,非系统风险不能被分散,而系统风险是始终不能被分散的,所以该证券组合不能够分散风险。

第1565题 下列关于贝塔系数的表述中,正确的有( )。

A.绝大多数资产的贝塔系数是大于零的

B.某股票的贝塔系数等于1,则它的系统风险与整个市场的平均风险相同

C.某股票的贝塔系数等于2,则它的系统风险是股票市场的平均风险的2倍

D.某股票的贝塔系数等于0.5,则它的系统风险程度是股票市场的平均风险的一半

参考答案:ABCD

解析:

①当β=1时,表示该单项资产的收益率与市场平均收益率呈同方向、同比例变化,所含系统风险与市场组合的风险一致;

②如果β>1,说明该单项资产所含系统风险大于市场组合的风险;

③如果β<1,说明该单项资产所含系统风险程度小于市场组合的风险。

绝大多数资产的系数是大于零的,即绝大多数资产收益率的变化方向与市场平均收益率的变化方向是一致的,只是变化幅度不同而导致系数的不同。

第1566题 系统风险,又被称为市场风险或不可分散风险,是影响所有资产的、不能通过资产组合来消除的风险。这部分风险是由那些影响整个市场的风险因素所引起的。这些因素包括( )。

A.国家经济政策的变化

B.税制改革

C.企业会计准则改革

D.原材料供应地政治经济情况变动

参考答案:ABC

解析:

原材料供应地政治经济情况变动只影响特定企业,属于非系统风险中的经营风险的影响因素。

第1567题 依据资本资产定价模型,资产的必要收益率不包括对公司特有风险的补偿。( )

参考答案:对

解析:资本资产定价模型中,某资产的必要收益率是由无风险收益率和资产的风险收益率决定的。而风险收益率中的β系数衡量的是证券资产的系统风险,公司特有风险作为非系统风险是可以分散掉的。

第1568题 关于资本资产定价模型,下列说法正确的有( )。

A.该模型反映资产的必要收益率而不是实际收益率

B.该模型中的资本资产主要指的是债券资产

C.该模型解释了风险收益率的决定因素和度量方法

D.该模型反映了系统性风险对资产必要收益率的影响

参考答案:ACD

解析:

资产定价模型反映资产的必要收益率而不是实际收益率;该模型中的资本资产主要指的是股票资产;该模型解释了风险收益率的决定因素和度量方法,反映了系统性风险对资产必要收益率的影响。

第1569题 有甲、乙两种证券,甲证券的必要收益率为10%,乙证券要求的风险收益率是甲证券的1.5倍,如果无风险收益率为4%,则根据资本资产定价模型,乙证券的必要收益率为( )。

A.12%

B.16%

C.15%

D.13%

参考答案:D

解析:

资本资产定价模型:必要收益率=无风险收益率+风险收益率;

甲证券的必要收益率=4%+甲证券的风险收益率=10%,解得:甲证券的风险收益率=6%;乙证券的风险收益率=6%×1.5=9%,乙证券的必要收益率=4%+9%=13%。

参考答案:见解析

解析:

(1)A公司股票的必要收益率=6%+1.2×(16%-6%)=18%

(2)A公司股票的价值=2.7/18%=15(元)

因为市价低于价值,所以值得购买。

(3)乙公司证券投资组合的必要收益率=1200/2000×18%+800/2000×7%=13.6%

参考答案:见解析

解析:

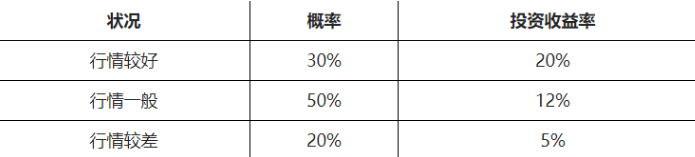

(1)X股票的预期收益率=30%×20%+50%×12%+20%×5%=13%;

(2)该证券组合的预期收益率=40%×13%+30%×10%+30%×8%=10.6%;

(3)该证券组合β系数=40%×2.5+30%×1.5+30%×1=1.75;

(4)该证券组合的必要收益率=4%+1.75×(9%-4%)=12.75%

由于该证券组合的必要收益率12.75%大于该证券组合的预期收益率10.6%,所以该证券组合不值得投资。

第1572题 根据资本资产定价模型,投资组合风险收益率受下列( )的影响。

A.市场组合的平均收益率

B.实际投资收益率

C.无风险收益率

D.ß系数

参考答案:ACD

解析:

投资组合风险收益率=ß×(市场组合的平均收益率-无风险收益率)。

第1576题 利用资本资产定价模型,计算证券组合的必要收益率,判断是否值得投资?

参考答案:见解析

解析:

证券投资组合的必要收益率=4%+1.75*(9%-4%)=12.75%

不值得投资,因为预期收益率小于必要收益率。

第1577题 如果市场上短期国库券的利率为6%,通货膨胀率为2%,风险收益率为3%,则下列说法中不正确的有( )。

A.可以近似地认为无风险收益率为6%

B.如果无风险收益率为6%,则必要收益率为11%

C.如果无风险收益率为6%,则资金时间价值为1%

D.如果无风险收益率为6%,则纯粹利率为4%

参考答案:BC

解析:

无风险收益率是指无风险资产的收益率,由于短期国库券的风险很小,因此,一般情况下,为了方便起见,通常用短期国库券的利率近似地代替无风险收益率;必要收益率也称最低必要收益率或最低要求的收益率,表示投资者对某资产合理要求的最低收益率,必要收益率=无风险收益率+风险收益率,因此,本题中,必要收益率=6%+3%=9%;资金时间价值是没有风险和通货膨胀情况下的平均利润率,所以,资金时间价值=无风险利率-通货膨胀率=短期国库券利率-通货膨胀率=6%-2%=4%;无风险收益率的大小由纯粹利率(资金时间价值)和通货膨胀补贴两部分组成,由此可知,纯粹利率=资金时间价值=4%。

第1578题 下列关于资本资产定价模型中β系数的表述,正确的有( )。

A.β系数可以为负数

B.β系数是影响证券收益的唯一因素

C.投资组合的β系数一定会比组合中任一单只证券的β系数低

D.β系数反映的是证券的系统风险

参考答案:AD

解析:

①β系数可正可负;②根据资本资产定价模型可知,β系数不是影响证券收益的唯一因素;③由于投资组合的β系数等于单项资产的β系数的加权平均数;④β系数反映的是证券的系统性风险。

第1579题 计算甲、乙两家上市公司息税前利润的期望值

参考答案:见解析

解析:

甲、乙两家公司息税前利润的期望值:

甲公司息税前利润的期望值=1000×50%+800×30%+500×20%=840(万元)

乙公司息税前利润的期望值=1500×50%+1200×30%+900×20%=1290(万元)

第1580题 计算甲、乙两家上市公司息税前利润的标准差

参考答案:见解析

解析:

甲、乙两家公司息税前利润的标准差:

甲公司息税前利润的标准差=[(1000-840)2×50%+(800-840)2×30%+(500-840)2×20%]1/2=190.79(万元)

乙公司息税前利润的标准差=[(1500-1290)2×50%+(1200-1290)2×30%+(900-1290)2×20%]1/2=234.31(万元)