“微信扫一扫”进入考试题库练习及模拟考试

中级会计师《财务管理》考试试题(3336题)

第2181题 下列各项中,属于资本结构优化的方法的有( )。

A.每股收益分析法

B.平均资本成本比较法

C.公司价值分析法

D.销售百分比法

参考答案:ABC

解析:

资本结构优化的方法有每股收益分析法、平均资本成本比较法和公司价值分析法。

第2183题 下列各项中,运用每股收益无差别点法确定合理的资本结构时,需计算的指标是( )。

A.息税前利润

B.息前税后利润

C.净利润

D.利润总额

参考答案:A

解析:

每股收益无差别点法是指不同筹资方式下每股收益相等时的息税前利润或业务量水平,业务量通常可以是销售收入或销售量。

第2184题 下列关于每股收益无差别点的决策原则的说法中,不正确的是( )。

A.对于负债和普通股筹资方式来说,当预计边际贡献小于每股收益无差别点的边际贡献时,应选择财务杠杆效应较小的筹资方式

B.对于负债和普通股筹资方式来说,当预计销售额小于每股收益无差别点的销售额时,应选择财务杠杆效应较小的筹资方式

C.对于负债和普通股筹资方式来说,当预计EBIT等于每股收益无差别点的EBIT时,两种筹资方式均可

D.对于负债和普通股筹资方式来说,当预计新增的EBIT小于每股收益无差别点的EBIT时,应选择财务杠杆效应较小的筹资方式

参考答案:D

解析:

对于负债和普通股筹资方式来说,当预计EBIT(而不是新增的EBIT)小于每股收益无差别点的EBIT时,应选择财务杠杆效应较小的筹资方式。而边际贡献、销售额与息税前利润之间有一一对应关系,所以用边际贡献和销售额也可以得到相同的结论。

第2185题 当预期息税前利润大于每股收益无差别点时,应当选择财务杠杆效应较大的筹资方案。理由是该方案的每股收益高。( )

参考答案:对

解析:

当预期息税前利润或业务量水平大于每股收益无差别点时,应当选择财务杠杆效应较大的筹资方案,因为此时该方案的每股收益高;当预期息税前利润或业务量水平小于每股收益无差别点时,应当选择财务杠杆效应较小的筹资方案,因为此时该方案的每股收益高;而在每股收益无差别点上,两种筹资方式的每股收益相等,两种筹资方式都可以。

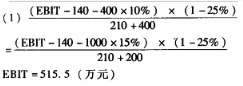

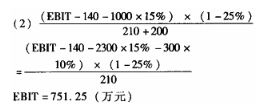

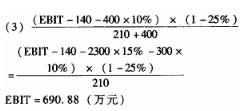

参考答案:见解析

解析:

(4)EPS甲=(500-140-400×10%)×(1-25%)/(210+400)=0.39(元)

EPS乙=(500-140-1000×15%)×(1-25%)/(210+200)=0.38(元)

EPS丙=(500-140-2300×15%-300×10%)×(1-25%)/210=-0.05(元)

若企业预计的息税前利润为500万元时应当采用甲筹资方案。

(5)当企业预计的息税前利润小于515.5万元时应采用甲方案,当企业预计的息税前利润大于515.5万元但小于751.25万元时应采用乙方案,当企业预计的息税前利润大于751.25万元时应采用丙方案。

参考答案:见解析

解析:

上年的税前利润=净利润/(1-所得税税率)=105/(1-25%)=140(万元)

息税前利润=税前利润+利息费用=140+60=200(万元)

息税前利润=销售收入×(1-变动成本率)-固定生产经营成本

200=1000×(1-变动成本率)-200

解得:变动成本率=60%

增发普通股股数=300/10=30(万股)

增加借款产生的利息=300×10%=30(万元)

设每股收益无差别点的销售收入为S:

则:[S×(1-60%)-200-70-30]×(1-25%)/200=[S×(1-60%)-200-70]×(1-25%)/(200+30)

解方程得:每股收益无差别点的销售收入=1250(万元)

由于预计的销售收入1500万元大于每股收益无差别点的销售收入1250万元,所以,应该选择增加借款的筹资方案,即选择方案1。

第2188题 某公司的经营杠杆系数为1.8,财务杠杆系数为1.5,预计销售量将增长20% ,在其他条件不变的情况下,普通股每股收益将增长()。

A.7.41%

B.30%

C.36%

D.54%

参考答案:D

解析:

总杠杆系数=经营杠杆系数×财务杠杆系数=1.8x 1.5=2.7、总杠杆系数=普通股每股收益变动率/产销量变动率=2.7,则普通股每股收益变动率=2.7×20%=54 %。

A.当预期的息税前利润为100万元时,甲公司应当选择发行长期债券

B.当预期的息税前利润为150万元时,甲公司应当选择发行普通股

C.当预期的息税前利润为180万元时,甲公司应当选择发行长期债券

D.当预期的息税前利润为120万元时,甲公司增加筹资与不增加筹资无差别

参考答案:C

解析:

当预期的息税前利润高于120万元时,甲公司应当选择发行长期债券,当预期的息税前利润低于120万元时,甲公司应当选择发行普通股。

第2190题 利用每股收益无差别点进行企业资本结构分析时,下列说法正确的有( )。

A.当预计息税前利润高于每股收益无差别点时,采用低财务杠杆方式比采用高财务杠杆方式有利

B.当预计息税前利润高于每股收益无差别点时,采用高财务杠杆方式比采用低财务杠杆方式有利

C.当预计息税前利润低于每股收益无差别点时,采用低财务杠杆方式比采用高财务杠杆方式有利

D.当预计息税前利润等于每股收益无差别点时,两种筹资方式下的每股收益相同

参考答案:BCD

解析:

当预计息税前利润高于每股收益无差别点时,采用高财务杠杆方式比采用低财务杠杆方式有利;当预计息税前利润低于每股收益无差别点时,采用低财务杠杆方式比采用高财务杠杆方式有利;当预计息税前利润等于每股收益无差别点时,两种筹资方式下的每股收益相同。

第2192题 下列方法中,能够用于资本结构优化分析并考虑了市场风险的是( )。

A.杠杆分析法

B.公司价值分析法

C.每股收益分析法

D.利润敏感性分析法

参考答案:B

解析:

用于资本结构优化的方法有每股收益分析法、平均资本成本比较法、公司价值分析法。每股收益分析法与平均资本成本比较法都是从账面价值的角度进行资本结构优化分析,没有考虑市场的反应,也即没有考虑风险因素。公司价值分析法,是在考虑市场风险基础上,以公司价值为标准,进行资本结构的优化。

第2193题 下列财务决策方法中,可用于资本结构优化决策的有( )。

A.公司价值分析法

B.安全边际分析法

C.每股收益分析法

D.平均资本成本比较法

参考答案:ACD

解析:

安全边际分析是本量利分析的内容。

第2194题 在公司价值分析法中,最佳资本结构应当是每股收益最大的资本结构。( )

参考答案:错

解析:

在公司价值分析法中最佳资本结构是可以使公司的总价值最高,平均资本成本最低的资本结构,而不是每股收益最大的资本结构。

第2195题 最佳资本结构是指( )。

A.每股收益最大时的资本结构

B.企业风险最小时的资本结构

C.净资产收益最大时的资本结构

D.平均资本成本最低,企业价值最大时的资本结构

参考答案:D

解析:

最佳资本结构是指在一定条件下使企业平均资本成本率最低、企业价值最大的资本结构。资本结构优化的目标是降低平均资本成本率或提高普通股每股收益,最终的目的是提高企业价值。

第2196题 确定表2中英文字母代表的数值(不需要列示计算过程)。

参考答案:见解析

解析:

A=4.5% B=14% C=12.27% D=3656.25 E=5156.25

A=6%×(1-25%)=4.5%

B=4%+1.25×(12%-4%)=14%

C=1000/5500×4.5%+4500/5500×14%=12.27%

D=(900-1500×8%)×(1-25%)/16%=3656.25

E=1500+3656.25=5156.25

第2197题 依据公司价值分析法,确定上述两种债务水平的资本结构哪种更优,并说明理由。

参考答案:见解析

解析:

债务市场价值为1000万元时的资本结构更优。因为债务市场价值为1000万元时,公司总价值更大,平均资本成本更低。

第2198题 下列各种财务决策方法中,可以用于确定最优资本结构且考虑了市场反应和风险因素的是( )。

A.现值指数法

B.每股收益分析法

C.公司价值分析法

D.平均资本成本比较法

参考答案:C

解析:

确定最优资本结构的方法包括每股收益分析法、公司价值分析法、平均资本成本比较法,故排除现值指数法,另外,公司价值分析法,是在考虑市场风险基础上,以公司市场价值为标准,进行资本结构优化。

A.2200

B.6100

C.6050

D.2600

参考答案:C

解析:

税前债务资本成本=6%/(1-25%)=8%,股票的市场价值=(1000-400×8%)×(1-25%)/12%=6050(万元)。