“微信扫一扫”进入题库练习及模拟考试

中级会计职称《财务管理》题库(3090题)

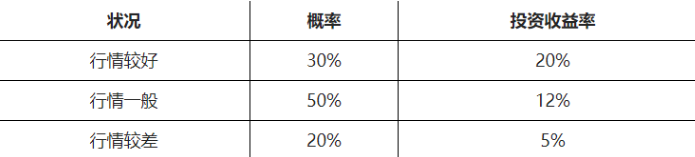

甲公司现有一笔闲置资金,拟投资于某证券组合,该组合由X、Y、Z三种股票构成,资金权重分别为40%、30%和30%,β系数分别为2.5、1.5和1,其中X股票投资收益率的概率分布如下表所示。Y、Z股票的预期收益率分别为10%和8%,当前无风险利率为4%,市场组合的必要收益率为9%。

要求:

(1)计算X股票的预期收益率。

(2)计算该证券组合的预期收益率。

(3)计算该证券组合β系数。

(4)利用资本资产定价模型计算该证券组合的必要收益率,并据以判断该证券组合是否值得投资。

知识点:第2章 财务管理基础

参考答案:见解析

解析:

(1)X股票的预期收益率=30%×20%+50%×12%+20%×5%=13%;

(2)该证券组合的预期收益率=40%×13%+30%×10%+30%×8%=10.6%;

(3)该证券组合β系数=40%×2.5+30%×1.5+30%×1=1.75;

(4)该证券组合的必要收益率=4%+1.75×(9%-4%)=12.75%

由于该证券组合的必要收益率12.75%大于该证券组合的预期收益率10.6%,所以该证券组合不值得投资。