“微信扫一扫”进入题库练习及模拟考试

高级经济师《财政税收专业知识与实务》试题(248题)

王五是一名大学老师,在中国境内有住所,2019年收入情况如下:

(1)每月取得工薪收入5000元,奖金9000元,单位代扣代缴基本养老保险费400元、失业保险费50元、基本医疗保险费100元、住房公积金350,“三险一金”合计共900元;

(2)4月取得培训收入3000元;

(3)取得国债利息收入5 000元。

(4)8月取得稿酬250000元;

(4)收到教育部发放的全国优秀教师奖金15 000元

(6)11月取得中奖收入4000元,通过当地教育局向希望小学捐款2000元。

(7)12月取得门面房租金收入5000元。

已知:王五父母均年满60周岁,可以专项附加扣除24000元,个人工资、薪金所得减除费用标准为5000元/月,偶然所得适用的个人所得税税率为20%。

要求:根据上述资料,不考虑其他因素,分析回答下列小题

王五2019年个人所得税汇算清缴,全年应纳税额是多少元?

知识点:第六章 所得税制度

参考答案:见解析

解析:

(1)王五2019年综合所得如下:

工资薪金所得=(5000+9000)×12=168000(元)

劳务报酬所得=3000×(1-20%)=2400(元)

稿酬所得=250000×(1-20%)×70%=140000(元)

综合所得合计=168000+2400+140000=310400元;

(2)王五综合所得汇算清缴准予扣除的项目如下:

全年生计费60000元

全年个人负担“三险一金”=900×12=10800(元)

赡养老人支出=24000(元)

准予扣除的项目合计=60000+10800+24000=94800(元);

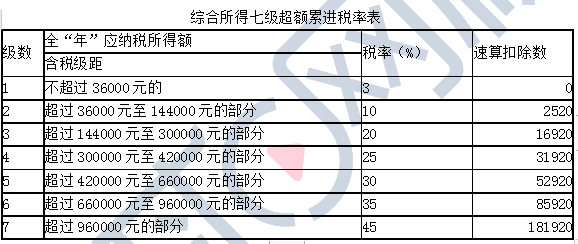

(3)王五2019年综合所得应纳税额=(310400-94800)×20%-16920=26200(元)。

【直接考点】全年综合所得应纳税额的计算

1.居民个人办理年度综合所得汇算清缴时,应当依法计算劳务报酬所得、稿酬所得、特许权使用费所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。

2.综合所得汇算清缴税额计算:

应纳税额=全年应纳税所得额×适用税率-速算扣除数

=(全年收入额-60000元-全年专项扣除-全年专项附加扣除-全年其他扣除)×适用税率-速算扣除数

【提示】全年收入中:工薪按全部收入;劳务、特许权使用费按收入的80%并入;稿酬按收入的80%再减按70%并入。