“微信扫一扫”进入题库练习及模拟考试

注册会计师《财务成本管理》考试试题(2160题)

甲上市公司是一家电气设备制造企业,目前正处在高速增长期。为判断公司股票是否被低估,正进行价值评估。相关资料如下:

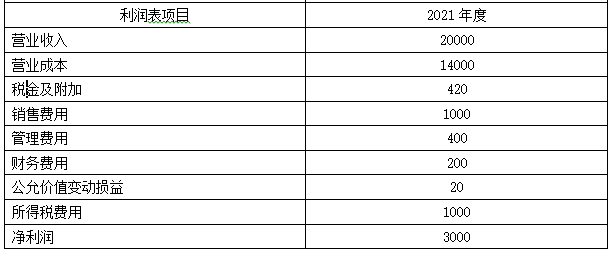

(1)甲公司2021年末发行在外普通股5亿股,每股市价100元,没有优先股。未来不打算增发和回购股票。2021年相关报表项目如下:

货币资金全部为经营活动所需,其他应收款、其他应付款均为经营活动产生,财务费用均为利息费用,2021年没有资本化利息支出。企业所得税税率25%。

(2)甲公司预测2022年、2023年营业收入增长率20%,2024年及以后保持6%的永续增长;税后经营净利率、净经营资产周转次数、净财务杠杆和净负债利息率一直维持2021年水平不变。

(3)甲公司普通股资本成本12%。

(4)可比公司乙公司2021年每股收益1元,2021年每股市价15元。

为简化计算,财务指标涉及平均值的,均以年末余额替代年平均水平。

要求:

(图2)

(图3)

(1)计算甲公司2021年每股收益,用市盈率模型估算2021年末甲公司股权价值,并判断甲公司股价是否被低估。

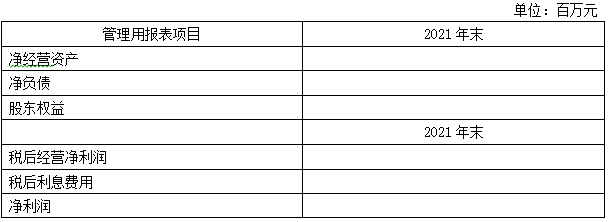

(2)编制甲公司2021年管理用资产负债表和利润表(结果填入下方表格中,不用列出计算过程)。(上图2)

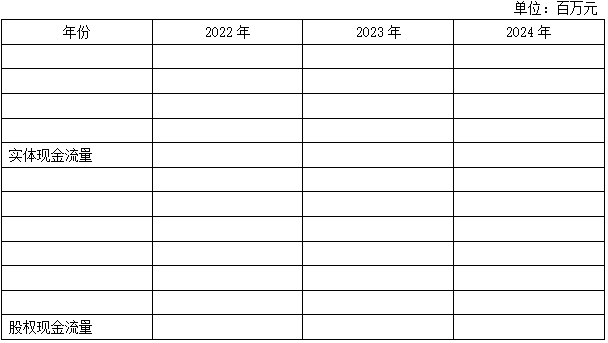

(3)预测甲公司2022年、2023年和2024年的实体现金流量和股权现金流量(结果填入下方表格中,不用列出计算过程)。(上图3)

(4)用股权现金流量折现模型估算2021年末甲公司每股股权价值,并判断甲公司股价是否被低估。

(5)与现金流量折现模型相比,市盈率模型有哪些优点和局限性?

知识点:第五章 投资项目资本预算

参考答案:见解析

解析:

(1)2021年每股收益=3000/500=6(元/股)

每股价值=15/1×6=90(元/股)

甲公司股票价值没有被低估,而是被高估了。

(4)股权价值=1640×(P/F,12%,1)+1968×(P/F,12%,2)+3732.48/(12%-6%)×(P/F,12%,2)=1640×0.8929+1968×0.7972+62208×0.7972=52625.46(百万元)=526.25(亿元)

每股价值=526.25/5=105.25(元/股)

甲公司股票价值被低估。

(5)市盈率模型的优点:计算数据容易取得,计算简单;价格和收益相联系,直观反映投入和产出的关系;市盈率涵盖了风险、增长率、股利支付率的影响,具有综合性。

市盈率模型的局限性:用相对价值对企业估值,如果可比企业的价值被高估(或低估)了,目标企业的价值也会被高估(或低估);如果收益是0或负值,市盈率就失去了意义。